보험 업계 얌체 영업 백태 - ‘고객님~’ 할 땐 언제고 ‘나부터~’

보험 업계 얌체 영업 백태 - ‘고객님~’ 할 땐 언제고 ‘나부터~’

보험사들의 얌체 영업은 하루 이틀 일이 아니다. 복잡한 약관을 이유로 보험금 지급을 거부하는가 하면, 나이나 건강·가정환경 등을 따져 수시로 보험료를 조절하기도 한다. 퇴직연금을 유치할 때는 계열사 간 지원을 통해 서로 덩치 경쟁에 나서면서도, 일반 소비자들을 대상으로는 서로 담합해 수익 극대화를 노리고 있다. 최근에는 자신들이 만든 약관이 잘못됐다며 보험금 지급을 거부하는 사례까지 나왔다.

약관 실수 이유로 자살 보험금 미지급 2200억원

그런데 이 과정에서 담합 의혹이 불거졌다. 상품 약관이나 보험금 미지급 등 영업 행태가 같아, 미리 사전에 짜고 전략적 대응에 나선 것 아니느냐는 분석이다. 실제로 문제가 된 12개 보험사의 관련 상품 약관이 거의 똑같다. 보험금을 안 주기 시작한 시기, 입장 등도 동일하다. 이미 상품 설계 때부터 보험사 간 공감대가 있었을 것이란 추정이 나온다. 보험사 대표들이 연말에 만나 생명보험·자동차보험 등 주요 상품의 요율을 미리 짜고 영업하는 일이 공공연한 비밀이라는 점도 이 같은 추측을 뒷받침한다. 이와 관련해 공정거래위원회 관계자들도 담합 의혹 의견을 냈다.

금융당국 지시에도 미온적 태도

최근 대법원이 안전띠 미착용 교통사고의 보험금을 감액하는 약관은 무효라고 판결한 것과 관련해서도 보험사들이 얌체짓을 벌이고 있다는 지적도 나온다. 대법원 판결 직후 금감원은 보험사들에 신속한 약관 수정과 보험금의 소급 지급을 검토하라고 지시했다. 이에 대해 보험 업계는 “보험금 청구 소멸기간인 2년 이내의 사고에 대해 보험금 추가 지급 요구가 들어오면 지급하는 방안을 검토하고 있다”며 미온적인 태도를 보였다. 특히 2년 이전 사고의 소급 적용 여부에 대해선 법률검토까지 진행했다. 이에 대해 금융소비자연맹은 “손해보험사들은 자손보험금 감액 피해소비자에게 지급하지 않은 공제 보험금을 자발적으로 지급해야 한다”며 “자발적으로 지급하지 않을 경우 피해 소비자들을 모아 공동소송을 전개할 것”이라고 밝혔다. 보험사들은 또 이번 판결로 앞으로 손해율이 오를 수 있다는 점을 경계하고, 보험금을 지급하지 않는 쪽으로 관련 약정을 개정하고 있는 것으로 전해졌다. 한 손보사 관계자는 “우리나라의 교통사고 손해율이 높은데도 대법원에서는 무관한 판결이 나와 아쉽다”면서 “안전띠 착용을 권장하지는 못할망정 자칫 안전띠를 착용하지 않아도 된다는 인식을 심어줄까 걱정된다”고 했다.

GA, 세무조사·수익감소 등 고난의 행군

세무조사 이외에도 GA 업계는 여러 어려움에 처해 있다. 과거 2000년대 후반 이른바 ‘잘 나가던 시절’ 방만하게 경영을 한 탓이다. GA는 여러 채널을 통해 보험상품을 팔아 경쟁을 끌어내고 소비자들의 권익을 올리자는 취지로 도입됐다, 그러나 세무조사의 원인이 된 매집행위처럼 GA들은 보험사로부터 높은 수수료만 챙기려는 쪽으로 영업을 벌였고, 부당승환 계약, 모집 조직의 집단 스카우트 등 기형적 형태로 발전했다. 승환계약 등으로 불완전 판매가 늘어나면서 소비자들의 외면을 받기 시작했고, 이에 수익성 전반에 문제가 발생한 것이다. 대형 GA 소속 보험설계사는 “보험상품을 팔 때 내용을 제대로 설명하지 않거나, 자필서명 위반, 타인 명의 가입 등 판매 행태가 여전하다”며 “고객들은 불완전판매에 따르는 손실을 구상을 통해 보전할 수는 있지만, 이를 제대로 실행하는 경우는 적다”고 설명했다.

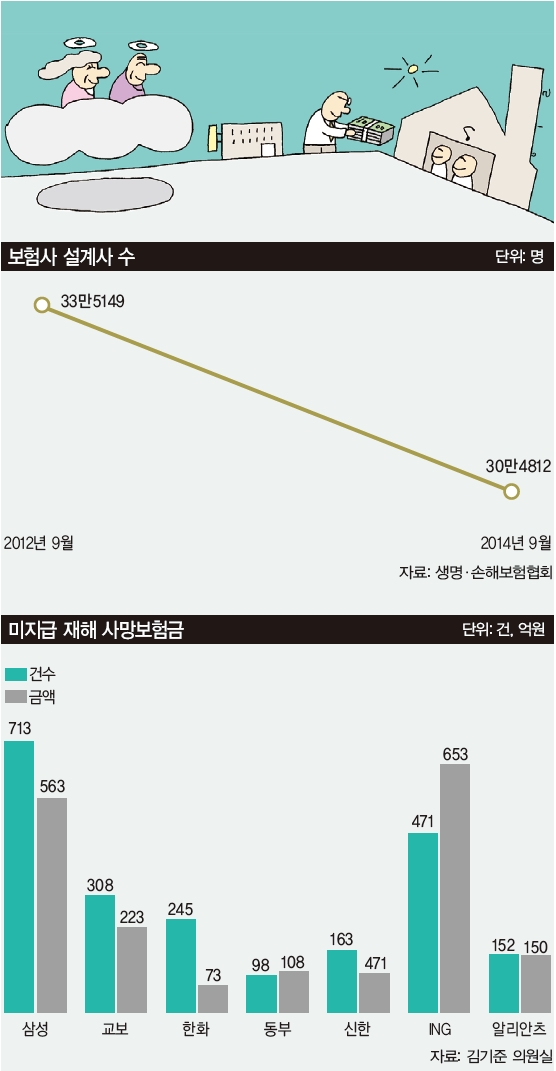

‘보험의 꽃’이라는 설계사들은 지금 - 퇴출 줄 잇고 수익도 줄어

보험 업계에 따르면 지난해 9월 기준 22개 생명보험사 소속 설계사(교차설계사 포함) 수는 13만4457명으로 연초 대비 6%(9132명) 감소했다. 손해보험사 소속 설계사는 지난해 같은 기간보다 4%(6967명)줄어 16만3388명으로 쪼그라들었다. 1년 새 1만6099명(5%)의 설계사들이 보험사를 떠난 것이다. 한 생명보험사 관계자는 “활동이 없거나 적은 설계사들을 중심으로 단계적인 조직 정비에 나서고 있다”며 “GA 소속으로 옮기는 설계사들도 많다”고 설명했다.

보험사 소속 설계사가 줄어든 것은 경영 효율화에 따른 비용 감축과,전화·인터넷 영업 채널의 강화 때문이다. 보험개발원에 따르면 지난해 개인용 자동차보험 온라인 점유율은 전년보다 2.6%포인트 증가한 36%로 역대 최고치를 기록하는 등 비대면 채널이 강화되는 추세다. 생명보험의 경우도 온라인 전업사가 우후죽순 생기는 추세다. 막강한 영업력을 갖춘 은행에서 보험을 팔기 시작한 점도 설계사 감소로 이어졌다. 생보사의 경우 방카슈랑스를 통한 초회보험료가 전체의 75%나 된다. 보험사로서는 설계사 조직을 따로 꾸릴 유인이 떨어진 셈이다. 요즘 같은 분위기라면 2024년께에는 보험사 소속 설계사 수가 10만명 이하로 줄 것이란 게 업계의 전망이다.

보험사들이 보험해 약 때 환급금을 대폭 늘린 상품들을 다수 내놓은 점도 설계사들의 등을 떠밀고 있다. 초기 환급금이 늘어난 만큼 설계사들에게 돌아가는 수당(사업비 일부)이 적어진 것이다. 특히 지난 2012년 생보사들이 선지급 수수료나 초년도 수수료를 70% 내로 지급하고 나머지는 2차년도부터 분할 지급한 점도 수입 감소로 이어졌다. 한 보험사 소속 설계사는 “수당이 적어져 많은 설계사가 기존 수준의 신계약비를 지급하는 GA로 이동하고 있다”고 설명했다.

- 김유경 기자 neo3@joongang.co.kr

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지