금리 인하 바람에 리츠ETF '후끈'...삼성·KB운용도 참전

[되살아나는 리츠ETF 시장]②

금리 인하 전망에 리츠 ETF 다시 주목

높은 배당·자산 가치 상승 시세 차익 기대

[이코노미스트 이승훈 기자] 고금리 부동산 시장 침체 여파로 고전을 면치 못하던 리츠(Real Estate Investment Trusts·REITs·부동산투자신탁) 상장지수펀드(ETF)에 대한 관심이 되살아나고 있다. 최근 금리 인하 기대감으로 리츠 시장에 봄바람이 감지되면서 덩달아 운용사들도 관련 상품 출시에 열을 올리고 있다.

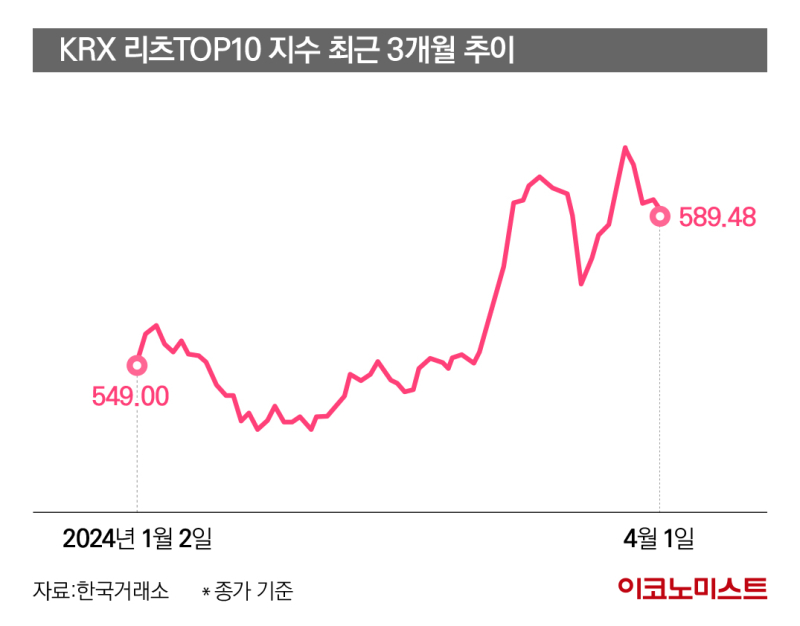

한국거래소에 따르면 국내 주요 상장 리츠 종목의 주가 추이를 반영하는 KRX 리츠TOP10 지수는 연초 이후 최근 3개월 사이 7% 넘게 상승했다. 최근 3년간 하향세를 보이던 곡선이 우상향 흐름을 보인 것이다.

리츠는 투자자의 자금을 모아 부동산이나 부동산 관련 자본·지분에 투자한 뒤 발생한 수익을 투자자에게 배당하는 상품이다. 금리 인하 시기에는 자본 조달 비용이 줄어 수익성이 개선되기 때문에 투자자의 관심도 높아진다. 최근 시중은행 정기예금 금리가 연 3%대로 떨어지면서 또 다른 연금 투자처를 찾던 개인투자자들의 관심이 몰린 것으로 보인다.

이러한 시장 분위기에 발맞춰 자산운용사들은 리츠ETF 신규 상장 경쟁에 돌입했다. 최근 리츠ETF 시장에 참전한 곳은 삼성자산운용과 KB자산운용이다. 우선 KB자산운용은 지난 2월 20일 ‘KBSTAR 글로벌리얼티인컴 ETF’를 출시했다. 출시 이후 4월 1일까지 개인 누적 거래대금이 180억원에 육박했다. 해당 ETF는 월배당 리츠의 대명사 미국 리얼티인컴과 국내 1위 인프라 펀드 맥쿼리인프라에 동시 투자하는 월배당형 ETF다. 미국 리얼티인컴은 세계 최대 상업용 리츠다. 맥쿼리인프라는 시가총액이 약 5조3000억원에 이르는 국내 최대 규모 상장 인프라 펀드다. 지난해 말 기준 리얼티인컴과 맥쿼리인프라의 연환산 배당률은 각각 약 5.3%, 6.2% 수준으로 높은 배당 매력을 갖춘 것으로 평가받는다.

삼성자산운용은 지난 3월 ‘KODEX 한국부동산리츠인프라 ETF’를 선보였다. 지난 4월 5일 상장된 KODEX 한국부동산리츠인프라는 국내 인프라 자산과 국내 상장 리츠에 분산 투자하는 부동산 ETF다. 국내 유일의 인프라 펀드인 맥쿼리인프라를 국내 ETF 중 최대 비중인 25%를 담았다. 나머지는 국내 대표 상장 리츠인 제이알글로벌리츠·ESR 켄달스퀘어리츠·SK리츠·신한알파리츠 등 14종에 분산투자한다.

KODEX 한국부동산리츠인프라 역시 단기간 인기를 실감케 했다. 상장 이후 4월 1일까지 한 달이 채 되지 않은 시점에서 개인 누적 거래대금이 150억원을 넘어섰다. 해당 펀드는 월 배당 투자를 통해 안정적인 현금흐름을 만들고 싶은 연금 투자자들에게 좋은 투자 상품이다.

금리 하락 시 ‘수혜’…자산가치 상승에 따른 배당 매력↑

KODEX 한국부동산리츠인프라 ETF는 매월 15일을 지급 기준으로 매월 배당금을 지급하고, 국내 상장 리츠 및 인프라펀드에 투자하는 만큼 시세 차익이 비과세가 된다는 장점이 있다. 또한 타 리츠 ETF와 달리 조세특례법에 따라 3년 이상 보유 시 투자금 최대 5000만원까지 배당소득에 대해 9.9% 분리과세를 적용 받을 수 있어 세제상 이점이 있다.

운용보수 인하 경쟁도 예상된다. KODEX 한국부동산리츠인프라 ETF의 총 보수는 0.09%로, 국내 리츠 월배당 ETF 중 최저 수준이라는 점을 내세웠다. 하지만 미래에셋운용이 지난 3월 19일 ‘TIGER 리츠부동산인프라 ETF’ 총보수를 연 0.29%에서 0.08%로 내리며 맞불을 놨다. TIGER 리츠부동산인프라 ETF는 지난 2019년 7월 상장한 국내 최초 리츠 ETF이자 현재 국내 최대 규모 리츠 ETF다. 4월 2일 종가 기준 순자산 규모는 약 4095억원이다.

최근 1년간 개인 투자자 순매수 규모는 1000억원을 넘어서는 등 국내 대표 리츠 ETF로 자리 잡았다. 특히 연 6% 수준의 높은 배당수익률로도 주목받고 있다. 한국예탁결제원에 따르면 TIGER 리츠부동산인프라 ETF의 2023년 누적분배율은 6.94%에 달한다.

리츠 ETF를 선도한 TIGER 리츠부동산인프라를 후발주자들도 바짝 뒤쫓고 있다. 이달 2일 기준 KBSTAR 글로벌리얼티인컴과 KODEX 한국부동산리츠인프라 순자산총액은 약 345억원, 약 231억원으로 집계됐다.

지난 2022년 5월 상장한 키움자산운용의 ‘히어로즈 리츠 이지스 액티브’ ETF의 이달 2일 기준 순자산 규모는 약 49억원을 기록했다. 같은 시기 상장한 한화자산운용의 ‘ARIRANG K리츠 Fn’ ETF의 순자산 규모는 같은 날 기준 약 68억원 수준이다.

두 상품 모두 국내 상장 리츠에만 투자하는 최초의 ETF다. 히어로즈 리츠이지스액티브는 부동산 전문 운용사인 이지스 자산운용으로부터 포트폴리오 자문을 받아 비교지수인 iSelect 리츠 지수 대비 초과 수익을 추구하는 액티브형이다. ARIRANG Fn K리츠는 기초지수인 FnGuide 리츠 지수의 성과를 100% 추종하는 패시브형 상품이다.

지난 1월 2일부터 이달 1일까지 수익률을 보면 ▲히어로즈 리츠 이지스 액티브 5.1% ▲ARIRANG K리츠 Fn 4.58% ▲TIGER 리츠부동산인프라 ETF 3.29%를 기록했다.

자산운용 업계 관계자는 “주식, 채권 등을 기초자산으로 배당재원을 만들어내는 기존 월 배당상품과 함께 리츠, 인프라를 기초자산으로 하는 부동산 월 배당 상품으로 분산형 포트폴리오를 구성하면, 보다 안정적인 현금흐름과 자산방어도 기대할 수 있다”며 “금리 하락 시 리츠 주식들의 자산가치 상승에 따른 시세 차익도 함께 노릴 수 있다”고 설명했다.

이경자 삼성증권 연구원은 “금리 인상 우려로 최대 타격을 입었던 국내외 리츠는 고금리 장기화에 충분한 대비로 향후 금리 하락 시 수혜를 누릴 준비가 충분히 돼 있다”며 “역사적으로 리츠는 금리 변곡점에 주식이나 실물시장 대비 가장 먼저, 그리고 최대의 가격 상승 폭을 보였다”고 평가했다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

많이 본 뉴스

1제1167회 로또 1등 10명…당첨금 1인당 28억8400만원

2가수 우즈 측, 故 김새론 열애설에 “아티스트 사생활…확인 어려워”

3‘위증교사’ 재판받던 전북교육감 처남, 차 안서 숨진 채 발견

4민주, '당원투표 50%·국민여론조사 50%'로 대선 후보 선출

5광명 붕괴사고 하루 경과…실종자 수색작업 총력

6더불어민주당 “尹, 개선장군 행세하며 '퇴거쇼'…퇴근시간 퍼레이드 민폐”

7안철수, 오세훈 불출마에 “마음이 숙연…당 재건 위해 큰 역할 해주길”

8넥써쓰, 중국 이어 두바이까지…해외 진출 본격화

9오세훈 서울시장, 대선 불출마…“비정상의 정상화 위해 백의종군”