대출 늘리는 영끌족, ‘기준금리 인하’에 베팅했다[부채도사]

주담대 잔액 1031조, 역대 최대치 경신

증가세는 2021년 부동산 호황기 수준 도달

기준금리 인하 전 아파트 줍줍 나선 상황

대출 시장이 이례적인 호황기를 맞고 있다. 고금리와 경기 불황에도 ‘기준금리 인하’ 기대에 부푼 영끌족(영혼까지 끌어모아 대출받은 사람)이 부동산 구매에 적극적으로 나섰기 때문이다. 최근의 가계대출 증가세는 2021년 부동산 급상승기와 비슷한 수준까지 왔다.

주담대, 3개월 새 14.1조원 급증

23일 금융권에 따르면 주춤하던 주택담보대출과 신용대출 증가세가 최근 들어 다시 강해지고 있다.

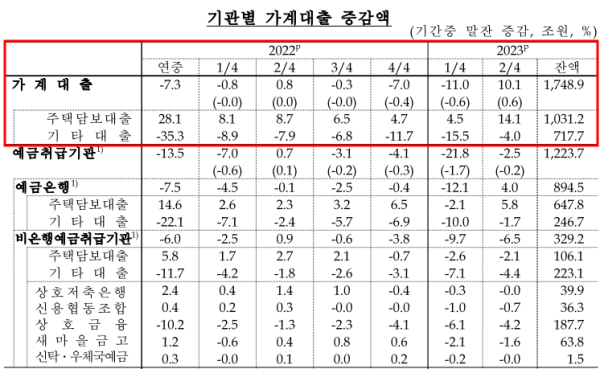

한은이 발표한 ‘2023년 2/4분기 가계신용(잠정)’ 자료에 따르면 올해 2분기에만 가계대출은 전분기 대비 10조1000억원 증가한 1748조9000원을 기록했다.

이 중 주담대는 14조1000억원 확대된 1031조2000억원으로 역대 최대치를 갈아치웠다. 증가액으로만 보면 지난 분기(4조5000억원)의 3배 이다. 특히 이번 증가액은 부동산 호황기였던 2021년 3분기(20조9000억원 증가) 이후 최대 규모다.

한은은 “기타대출은 7분기 연속 감소했지만, 최근 가정의 달과 같은 계절요인과 증권사 신용공여가 증가한 영향을 받았다”고 말했다.

시장에선 기준금리 인하 기대감 상승

금융당국은 이런 현상을 두고 우려스럽다는 입장이지만 뚜렷한 해결 방법은 제시하지 못하고 있다. 오히려 당국 간의 엇박자 정책이 대출 연착륙을 방해하는 상황이다.

이창용 한은 총재는 지난 22일 국회 기획재정위원회 전체회의에서 가계부채 증가세에 대해 “지난 두 달 동안 가계부채가 늘어난 경향이 있다”며 “지금 속도로 (가계대출이) 증가하면 문제가 될 수 있다”고 말했다. 또 그는 “국내총생산(GDP) 대비 100% 밑으로 가계부채가 떨어지도록 향후 몇 년간 노력해야 한다”고 강조했다.

우선 금융당국은 총부채원리금상환비율(DSR)의 전세대출 적용에 대해 미온적인 태도를 보여왔다. 전세대출이 사실상 실수요자 대출이라 딱히 규제를 할 필요가 없다는 입장이다.

여기에 정부는 지난달 말부터 전세보증금 반환 목적 대출에 대해 DSR 규제를 한시적으로 완화하면서 규제를 더 완화한 상태다.

특히 금융당국은 지난해부터 은행의 가산금리를 낮춰 대출 금리 인하를 유도해온 상황이다. 지난해 기준금리를 가파르게 인상해온 한은의 통화정책과는 다른 기조다. 은행 고객들 입장에서는 금융당국의 금리 기조 때문에 대출을 받아도 된다는 심리가 생길 수 있다.

여기에 한은이 올 2월부터 기준금리를 동결하기 시작하면서 시장에서는 연내 인하 또는 내년 초 인하를 점치기 시작했다. 기준금리 인하 전 미리 부동산을 매수하려는 심리가 커졌다는 분석이다. 실제 분기별 전국 주택 매매거래량은 ▲지난해 4분기 9만1000호 ▲올 1분기 11만9000호 ▲2분기 15만5000호로 빠르게 확대됐다.

하지만 은행권은 대출 금리가 떨어지지 않은 상황에서 단순 인하 기대감 만으로 대출을 받으면 자칫 연체 늪에 빠질 수 있다고 지적한다. 한은의 경우 금융통화위원회에서 기준금리 인하는 시기상조라고 못을 박아 왔다. 기준금리도 현 3.50%에서 3.75%까지 높아질 수 있다는 입장을 고수했다.

특히 은행권에서는 은행채 금리 상승이 이어지고 있어, 섣불리 변동금리로 대출을 받으면 이자 부담을 키울 수 있다고 분석한다. 고정금리로 대출을 받아도 장기간 고금리에 묶일 수밖에 없어 현재 대출을 늘리기에는 부담이 크다는 것이다.

한 은행 관계자는 “내년에 기준금리가 인하된다 해도 주담대 금리가 곧바로 2021년도처럼 연 2~3%로 떨어지기 어렵다”며 “시장과 금리 추이를 좀더 지켜보는 것이 중요하다”고 설명했다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

많이 본 뉴스

1위메이드, 위퍼블릭 통해 산불 피해 복구 성금 1억2000만원 기부

2블로믹스, 신작 게임 포트리스HG 글로벌 퍼블리싱 계약

3카카오뱅크, ‘연 7% 금리’ 한국투자증권 특판 RP 완판

4경영권 승계 자금 논란 불식? '3.6조→2.3조' 한화에어로, 유증 줄인다

5비트코인, 블랙먼데이 딛고 소폭 반등…1억1800만원대로 올라

6신한은행, 전역장교 30여명 신규 채용한다

7어니스트AI, 금융규제 샌드박스 통한 '대출 플랫폼' 4월 출시

8금융 AI 핀테크 혜움, 105억원 규모 시리즈B 투자 유치

9 정부, 21대 대통령 선거일 6월 3일로 확정