컬리, 블핑 제니 소환에도 실패한 ‘이것’…IPO와 공모주 [주식공부방]

기업의 상장을 위한 모든 과정 기업공개(IPO)

주관사 선정→상장예심 통과→신고서 제출

수요예측·일반청약 진행 후 증시 상장

증권 시장에 칼바람이 부는 지금, 첫 주식 투자를 고민 중이신가요? 투자의 대가 워런 버핏은 “경기 불황과 주가 폭락에도 웃으면서 주식을 살 수 있어야 진정한 투자자”라며 “불황과 폭락은 곧 투자 기회를 의미한다”고 말했습니다. 투자의 기회를 잡기 위해선 시장을 이해해야 합니다. 이코노미스트 ‘주식공부방’이 투자의 시작을 준비 중인 독자 여러분께 주식 기본 용어와 최신 시장 이슈에 대해 조금 더 쉽게 알려드리겠습니다. [편집자주]

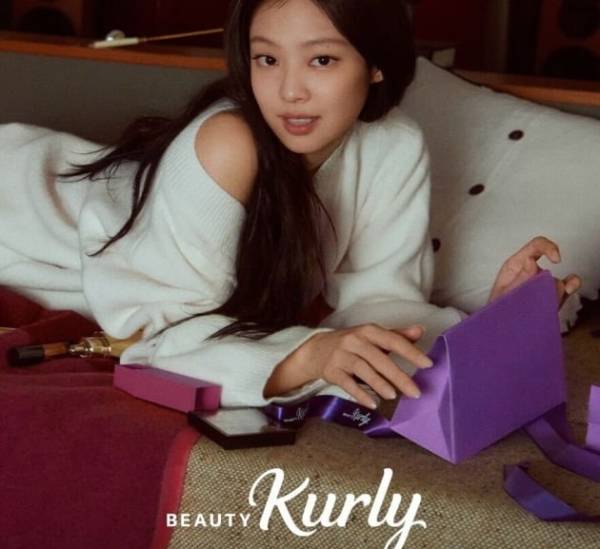

[이코노미스트 마켓in 김연서 기자] 마켓컬리 운영사 컬리는 지난 4일 기업공개(IPO) 일정을 무기한 연기한다는 입장을 밝혔습니다. IPO 시장의 ‘대어’ 중 하나였던 컬리는 지난해 8월 유가증권시장 상장예비심사를 통과했습니다. 이후 지난해 11월엔 그룹 블랙핑크의 제니를 모델로 내세우고 '뷰티컬리'를 론칭하며 기업가치 제고에 나섰는데요. 하지만 글로벌 경기 악화의 파고를 넘지 못한 컬리는 결국 상장 철회를 선언했고, 세간의 관심이 집중됐습니다. 그렇다면 ‘IPO’가 무엇이기에 뉴스에서 계속 언급되는 것일까요?

IPO를 알려면 ‘상장’의 개념을 먼저 이해해야 합니다. 상장은 한 기업의 주식이 주식시장에서 사고팔 수 있는 종목이 되는 것을 뜻합니다. 우리가 반도체 대장주 삼성전자에 투자를 할 수 있는 건 삼성전자가 ‘상장’된 주식회사이기 때문입니다. 반면 컬리는 ‘비상장’ 주식회사이기 때문에 증권시장에서 주식을 매수할 수 없습니다. 즉 주식회사여도 ‘상장’이 돼야 개인 투자자를 비롯한 외부 투자자들이 해당 주식을 사고팔 수 있게 됩니다.

다만 아무 기업이나 상장을 할 수는 없습니다. 앞서 언급한 IPO(Initial Public Offering)의 과정을 거쳐야 하는데요. 문자 그대로 기업을 시장에 공개하는 과정입니다. IPO 과정은 굉장히 까다롭습니다. 기업은 먼저 대표주관회사(증권사)를 선정해야 합니다. 이후 한국거래소는 해당 기업이 상장할 만한 회사인지 직접 따져봅니다. 기업의 규모는 충분히 큰지, 안정적으로 경영되고 있는지, 실적은 잘 나오는지 등을 살피며 상장예비심사가 진행됩니다.

상장예비심사를 통과했다면 증권신고서를 제출해야 합니다. 이때 상장예비심사 승인 이후 증권신고서 제출까지 유효기간은 6개월입니다. 컬리의 경우 지난해 8월 22일 유가증권시장 상장예비심사를 통과한 뒤 상장을 철회했습니다. “글로벌 경제 상황 악화로 투자 심리 위축을 고려해 코스피 상장을 연기하기로 했다”는게 컬리 측의 입장이었는데요. 컬리가 2월 22일 이후 재상장에 나선다면 상장예비심사부터 다시 받아야 합니다. 6개월의 상장예심 통과 효력이 소멸했기 때문이죠.

증권신고서도 제출했다면 이제 공모가격을 결정해야 합니다. 대표주관사는 공모예정기업과의 논의를 통해 증권신고서에 공모희망가격을 제시하고, 그에 대한 수요를 파악하는 ‘수요예측’을 진행합니다. 수요예측에는 국내외 기관투자자가 참여해 해당 기업이 적어낸 희망 공모가를 기반으로 적정 공모가를 제시합니다. 희망 공모가가 적정하다고 판단하면 공모가 밴드 최상단을 넘은 가격으로 공모가가 결정되기도 하지만 반대의 경우 밴드 하단보다도 낮은 가격에 공모가가 책정되기도 합니다.

수요예측에서 공모가가 나오면 일반 투자자가 참여하는 공모주청약이 기다립니다. 다수의 소액주주가 참여하는 청약은 증권사에서 신청할 수 있습니다. 이때 주의할 점은 주관을 맡은 증권사 혹은 인수단으로 참여한 증권사에서만 청약이 가능하다는 겁니다. 청약을 준비하고 있다면 해당 주관사의 계좌를 미리 개설해놔야 합니다. 최소 청약 수량은 10주가 일반적으로, 공모가 5만원짜리 청약에 참여한다면 최소 청약 금액은 50만원이 되는 식입니다.

이렇게 길고 긴 IPO 과정을 거친 뒤에야 일반 투자자들은 주식을 사고팔 수 있게 됩니다. 상장예비심사부터 상장까지 짧게는 6개월에서 길게는 1년 정도가 소요됩니다. 최초 주관사 선정 이후 최적의 상장 시기를 조율하는 과정에서 몇 년의 기간이 걸리기도 합니다. 오랜 기간 준비 및 검증 기간을 거치는 이유는 부실기업으로 인한 투자자들의 손실을 막기 위해서인데요.

상장사들은 기업공개 후에도 경영상 중요한 일이 발생하면 그 내용을 공시해야 하는 의무가 생깁니다. 상장 과정에서 나오는 증권신고서, 투자설명서, 상장 후 발생하는 중요 공시들은 금융감독원 전자공시시스템(DART)에서 확인할 수 있습니다. 상장을 앞둔 기업에 관심이 생겼다면, 해당 기업의 IPO 과정과 관련 자료를 꼼꼼히 살핀 뒤 투자를 결정해야 하겠습니다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

많이 본 뉴스

1매운맛 열풍 때문에...단종 제품 다시 나온다

2"팬들 제보 모여 범인 잡았다"...하이브 아티스트 딥페이크 피의자 8명 검거

3‘강남스타일’에서 ‘금융스타일’로…iM금융, 싸이 광고 온에어

4부동산원, ‘당근마켓’ 허위매물 모니터링 대상에 포함

5닌텐도·소니, 美 관세 인상에 콘솔 가격 ‘인상 검토’

6트럼프 관세 공격에 연준 인사들 금리인하 지연 시사

7 尹 "국민 한 사람으로 돌아가 나라 위한 새 길 찾을 것"

82025 KCIA 한국소비자산업평가 ‘외식업’ 인천 지역 결과 발표

9 尹 부부, 관저 퇴거… 대통령실·경호처 직원들 배웅