새마을금고發 PF 먹구름, 증권가 덮치나

새마을금고 부실 연체율 위기 증권가로 번져

국내 증권사 PF 신용공여 잔액 21조원 넘겨

충당금‧CFD 잔액 등으로 2분기 손실 불가피

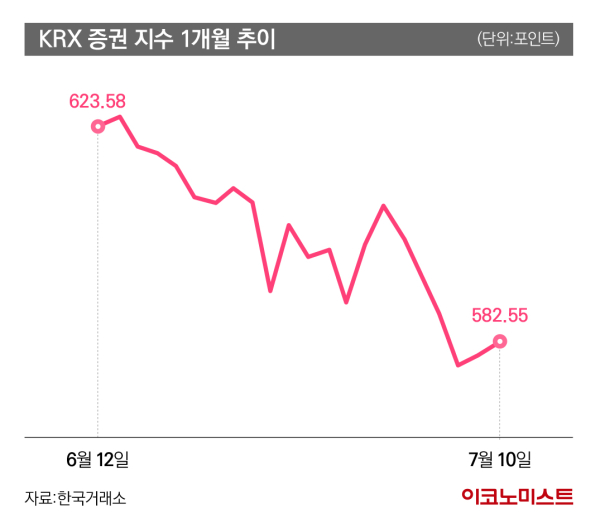

[이코노미스트 마켓in 홍다원 기자] 새마을금고 사태로 시작된 부동산PF(프로젝트파이낸싱) 부실 우려가 증권업계 전반으로 번지고 있다. 증권사 부동산 PF 연체율이 15%를 웃돌면서 충당금 부담으로 2분기 전망에 먹구름이 드리우고 있다. 신용평가사들도 앞다퉈 증권업계 전망을 부정적으로 평가하고 있다.

12일 금융투자업계에 따르면 국내 증권사들의 부동산 PF 신용공여 잔액은 21조4665억원(지난 7일 기준)으로 나타났다. 각 증권사별로는 PF 신용공여 규모는 삼성증권, 한국투자증권, 메리츠증권, KB증권 등이 각 2조원대다. 미래에셋증권, NH투자증권, 하나증권, 하이투자증권 등도 1조원 규모를 넘어섰다.

부동산PF 시장 후발주자였던 새마을금고 연체율이 사상 최고 수준인 6.18%로 치솟으면서 부실 우려가 금융권 전반으로 번지고 있다. 특히 새마을금고의 부동산 대출 위주인 기업대출 연체율은 역대 최악인 9.63%에 달했다.

증권업계의 부동산 PF 대출 연체율이 가파르게 증가하고 있는 점도 문제다. 지난해 1분기 기준 증권사들의 부동산 PF 연체율은 15.9%로 금융권 내 최고치를 기록했다. 증권사들이 앞으로 지출해야 할 충담금 부담이 커지는 모양새다.

증권사는 부동산 PF와 CFD 관련 충당금 적립 등으로 2분기 손실이 불가피하다는 지적이 나온다. 잠재 리스크 등이 2분기 실적에 반영될 수 있어서다.

신한투자증권에 따르면 미래에셋증권, 한국금융지주, 삼성증권, NH투자증권, 키움증권 등 5개 증권사 합산 2분기 지배주주 순이익 전망치는 7175억원으로 전 분기보다 43.3% 감소한 것으로 추정됐다. 합산 영업이익 역시 9267억원으로 전 분기보다 41.6% 줄어든 수치다.

다만 제 2금융권인 새마을금고보다 증권업계가 비슷한 리스크에 노출될 우려는 낮다는 의견도 나온다. 새마을금고는 리스크가 높은 딜에 참여하는 구조지만, 증권업계는 상대적으로 선순위 또는 높은 내부 통제로 결정된 딜에 참여하고 있다. 또 정부에서 지난 4월부터 부동산 PF 대주단 협약을 재가동하는 등 안정화에 나서는 만큼 우려가 과도할 수 있다는 의견이다.

한신평‧한기평‧나신평 증권업계 전망 ‘부정적’

증권사의 일회성 손실 규모도 상당할 것이란 분석이 나온다. 현대차증권에 따르면 미래에셋증권의 2분기 실적은 시장 전망치(컨센서스)를 28.1% 밑돌 것으로 봤다. 미래에셋증권은 CJ CGV 전환사채 평가손실(잔액 2300억원)과 해외 상업용 부동산 충당금(약 1000억원)등이 부담으로 작용할 수 있다. 이외에도 한국금융지주(-21.9%), NH투자증권(-11.0%) 등 손익이 줄어들 것으로 예상했다.

임희연 신한투자증권 수석 연구원은 “부동산 PF 관련 충당금 적립과 평가손실 인식에 따른 손익 변동성 확대와 더불어 새마을금고 자금 이탈 및 GS건설 전면 재시공 결정 등 채권시장이 자극될 만한 이슈들이 발생하는 동안 타 금융업종 대비 증권업종에 대한 투자심리 악화는 불가피하다”고 내다봤다.

이홍재 현대차증권 연구원은 “증권업계 2분기 손익은 시장 전망치 대비 16.3% 하회할 것으로 예상된다”면서 “채권평가손익 축소와 함께 부동산 PF 충당금 적립, CFD 미수채권 손실 등 일회성 손실이 약 2900억원에 달해 전분기 대비 손익이 감소할 것”이라고 전망했다.

상황이 이렇다 보니 신용평가사들도 증권업 전망이 흐릴 것으로 내다보고 있다. 한국신용평가, 한국기업평가와 나이스신용평가는 일제히 증권업종 전망이 부정적이라고 평가했다.

위지원 한국신용평가 연구원은 “하반기 신용도의 핵심 변수로 부동산 PF 리스크로 대규모 브릿지 대출 만기를 고려할 자산부실 증가 추세가 지속될 것”이라면서 “PF 신규 딜 감소와 브릿지론 차환 난항 등 실적 감소가 일어날 것”이라고 예상했다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지