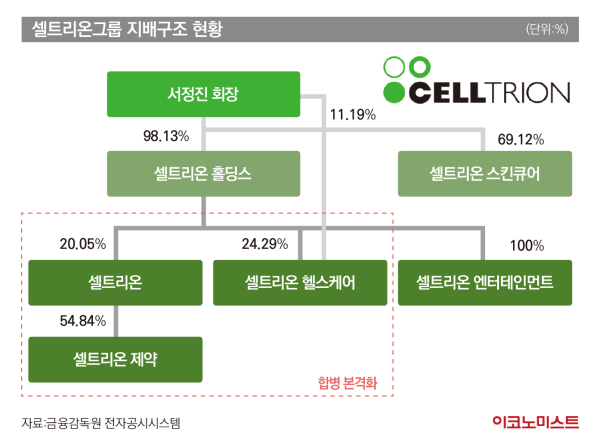

소액주주 손에 달린 셀트리온그룹 합병…지지부진 주가 ‘복병’

“합병 가능하나 주가 주식매수청구권 이상 유지해야”

주식매수청구권 가격보다 셀트리온그룹株 주가 낮아

소액주주 비중은 절반 넘어…23일부터 행사 가능

17일 한국거래소에 따르면 셀트리온은 전 거래일 대비 0.35%(500원) 오른 14만5000원에 장 마감했다. 셀트리온헬스케어는 전 거래일 대비 0.46%(300원) 오른 6만5100원에 거래를 마쳤다.

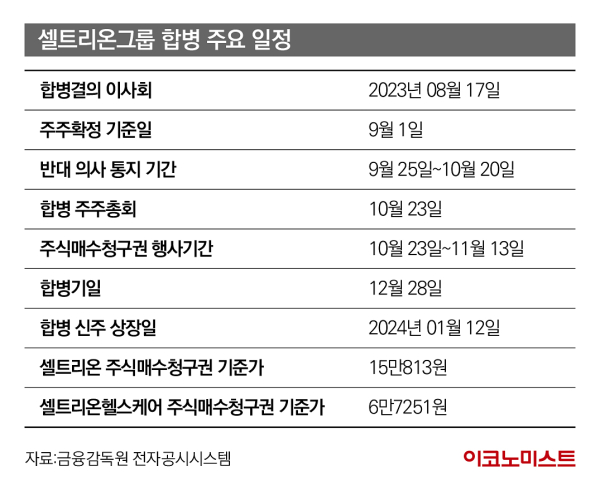

합병 반대 의사를 밝힌 주주는 오는 23일부터 주식매수청구권을 행사할 수 있다. 주식매수청구권은 합병에 반대하는 주주가 회사 측에 자신의 보유 주식 정당한 가격으로 매수해 줄 것을 청구하는 권리다.

문제는 셀트리온과 셀트리온헬스케어 주가가 현재 주식매수청구권 기준가격보다 낮다는 점이다. 셀트리온 주가는 17일 기준 주식매수청구권 기준가보다 3.85%, 셀트리온헬스케어는 3.19% 낮다. 셀트리온이 제시한 주식매수청구권 기준가는 셀트리온 15만813원, 셀트리온헬스케어 6만7251원이다.

투자자들 입장에선 양 사의 주가가 주식매수청구권 기준가보다 낮아진다면 청구권을 행사하는 것이 유리할 수밖에 없다. 양 사의 주식매수청구권 수용 가능 규모는 약 1조원이다. 이를 초과하면 합병이 어려울 수 있다. 회사 입장에서 주식매수청구권 규모에 따라 더 많은 자금을 투입해야 한다.

자사주 매입 계획도 큰 효과를 보지 못했다. 셀트리온과 셀트리온헬스케어는 지난 8월 28일 각각 1000억원(69만6865주), 450억원(69만주) 규모의 자사주를 취득하겠다고 발표했다. 그러나 주가는 여전히 주식매수청구권 가격을 밑돌고 있다.

만약 합병 주총이 열리기 전까지 주가를 끌어올리지 못하면 주식매수청구권을 확보하기 위해 합병 반대 의사를 표명하는 소액주주가 많아질 수 있다. 합병반대의사통지 접수기간인 오는 10월 20일까지 주가가 어디까지 오를 수 있을지 중요하다.

이명선 DB금융투자 연구원은 “합병은 가능하겠지만 관건은 주식매수청구권 이상의 주가 유지”라면서 “지난 6일 세계 최대 의결권 자문사인 ISS가 셀트리온헬스케어와의 합병에 찬성 의견을 제시하면서 패시브 펀드 등의 기관투자자로부터 긍정적인 의견을 받을 가능성이 높아졌다. 합병이 가시화됐지만 합병 후 내년 상반기 재고자산 등에 따른 실적 우려로 빠진 주가를 주식매수청구권(15만813원) 이상으로 유지하는 것이 중요하겠다”고 설명했다.

김정현 교보증권 연구원은 “주식매수청구권 한도(기존 1조)는 필요에 따라 확대 가능하다고 판단”한다면서 “현 시점에서는 실적보다는 합병 성사 여부에 따라 주가 변동성이 커질 것”이라고 내다봤다.

한편 셀트리온그룹은 지난 8월 17일 열린 이사회에서 합병 안건을 결의했다. 합병 반대 의사 통지 기간은 오는 20일까지다. 주식매수청구권 행사 기간은 10월 23일부터 11월 13일이다. 합병 승인 관련 주주총회는 23일 열릴 예정이다. 최종 합병은 12월 28일로, 합병 신주 상장일은 내년 1월 12일이다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

많이 본 뉴스

1직장인 70% “尹 탄핵 촉구 집회, 민주주의에 긍정적”

2 차기는 이재명 54.5%...尹파면 잘한 일 65.7%

3尹 탄핵 인용 뒤 ‘쾅’…경찰버스 파손 남성 ‘구속 기로’

414년 ‘전기차 집념’ 현대차·기아…누적 50만대 판매 돌파

5홍준표 “25번째 이사, 마지막 꿈 위해 상경”

6화해, 전 세계 피부에 닿는다…K-뷰티 플랫폼의 글로벌 야망

7상호관세, '이곳'만 면제 혜택?…트럼프에 거액 약속도

8“식후 커피는 디카페인으로”...스타벅스, 1+1 행사 진행

9티아라 효민, 품절녀 대열 합류…♥남편 정체는