“위헌 소지 있다” 전문가들이 본 銀 횡재세 논란은?

[커지는 횡재세 논란]③ 은행 최대 수익 해결책에 횡재세 거론 “바람직하지 않다”

“이자 부담 원인 ‘과점’·‘변동금리’부터 해결해야”

“국민 부담으로 이자 잔치하는 것은 문제” 지적도

전문가들은 대체로 횡재세를 두고 ‘요점을 잘못 짚은 방안’이라고 지적했다. 고금리 시대에서 과점을 형성한 은행권 구조나 높은 변동금리 비중을 낮춰야 문제가 해결될 일이라고 봤다. 또 서민의 이자 부담은 ‘상생금융으로 풀어야 할 문제’라고 주장했다.

“과점 해소 아닌 ‘횡재세’ 도입, 위헌 가능성 있어”

전문가들은 횡재세 논란이 꾸준히 제기되는 이유로 코로나 팬데믹 이후 발생한 고금리 환경을 들었다. 대출로 버티기에 나선 고객들의 이자 부담이 심해졌는데 이에 반해 은행원들은 최대 실적으로 고액 성과급과 퇴직금을 받아 양측 간 괴리감이 커졌다는 주장이다.

하지만 전문가들은 이런 상황에서도 특별법 형식으로 횡재세를 도입하는 것에는 우려를 표했다.

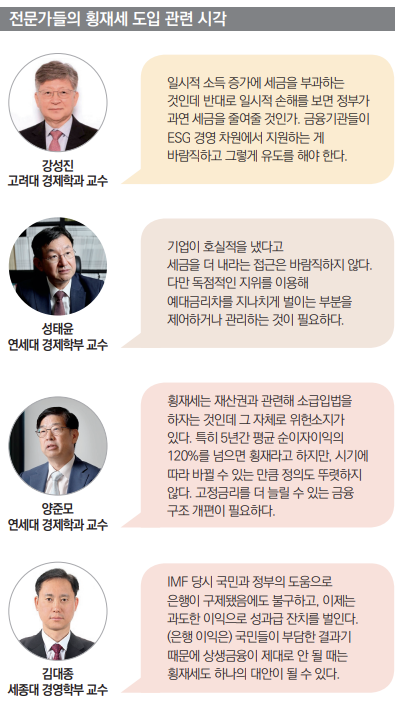

강성진 고려대 경제학과 교수는 “예대금리 격차는 우리나라 금융시장의 비정상적 형태에서 나오는 것”이라며 “금융기관 간 경쟁 강화를 통해 초과 이윤이 감소하도록 만드는 것이 좋은데 지금은 일시적 이득에 세금을 물리려고 한다”고 지적했다.

강 교수는 “특별히 은행이 잘못한 것은 아니다”라며 “(이자이익 확대는) 독과점에 의해 경쟁 구도 자체가 없어서 나타난 현상인데 마치 나쁜 일을 한 것처럼 벌금을 물리는 것은 바람직하지 않다”고 설명했다.

그는 특히 “일시적 소득 증가에 세금을 부과한다면 반대로 일시적 손해를 볼 때 세금을 줄여줄 것인가에 대한 문제도 있다”며 “금융기관들이 ESG(환경·사회·지배구조) 경영 차원에서 (금융)지원을 하도록 유도해야 한다”고 강조했다.

횡재세 도입에 위헌 소지가 있다는 주장도 있다. 양준모 연세대 경제학과 교수는 “횡재세는 보호 받아야 할 재산권에 소급 입법을 하자는 건데, 그 자체가 위헌 소지가 있다”며 “순이자이익 120%를 넘으면 횡재라는 정의도 언제든 바뀔 수 있어 법적 안정성을 해칠 수 있다”고 지적했다.

양 교수는 “횡재세로 누구를 지원할지도 불분명하다”며 “대출을 안 갚는 사람을 지원하면 대출 갚는 사람이 피해를 보는 이해할 수 없는 상황이 벌어진다”고 덧붙였다.

성태윤 연세대 경제학과 교수는 과점 체제로 은행이 독점력을 사용하고 있는지를 봐야 한다고 지적했다. 예대금리차 확대가 은행의 최대 이익을 만들어내고 있는 만큼 이에 대한 관리 필요성을 제기했다.

성 교수는 “기업이 특별한 시점에 이익이 높다고 세금을 더 내라는 접근은 바람직하지 않다”며 “다만 정부의 허가(라이선스)에 의해 은행업이 이뤄지고 있는데 예대금리차를 지나치게 확대해 소비자에게 부담을 주고 이익을 높이는 부분은 경계할 필요가 있다”고 말했다.

그는 “과도한 독점력을 사용하고 있는지, 이로 인해 예대마진차를 너무 벌리고 있는지 (당국이) 볼 수 있다”며 “상생금융은 하나의 대안이 될 수 있지만 근본적으로 마진차에 대한 문제제기가 의미가 있을 것”이라고 덧붙였다.

“상생금융 더디면 횡재세는 대안”

김대종 세종대 경영학부 교수는 “현재 대출 금리는 연 7%까지 올라왔는데 국민이 부담한 돈으로 은행권은 3분기 만에 30조원이 넘는 이익을 냈다”며 “가산금리를 내려 고객 부담을 낮춰야 하지만 상생금융이 안 될 때는 횡재세를 부과하는 것도 대안이 될 것”이라고 말했다.

김 교수는 “소상공인과 중소기업들이 어렵게 번 돈으로 은행들은 최근 1조2000억원이 넘는 돈을 성과급으로 지급했다”며 “명예퇴직을 할 때 제조업은 약 6개월 치 월급을 주는데 은행은 3년 치를 지급해 국민 원성을 사는 것”이라고 지적했다.

이에 대해서는 정부도 비슷한 시각을 내비쳤다. 추경호 부총리 겸 기획재정부 장관은 11월 7일 “서민층은 어려운 가운데 은행은 막대한 이자수익을 올리는 상황을 바라보는 국민의 시선이 곱지 않다”고 했고, 같은 달 12일엔 “국민들은 은행들이 이자 수익으로 잔치를 하고, 임금을 올려달라고 투쟁하는 것을 고깝지 않게 보고 있다”고 비판했다.

다만 이자 고통 증대 원인은 은행의 ‘탐욕’보다는 변동금리 위주로 형성된 대출 시장에 있다며 제도 개선이 먼저라는 주장도 나온다.

양 교수는 “은행이 20~30년짜리 장기 채권을 발행해 이와 연계해 상품을 설계하면 대부분 고정금리로 묶어둘 수 있고 금리가 뛰더라도 변동폭이 없어진다”며 “지금은 고정-변동금리 간 격차가 심해 다들 변동금리를 원하고 있다”고 말했다.

그는 “채권시장에서 국고채 점유 비중을 낮추고 금융기관의 장기채권 발행을 활성화하는 제도 개선이 필요하다”며 “금융시스템 개혁을 고민해야 답을 찾을 수 있다”고 강조했다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

많이 본 뉴스

1코스피, 2,450대서 등락…반도체주 큰폭으로 떨어져

2스마일게이트 오렌지플래닛 ‘부산 게임 개발자 컨퍼런스’ 성료

3제주항공, 식목일 맞아 식물 키우기 키트 제공

4DK아시아, ‘로열파크씨티’ 입주민 파격 ‘혜택’, 가톨릭관동대 국제성모병원과 지정병원 협약 체결

5“가격 경쟁? 불가능에 가까워”...판 흔들고, 주도하는 ‘BYD’

6원/달러 환율, 尹 탄핵 결과 따라 변동성 확대…달러 약세에 급락 출발

7HD현대, 美 안두릴과 무인함정 개발 협력

8“여성장애인 날개 달다”…LG생활건강, 맞춤형 보조기기 지원자 모집

9“한맥 캔 사면 왓챠 영화가 공짜”…매주 수요일 ‘수요한맥회’ 열린다