'경영권 분쟁'에도 SM엔터 목표주가 오르는 이유 [이코노Y]

올해 상장 후 최고가 13만1900원 기록

라이크기획 계약 종료로 호실적 기대감

“변동성 여전…추가 상승 여력은 글쎄”

21일 금융정보업체 에프앤가이드에 따르면 이날 SM 목표주가를 제시한 8개 증권사 중 한화투자증권을 제외한 7개 증권사의 목표 주가는 모두 공개 매수 가격인 12만원 이상이다. 대신증권이 가장 높은 15만원을 제시했고, 교보증권(12만원→13만2000원), 메리츠증권(10만5000원→12만5000원), 유진투자증권(10만원→12만5000원), 하나증권(12만원→13만원) 등도 일제히 목표 주가를 높였다.

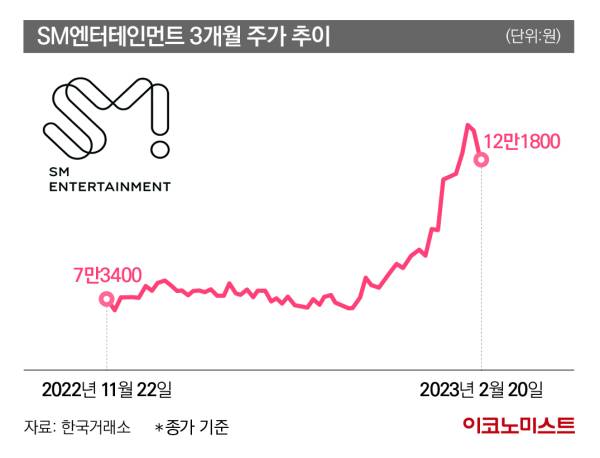

이날 코스닥 시장에서 SM은 전날보다 1.40%(1700원) 오른 12만3500원에 장을 마감했다. 지난 16일 종가 기준 상장 후 역대 최고가인 13만1900원을 기록한 이후 공개 매수 가격(12만원)에서 오르내리고 있다. 올해 들어 이날까지 74% 이상 치솟았다.

SM 주가가 크게 올라 현재 SM을 보유한 투자자들은 시장가로 매도할지 공개 매수에 응할지 고민이 깊어질 전망이다. 하이브의 SM 공개 매수 마감일은 3월 1일이다. 해당 날짜는 공휴일이기 때문에 직전 영업일인 2월 28일 오후 3시 30분까지 결정해야 한다. 주관사는 삼성증권이다. 공개 매수 응모는 직접 영업점에 방문해야만 가능하다.

진흙탕 싸움으로 번지는 와중에도 증권가는 SM 목표 주가를 줄줄이 올려잡고 있다. 인수 주체가 누가 되더라도 SM 경영 정상화에 따른 수익성 회복이 기대된다는 판단에서다. 라이크기획 계약 종료로 마진이 개선되고 콘텐츠 발매가 활발해질 것이란 전망이 나온다. 라이크기획은 이수만 전 총괄 프로듀서의 100% 자회사로 매년 프로듀싱 용역 등 비용을 지불해 왔다.

SM은 경영권 분쟁 속에서도 지난해 4분기 호실적을 냈다. SM은 4분기 매출 2565억원, 영업이익 251억원을 기록했다. 이는 전년 동기 대비 각각 18.2%, 70.3% 늘어난 규모로, 증권가 영업이익 시장 전망치(198억원)을 웃도는 수치다. 오프라인 활동 전면재개에 따른 콘서트와 음반 판매량 등이 실적을 견인했다.

오는 2분기에도 활발한 활동이 예상된다. SM 아티스트 대부분이 컴백을 앞뒀고 글로벌 투어도 계획돼 있다. NCT, EXO, 에스파, 레드벨벳, 샤이니 등 주요 아티스트가 컴백 예정이다.

주가 더 오른다 vs 단기 변동성 주의

이지은 대신증권 연구원은 “지분 경쟁과는 별개로 에스엠의 올해 경영 계획 고려 시 멀티레이블 체제에서 전사적 아티스트 활동이 강화되고 라이크기획 계약 종료 등의 경영 효율화로 이익 개선이 진행될 예정”이라며 “현주가는 저평가된 상태로 주가 조정시 매수 기회로 판단한다”고 말했다.

이기훈 하나증권 연구원도 “에스엠 현 경영진이 도입한 'SM 3.0'의 멀티 레이블·프로듀싱 시스템, 아티스트 가동률 상승, 신인그룹의 빠른 데뷔 등을 반영했다”고 설명했다.

정지수 메리츠증권 연구원은 “분쟁의 본질은 결국 에스엠 경영 정상화”라면서 “이수만 전 총괄 사유화 의혹으로 동종 업계 대비 저평가됐던 점이 인수 주체의 경영 정상화 의지로 해소될 전망”이라고 내다봤다.

반면 투자에 주의하라는 의견도 있다. 단기 변동성이 큰 데다가 추가 매수를 하더라도 상승할지 미지수여서다. 오는 3월 주주총회 표 대결을 앞둔 데다가 카카오(035720) 가처분 신청 결과도 나오지 않은 상태다.

김현용 현대차증권 연구원은 “지분 경쟁이 추가로 격화된다고 해도 최종인수가격이 공개매수가격을 20% 이상 상회하기는 어렵다고 판단돼 변동성을 고려하면서까지 매수할 만큼의 상승 여력은 없다”고 말했다. 현대차증권은 목표 주가를 12만원으로 올렸지만 투자 의견을 `M.PERFORM(마켓퍼폼, 시장수익률)`로 내렸다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

많이 본 뉴스

1김천 묘광 연화지, 침수 해결하고 야경 명소로 새단장

2"겨울왕국이 현실로?" 영양 자작나무숲이 보내는 순백의 초대

3현대차 월드랠리팀, ‘2024 WRC’ 드라이버 부문 첫 우승

4'1억 4천만원' 비트코인이 무려 33만개...하루 7000억 수익 '잭팟'

5이스타항공 누적 탑승객 600만명↑...LCC 중 최단 기록

6북한군 500명 사망...우크라 매체 '러시아 쿠르스크, 스톰섀도 미사일 공격'

7“쿠팡의 폭주 멈춰야”...서울 도심서 택배노동자 집회

8다시 만난 ‘정의선·도요타 아키오’...日 WRC 현장서 대면

9 신원식 “트럼프, 尹대통령에 취임 전 만나자고 3~4차례 말해”