증권 일반

'쩐의 전쟁' 된 SM엔터 인수전…BTS vs 오일머니, 승자는

- 카카오·카카오엔터, 1.25조 들여 공개매수

당초 계획보다 7배 많은 자금 투입

하이브, 잔여 현금성 자산 7700억 추산

의결권대행사 SM 7곳 채용…하이브는 2곳

관건은 카카오와 하이브의 자금 여력이다. 카카오와 카카오엔터테인먼트는 1443억원을 들여 SM 지분 4.9%를 사들였고, 추가로 1조2500억원 규모 공개매수에 도전 중이다. 카카오엔터테인먼트가 ‘빈살만 펀드’로 불리는 사우디아라비아 국부펀드(PIF) 등으로부터 유치한 1조2000억원 규모의 투자금이 든든한 재원으로 작용할 전망이다.

하이브는 이 전 총괄 지분 매입과 공개매수에 이미 4500억원 가량을 투입했다. 잔여 현금성 자산은 약 7000억원으로 추산되지만, 최근 모건스탠리 주관으로 최대 1조원 투자금 유치에 나선 상태다. 양 측이 오는 31일 열리는 SM 주주총회까지 의결권을 얼마나 확보하느냐도 변수다. 남은 한달여 간 SM 경영권을 손에 쥐기 위한 치열한 ‘쩐의 전쟁’이 펼쳐질 것으로 보인다.

카카오·카카오엔터, 주당 15만원에 공개매수

7일 투자은행(IB)업계에 따르면 카카오와 카카오엔터테인먼트는 전날 긴급 이사회를 열고 SM 지분 35% 확보를 위한 공개매수를 결정했다. 공개매수가격은 주당 15만원, 총 인수금액은 1조2500억원이다. 카카오와 카카오엔터테인먼트가 절반인 17.5%씩 인수한다. 공개매수 주관사는 한국투자증권이 맡았다.

앞서 카카오와 카카오엔터테인먼트는 지난달 말부터 장내매수를 통해 SM 지분 4.9%를 확보했다. 카카오의 공개매수신고서에 따르면 카카오는 지난달 28일부터 3월 3일까지 SM 주식 78만주를, 카카오엔터는 38만7400주를 각각 매수했다. 카카오 측은 “현재 SM 지분 4.9%를 보유하고 있는 카카오와 카카오엔터테인먼트는 공개매수를 통해 35%의 지분을 추가 취득해 총 39.9%를 확보하고자 한다”고 밝혔다.

카카오 측의 공개매수 재원으로는 카카오엔터로 들어오는 1조2000억원대 투자금을 활용할 전망이다. 앞서 카카오엔터는 지난 1월 사우디아라비아 국부펀드(PIF)와 싱가포르투자청(GIC)으로부터 1조2000억원의 투자유치에 성공했고, 지난달 27일 1차 납입금인 8975억원이 입금됐다.

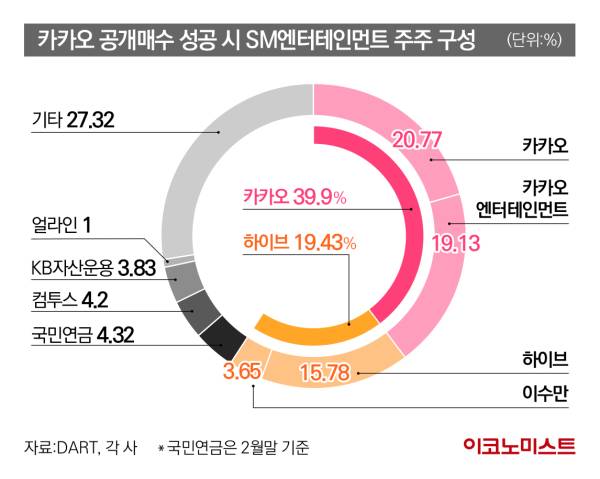

카카오가 공개매수에 성공할 경우 SM 지분율은 카카오·카카오엔터 39.9%, 하이브 19.43%로 카카오가 SM 최대주주에 오르게 된다. 앞서 하이브는 이 전 총괄 프로듀서 지분(14.8%)과 공개매수(0.98%)로 15.78%를 확보했고, 이 전 총괄의 잔여 지분 의결권을 위임받아 총 19.43%를 확보한 상태다.

현금성 자산 측면에서는 카카오가 하이브를 앞선다. 금융감독원 전자공시시스템에 따르면 지난해 3분기 기준 카카오의 현금성 자산은 4조5552억원, 하이브는 9030억원 규모다. 카카오는 카카오엔터로 들어오는 투자금을 제외해도 여유가 있다. 반면 하이브는 이 전 총괄 지분 매입에 4228억원, 공개매수에 281억원 등 4500억원 가량을 이미 소모했다. 지난달 계열사로부터 단기차입금 3200억원을 조달하긴 했지만 잔여 현금성 자산 추정치는 7700억원 규모에 그친다.

카카오는 장내매수로 954억원, 카카오엔터는 489억원을 들여 SM 지분 4.9%를 확보했다. 총 1443억원 규모다. 여기에 공개매수로 SM 주식 833만3641주(35%)를 1조2500억원을 들여 추가 확보한다. 총 1조3900억원 규모다.

다만 카카오 입장에선 SM 지분 확보에 예정보다 7배 많은 자금 지출이 뼈아프다. 카카오는 주당 9만1000원에 신주발행, 전환가액 9만2300원에 전환사채(CB) 인수 등 총 2171억5200만원에 SM 지분 9.05%를 인수하려고 했다. 그러나 법원의 가처분 인용 결정으로 이러한 계획이 불발되자 공개매수로 노선을 변경한 것으로 보인다. 실제 카카오는 법원 결과가 나오기도 전인 2월 28일부터 SM 지분을 매집하며 전면전을 예고했다.

자체 여력이 부족한 하이브도 외부 투자 유치에 나서며 2차전에 대비하고 있다. 하이브는 모건스탠리 주관으로 최대 1조원의 투자금을 유치하기 위해 국내외 엔터테인먼트 회사 및 재무적투자자(FI)와 접촉 중인 것으로 알려졌다. 또 전날부터 오는 9일까지 SM 의결권을 쥐고 있는 자산운용사를 대상으로 투자자설명회(NDR)를 열고 추가 지분 매입에 공을 들이는 것으로 전해졌다.

주총 표대결, 누구도 모른다

법원의 가처분 인용으로 하이브로 기울었던 승기가 카카오의 공개매수 맞불로 다시 흔들리고 있다. 하이브가 19.43%의 의결권을 확보하면서 아직까진 우위를 점하고 있지만 SM 역시 의결권 위임장을 받기 위해 대행사를 대거 동원하며 판을 뒤흔들 여지는 아직 남아있다.

주총에 대비한 의결권 대행사 확보 차원에선 SM이 우위에 있다. SM은 케이디엠메가홀딩스, 비사이드코리아, 머로우소달리코리아, 씨지트러스트, 제이스에스에스, 리앤모어그룹, 조지슨(Georgeson) 등 7곳을 확보했다. 특히 이중 2곳은 외국계 대행사로 외국계 기관의 표심 잡기에 나선 것으로 보인다. 반면 하이브는 위스컴퍼니웍스, 엔비파트너스 등 2곳의 대행사만 고용하고 있다.

김현용 현대차증권 연구원은 “하이브 진영과 SM·카카오 진영의 이사회 장악을 위한 총력전이 있을 것”이라며 “SM·카카오 진영의 의결권은 가처분 인용으로 1% 남짓에 불과하지만 하이브의 공개매수 실패로 경영권의 안정적 확보를 위해선 10% 이상의 추가 매입이 필요하다”고 설명했다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![썰풀이 최강자 ‘다인이공’...정주행 안 하면 후회할 걸 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2026/01/24/isp20260124000086.400.0.jpeg)

![‘중티’ 나는 남자와 ‘팩폭’ 날리는 여자, 시트콤보다 더 시트콤 같은 ‘여단오’ [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2026/01/11/isp20260111000031.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

IPO 삼수생 케이뱅크…흥행 기대 속 ‘구주매출 부담’

성공 투자의 동반자이데일리

이데일리

팜이데일리

'통가 근육맨' 타우파토푸아, 2026 동계올림픽 오륜기 기수 선정

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

재시도 끝에…정청래표 '1인 1표' 당헌 개정안 가결

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

IPO 삼수생 케이뱅크…흥행 기대 속 ‘구주매출 부담’

성공 투자의 동반자마켓인

마켓인

마켓인

“빠진 머리 다시 자라게 한다?”…JW중외제약, ‘모낭 재생’ 탈모 신약 판 흔든다

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리