홍콩 ELS 배상에 금융그룹 올해 1분기 순익 ‘내리막’…배당 축소 우려도?

[홍콩 ELS 나비효과]②

4대 금융 올해 1분기 순익, 전년 동기比 15.1%↓

한신평 은행권 배상액 1조8930억원 예상

홍콩 ELS 여파에 리딩금융 순위 바뀔 전망

업계에 따르면 KB국민·신한·하나·우리·NH농협·SC제일은행은 이사회를 통해 금융감독원의 분쟁조정기준안에 따라 자율주정안을 결의하고 투자자에 대한 자율 배상을 진행하기로 했다. 금감원은 판매사가 부담해야 하는 최대 배상비율이 100%에 이를 수도 있다고 밝혔지만, 다수 사례의 배상비율은 20∼60% 범위에 분포할 것으로 보인다. 평균 40%가 될 것이란 전망도 나온다.

이세훈 금융감독원 수석부원장도 이와 관련해 3월 11일 “홍콩 H지수 주가연계증권 투자 손실 배상비율은 다수 사례가 20∼60% 범위 내에 분포하지 않을까 생각한다”고 말했다. 이 상품이 시장에서 장기간 판매됐고, 고객이 위험성을 알고 투자했을 경우가 있는 만큼 불법적 판매 외에는 100% 배상비율이 나오기 힘들다는 분석이다. 그는 또 “파생결합펀드(DLF) 사태 때와 비교해서 상품 특성이나 소비자환경 변화 등을 감안할 때 판매사 책임이 더 인정되긴 어렵지 않겠나 본다”면서 “DLF 때보다는 전반적인 배상비율이 높아지진 않을 것”이라고 덧붙였다.

각 은행의 홍콩 H지수 ELS 판매 규모를 보면 ▲KB국민은행 7조8000억원 ▲신한은행 2조4000억원 ▲NH농협은행 2조2000억원 ▲하나은행 2조원 ▲SC제일은행 1조2000억원 등으로 알려졌다. 우리은행의 판매액은 은행권에서 가장 적은 415억원이다.

이 금액을 기준으로 투자손실률과 손실배상비율을 각각 50%, 40%로 가정하면 KB국민은행 배상액은 1조5600억원, 신한은행 4800억원, NH농협은행 4400억원, 하나은행 4000억원, SC제일은행 2400억원, 우리은행 83억원으로 예상된다. 다만 이 경우는 판매액을 기준으로 최대 규모로 손실이 확정됐을 경우다. 실제 은행이 지급하게 될 손실배상 규모는 이보다 작을 것으로 예상된다.

한국신용평가가 발표한 ‘홍콩 H지수 기초 ELS 상품 대규모 손실의 은행권 영향’ 보고서에 따르면 예상 배상 비율 40%를 적용해 KB국민은행의 배상액은 9900억원으로 가장 많을 전망이다. 이어 신한은행이 2870억원, NH농협은행이 2590억원, 하나은행이 2570억원, SC제일은행이 1500억원 순으로 총 1조8930억원이 예상된다.

김경근 한신평 선임연구원은 “은행의 보통주 자본 규모와 높은 보통주 자본비율 고려할 시 배상손실에 따른 자본적정성의 급격한 저하가능성은 낮다”라면서 “다만 금융지주의 주주환원 확대 기조에 따른 은행의 배당 부담, 저하되는 수익성까지 감안하면 ELS 배상은 자본적정성에 어느 정도 부담으로 작용할 것”이라고 예상했다.

배상액은 1분기부터 각 은행 손실로 반영될 예정으로 순이익 감소가 예상된다. 금융정보업체 에프앤가이드에 따르면 KB·신한·하나·우리금융지주 등 4대 금융지주의 올해 1분기 당기순이익은 4조1604억원으로 추산된다. 역대 최대였던 지난해 1분기 순이익(4조9015억원)보다 15.1% 감소한 규모다.

각 금융지주를 보면 리딩금융인 KB금융 순이익은 같은 기간 26.0% 급감한 1조1085억원으로 예상된다. 리딩금융 경쟁을 벌이고 있는 신한금융 순이익이 6.4% 감소한 1조2989억원이 예상되면서 1분기에는 신한금융이 업계 1위를 차지할 전망이다. 하나금융은 14.9% 줄어든 9380억원, 우리금융은 10.85% 감소한 8150억원을 기록할 것으로 보인다.

‘배당 확대’ 제동 걸릴 수도

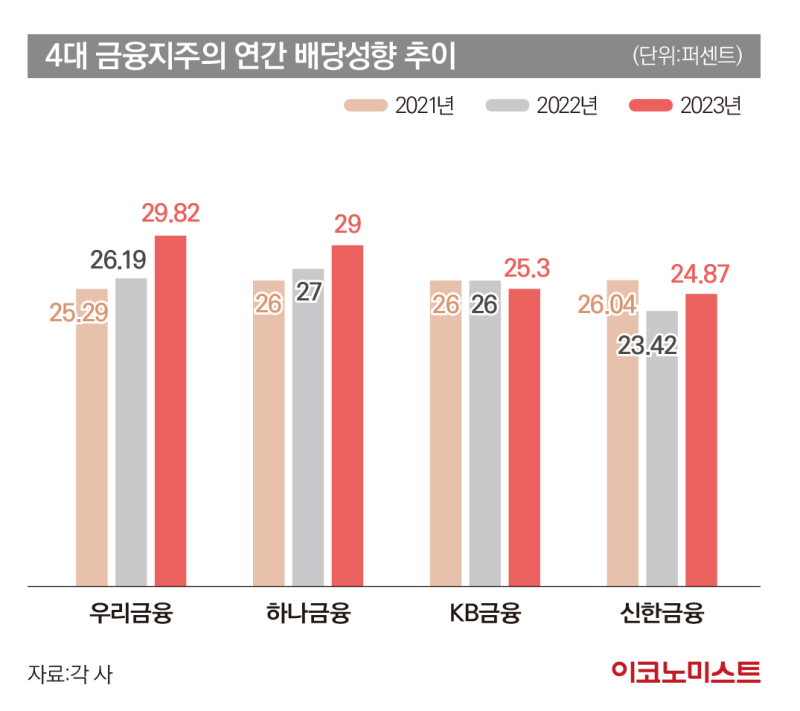

지난해 기준으로 4대 금융지주의 배당성향을 보면 우리금융 29.82%, 하나금융 29%, KB금융 25.3%, 신한금융 24.87% 등을 기록했다. 배당성향은 순이익 중 주주들에게 나눠주는 배당금 총액의 비율이다. 각 금융지주는 배당금 규모를 매년 늘려 배당성향을 30% 수준으로 높이겠다는 목표를 세우고 있다. 하지만 순이익이 감소할 경우 배당정책에도 제동이 걸릴 수밖에 없다.

실제로 금융지주의 최대 계열사인 은행의 경우 고금리 여파에 대출 자산까지 줄어드는 상황이다. KB·신한·하나·우리·NH농협은행 등 5대 은행의 주담대 잔액은 3월 말 536조6470억원으로 전월보다 4494억원 감소했다. 11개월 만의 감소다. 여전히 높은 대출 금리에다 당국이 2월 26일부터 미래의 금리 변동 위험을 대출 한도에 적용하는 스트레스 총부채원리금상환비율(DSR)을 적용한 영향이 큰 것으로 분석된다.

한 금융지주 관계자는 “대출 규제가 더 강화된 상황에서 기준금리가 내리기 전까지는 고금리 여파로 대출 수요가 회복되기 어려운 상황”이라고 내다봤다. 다만 이 관계자는 배당과 관련해 “주주환원율을 높이기로 약속해왔기 때문에 배당금 축소는 없을 것”이라며 “연간 실적은 우려보다 크지 않을 것으로도 예상하고 있다”고 덧붙였다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

많이 본 뉴스

1출범 3년간 성장 입지 다진 넥슨게임즈, 신작 투자로 글로벌 도약 노린다

211비트 스튜디오, 미스터리 SF 어드벤처 ‘디 얼터스’ 6월 13일 출시

3라인게임즈, 신작 타이틀 ‘엠버 앤 블레이드’ 최초 공개

4“스테이블코인은 금융 인프라”…디지털 자산 정책 골든타임 진입

5매운맛 열풍 때문에...단종 제품 다시 나온다

6"팬들 제보 모여 범인 잡았다"...하이브 아티스트 딥페이크 피의자 8명 검거

7‘강남스타일’에서 ‘금융스타일’로…iM금융, 싸이 광고 온에어

8부동산원, ‘당근마켓’ 허위매물 모니터링 대상에 포함

9닌텐도·소니, 美 관세 인상에 콘솔 가격 ‘인상 검토’