'제2의 헬릭스미스' 또 나온다!…상장 후 문제 불거진 바이오기업 늘어나

국내 제약·바이오 글로벌 성장 진통 겪어

대주주 도덕적해이 해결해야 할 과제로 남아

지난 1996년 헬릭스미스(구 바이로메드)를 창업해, 한때 2019년 시가총액 코스닥 2위까지 끌어올렸던 김선영 대표는 불과 2년이 흐른 현시점에서 주주들과 첨예하게 갈등하고 있다.

헬릭스미스는 당뇨병성 신경병증(DPN) 치료제로 기대를 모았던 엔젠시스의 임상 3-1상이 실패하면서 주가가 꺾이기 시작했다. 임상 3상에서 약물 혼용 가능성이 문제가 되자 이를 공시하기 전 특수관계인들이 주식을 팔아 구설에 오르내렸다. 이외에도 관리종목 지정 위험에 놓이고, 무리한 유상증자, 고위험 사모펀드 투자 등으로 주가가 곤두박질쳤고 주주들과 갈등이 격화됐다. 소액주주들은 현재 의결권을 모아 경영진 전원 해임을 위한 임시주주총회 소집까지 요청했다.

이미 헬릭스미스는 ‘제2의 신라젠’ 사태를 연상시키며 국내 바이오 업계 전체의 신뢰도 위기감마저 또 다시 상기시켰다.

신라젠은 지난 2016년 기술특례 상장으로 코스닥 시장에 입성했다. 하지만 이 회사 역시 상장폐지 기로에 섰다가 극적으로 거래재개 가능성을 보이고 있다. 최근 신라젠이 엠투엔과 ‘경영권 인수’ 본계약을 체결함에 따라 연내 거래재개 가능성이 커졌기 때문이다.

신라젠은 지난 2019년 8월 펙사벡 간암 대상 3상 중단 권고를 받은 데 이어 지난해 5월 경영진의 횡령 및 배임 혐의로 상장 적격성 실질심사 대상이 되면서 거래가 정지됐다. 이어 지난해 11월 30일 거래소 기업심사위원회는 개선 기간 1년을 부여하기로 심의·의결했다.

당시 신라젠의 퇴출 위기는 기술특례상장 기업의 신뢰성에 부정적인 영향을 줬다. 기술특례상장 제도는 현재 매출이나 수익성이 높지 않아도 기술력과 성장성을 갖춘 기업들이 기술평가기관의 평가를 통해 상장할 수 있도록 상장 요건을 완화하는 제도다.

기술특례 상장제도는 2005년 3월 바이오 기업에 도입됐다. 바이오기업은 임상진행, 기술이전 성공 여부 등에 따라 일반기업 대비 가격 변동성이 큰 특징을 갖고 있다. 이에 따라 투자자 보호를 위해 지난해 2월 제약·바이오 기업 대상 포괄공시 가이드를 마련하는 등 지속적인 노력을 기울이고 있다.

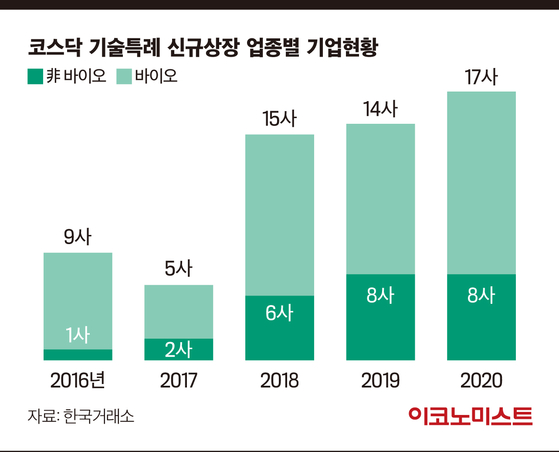

한국거래소에 따르면 국내 기술특례상장 기업 100개사 중 76개가 바이오 기업이다. 지난해 기술특례 상장기업은 총 25개 사, 이중 바이오 기업이 17개가 될 정도로 상장 시장에서 바이오 기업은 주목받고 있다.

코스닥 기술특례상장 문턱 높아져

업계에서는 일련의 문제들이 기술특례상장 제도의 문제가 아니라고 항변한다. 해당 제도를 통해 기술이전 등의 기회와 신약개발 등 성공 기회를 만들어 주고 있다고 주장하고 있다.

한국거래소 관계자는 “(기술특례상장 제도와 관련해) 우리는 가능성이 있는 기업에 자본시장을 통해 활력을 주고 자금을 지원해주는 것이다. 기업이 상장해서 모은 자금으로 후속 임상을 하고 그 과정에서 좋은 기업이 나오지 않을까 하는 기대가 있다”고 말했다. 또한 “지난해 기술이전을 통해서 수익을 창출한 사례들이 있다. 꼭 3상까지 안 되더라도 다른 방법으로 수익을 실현하는 기업들이 있다는 점을 염두하고 (기술특례) 상장을 승인해주는 것"이라며 “글로벌 제약사도 임상 3상 실패 가능성이 항상 잔존한다. 한국의 바이오 기업에 무작정 3상 완료를 바라기는 어렵다"고 덧붙였다.

실제 지난해 기술특례상장 바이오 기업의 기술이전 실적은 31건으로 12조8000억원 규모다. 알테오젠, 제넥신, 레고켐바이오 등이 이에 해당한다. 매출 증가, 영업실적 호전, 기술이전 성공 등에 힘입어 일부 기업은 공모 시 대비 시가총액이 30배 이상 상승하기도 했다.

이승규 한국바이오협회 부회장은 “냉정하게 보면 기술특례상장은 크게 문제가 되지 않는다"고 말했다. 그간 불거진 바이오 기업 대표이사나 경영진들의 문제는 도덕적인 문제로 형사적 처벌을 받으면 되는 것이지 기술특례상장과 같은 제도적인 문제나 임상 실패와는 별개라는 지적이다.

그는 이어 “글로벌 임상 3상 쉽게 성공할 수 있는 게 아니다. 글로벌 빅파마도 임상 3상에서 실패할 확률이 45% 정도 된다. 우리가 지난해 임상 3상을 많이 좌절하면서 쌓은 경험으로 임상 3상을 할 때 임상 디자인을 글로벌 스탠다드에 맞게 해야 되겠다는 것을 배웠다. 글로벌 CRO(임상시험수탁기관)를 통제할 수 있는 그런 내공을 키워야 한다는 것을 알았다”고 설명했다. 즉 실패라기보다 배워가는 과정으로 봐야 한다고 주장하는 것이다.

이 부회장은 또 “기업이 잘못한 것을 솔직하게 말하지 못한 것이 문제(도덕적인 문제. 법적인 문제)”라며 “실패했으면 실패했다, 문제가 있으면 문제가 있다고 말해야 하는데, 주가 때문에 계속 덮고 가는 게 문제”라고 지적했다. 또한 “우리나라가 아직은 신약개발에서는 후발주자니까 (기술특례상장 통해) 기술을 가지고 있는 회사들이 도전해볼 만한 기회를 줘야 한다고 생각한다”고 강조했다.

이승훈 기자 lee.seunghoon@joongang.co.kr

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지