나만의 은퇴전용 계좌를 만들자

나만의 은퇴전용 계좌를 만들자

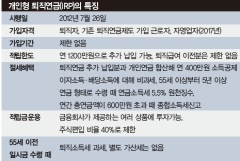

7월 26일 새로운 개인형 퇴직연금(이하 IRP) 제도가 시행된다. 말그대로 기존의 개인퇴직계좌(이하 IRA)의 기능이 강화되고 대상이 확대돼 활용성이 매우 높아진다. 어떻게 하면 IRP를 제대로 활용할 수 있을지 미리 체크해 두자.

그동안 IRA는 가입절차가 번거롭고 입금이 제한돼 있어 IRA로 노후자금을 관리하는 데에 한계가 있었다. 기존 IRA제도의 경우 직장을 퇴직하고 퇴직급여를 받았을 경우에만 가입할 수 있었다.

또한 가입 여부를 가입자가 선택할 수 있었고 이마저도 60일 이내에 가입해야 한다는 제한 조건이 있었다. 하지만 새로 시행되는 IRP의 경우는 퇴직자뿐만 아니라, 기존 퇴직연금제도 가입 근로자도 개설할 수 있다(2017년부터는 자영업자도 개설이 가능하다). 또한 가입자는 일정 금액 한도(연간 1200만원)까지 추가 적립을 할 수 있다.

직장에서 이직 때마다 퇴직금을 넣어두고 틈틈이 여유자금이 생길때 추가로 적립해 하나의 계좌로 은퇴준비 자산를 만들 수 있다. 그리고 이렇게 모은 자금을 은퇴 때 연금으로 받을 수 있어 평생의 든든한 친구이자 지원군이 된다.

IRP에는 예금, 채권, 펀드 등 다양한 상품을 편입할 수 있다. 개인의 투자성향에 따라 원리금보장형 또는 실적배당형 상품을 선택할 수 있고 여러 상품으로 포트폴리오를 구성할 수도 있다. 또한 주식편입 비율이 40%로 제도적으로 제한되어 있는 안전장치가 있다.이렇게 장점이 많은 IRP도 주기적으로 관리하지 않으면 무용지물이 된다. 실제로 IRP를 개설하여 운영할 때에는 다음의 사항을 꼭 염두에 두자. 우선 중도해지는 신중하게 결정해야 한다.

퇴직급여를 지급받을 경우 의무적으로 IRP로 이전되고 추가적립이 가능해져서 은퇴준비 자산을 구심점을 갖고 모을 수 있으나 중도해지가 항상 가능하므로 힘들게 모은 은퇴자산을 개인 자금상황에 따라 일시에 써버릴 수 있으니 유의해야 한다. 유동성이 일시적으로 필요하면 대출과 같은 다른 방법을 먼저 고려해야 한다.

목표를 갖고 관리를 해야 한다. 직장인들은 노후자금이 생활자금보다 우선순위에서 밀릴 가능성이 크다. 연초에 올해는 얼마를 적립한다는 목표를 세우고 IRP의 추가 적립 기능을 이용해 노후자금을 우선 확보해야 한다. 이곳저곳 계좌에 흩어진 것보다 하나의 계좌에 계속 쌓을 수 있어서 조금만 관심을 기울이면 바쁜 와중에도 IRP는 관리하기가 용이하다. 또한 IRP에 쌓이는 금액에서 이자나 배당수익 등이 발생해도 돈을 찾기 전까지는 비과세 혜택을 보는 것도 큰 장점이다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

많이 본 뉴스

1"삼성맨 평균 연봉, 얼마일까?"...지난해 7% 올라 ‘억 소리’

2데이원컴퍼니‧아이지넷 주가 하락 지속…환매청구권 부담 커지나

3한국게임산업협회, 조영기 전 넷마블 대표 신임 협회장 추대

4“100주 있으면 45만원 받는다”…삼성생명 배당금 역대 최대

5트럼프의 ‘심야 트윗’에 잠 못 드는 미국·유럽 투자자들, 왜?

6재무상담 원하는 MZ 세대 주목…예산 5억원 투입

7“삼겹살이 890원?”...오픈 직후 사람들 몰렸다

8에어비앤비 공동 창업자, LA 산불 피해 주민에 조립식 주택 기부

9현대차 제일 잘 파는 사람, ‘대전’에 있었다