단종 카드, 상반기만 159개…‘혜자카드’ 부활 위한 조건은

[카드사 볼멘소리 정당한가] ②

신한 ‘딥에코’·국민 ‘탄탄대로’ 등 인기 카드 단종 이어져

“수수료 수익 개선 위해 적격비용 제도 폐지해야” 주장도

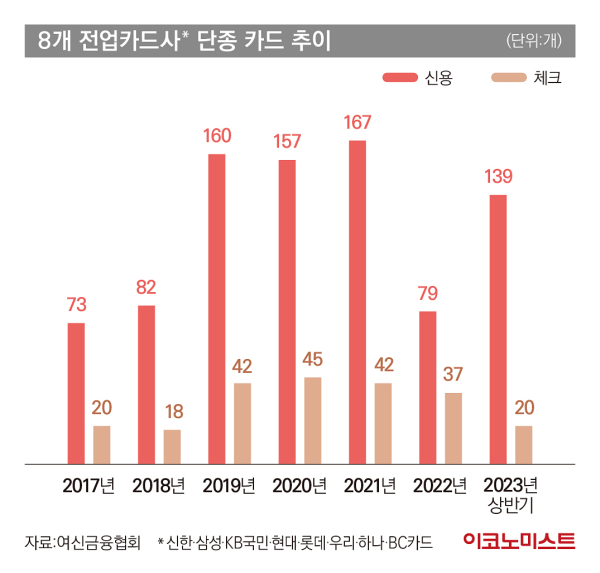

여신금융협회에 따르면 올해 상반기 신한카드·삼성카드·KB국민카드·현대카드·롯데카드·우리카드·하나카드·BC카드 등 8개 전업 카드사는 신용카드 139개, 체크카드 20개의 신규 발급을 중단했다.

신한카드는 지난 5월 교육비 할인 혜택이 좋았던 ‘더 레이디 클래식’을 단종시켰다. 최대 적립률이 5.8%로 높아 유명세를 타던 ‘딥에코’도 3월 말 신규 발급이 중지됐다. 지난 4월 말에는 삼성카드가 ‘아멕스 센추리온’, ‘더오 V2’, ‘더 원’의 발급을 중단했다.

KB국민카드는 지난 6월 인기 쇼핑 카드였던 ‘탄탄대로’ 시리즈 신규 발급을 중단했고 롯데카드는 ‘인터파크·벨리곰 카드’ 등 온라인·홈쇼핑 할인 카드를, 현대카드는 ‘제로 모바일 에디션2’ 등을 단종했다.

이에 신용카드 커뮤니티 이용자들은 “혜택 좋은 ‘꿀카드’는 역시 사라지는구나”, “적립률이 엄청 높지도 않은 카드들을 단종하는 이유가 뭔가”, “혜택으로 유인할 때는 언제고 고객을 기만한다” 등의 반응을 나타냈다.

카드사들은 혜자 카드 단종에 대해 “어쩔 수 없다”는 입장이다. 지난 십여 년간 가맹점 수수료율이 꾸준히 낮아져 수수료 수익이 크게 줄었기 때문이다. 실제 업계 1위 신한카드의 2013~2017년 수수료 수익은 매년 2조원이 넘었으나 2018년부터는 1조원대로 내려왔다. 카드사 입장에서는 수수료 비용에 해당하는 할인, 포인트 적립, 무이자할부 등 각종 마케팅 비용을 줄여 손해를 최소화해야 하는 상황이다.

혜택 변경·축소 아닌 단종하는 이유

카드사들이 혜자카드 혜택 변경 및 축소 방식보다 단종을 선호하는 이유는 혜택 조정의 경우 매우 까다로운 과정을 거쳐야 하기 때문이다.

여신전문금융업법과 2021년 시행된 금융소비자보호법에 따르면 카드 출시 후 3년간 해당 상품의 부가서비스(혜택)는 의무적으로 유지해야 한다. 3년이 지나 부가서비스를 축소하려면 최소 6개월 전 고객에게 전화, 이메일, 홈페이지 등 다양한 통로로 사전 고지해야 한다. 또한 이용자의 권리를 축소하거나 의무를 확대하는 불리한 약관을 기존 고객에게 적용할 때에는 금융당국과 조율을 거쳐야 한다.

이후 소비자권익 보호 차원에서 금융감독원은 카드사의 부가서비스 변경 신청을 받아들이지 않는 것으로 알려졌다. 몇 차례 변경 요구가 반려되자 카드사들도 아예 금감원에 부가서비스 변경 신청 자체를 꺼린다는 얘기다.

카드업계 관계자는 “가맹점 수수료율이 상향 조정되는 것이 카드사 수익 개선에 가장 좋은 방법이지만 어렵다면 부가서비스 변경이 합리적”이라며 “단종을 하면 그만큼 신규 카드들도 출시해야 하는데 이 또한 부담이다”고 설명했다.

핵심은 ‘적격비용 재산정제’…“시장 자율 맡겨야”

카드업계에선 부가서비스 변경이 원활해질 필요도 있지만 결국 ‘혜자카드’가 사라지는 근본적인 원인은 적격비용 재산정제도라고 입을 모은다. 적격비용 재산정제도는 3년마다 금융당국이 카드사 가맹점 수수료를 조정하는 제도다. 현재 연 매출 3억원 이하 영세 가맹점의 수수료는 0.5%, 연 매출 3억원 이상 30억원 미만 중소 가맹점의 수수료는 1.1~1.5%로 과거보다 매우 낮다.

전문가들도 적격비용 재산정제는 폐지해야 한다는 입장이다. 서지용 상명대 경영학부 교수는 “정부가 가맹점 수수료율을 합리적으로 산정하자는 취지는 정치적 논리에 의해 무색해졌다”며 “금융당국의 개입보다는 카드사와 가맹점의 협상을 통해 카드 수수료율이 정해질 수 있도록 시장 자율에 맡겨야 한다”고 제언했다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지