보험사 인수 9분능선 넘었지만…‘당국 승인’ 큰 산 남았다

[우리금융 덮친 태풍] ②

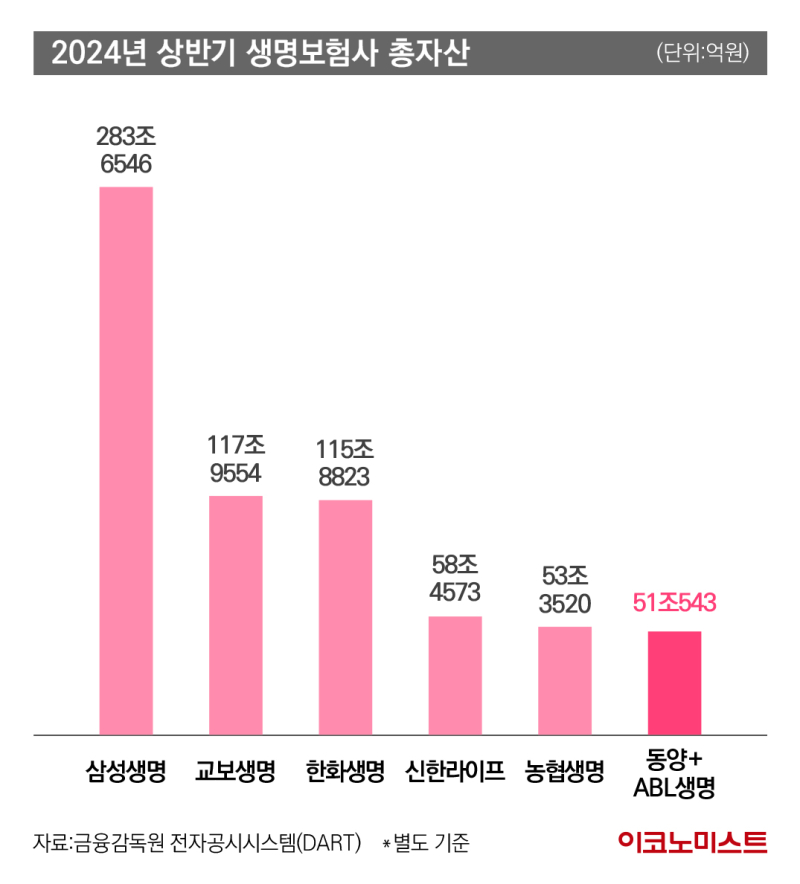

동양·ABL생명 1조5493억원에 인수 결정

금융당국 대주주 적격성 심사 관문 넘어야

금융권에 따르면 우리금융은 지난 8월 28일 오전 서울 중구 본사에서 이사회를 열어 동양생명과 ABL생명 인수를 결의하고, 중국 다자보험그룹 측과 주식매매계약(SPA)을 체결했다. 우리금융은 동양생명 지분 75.34%를 1조2840억원에, ABL생명 지분 100%를 2654억원에 각각 인수하기로 했다. 총합 인수 가액은 1조5493억원이다. 주가순자산비율(PBR)은 실사 기준일인 올해 3월 말 기준 각 0.65배, 0.30배 수준이다.

앞서 우리금융은 지난 5월 두 생보사 최대 주주인 다자보험 측과 본격적인 인수 협의를 진행했고, 6월에 업무협약(MOU)을 체결해 독점적 협상 지위를 확보한 뒤 현장 실사를 벌였다. 약 2개월간 실사에서는 회계·법률 전문가들이 참여해 기업가치를 산정했다. 이후 다자보험 측과 가격 등 거래 조건에 대한 협상을 거쳐 8월 28일 SPA를 성사시켰다.

비은행 포트폴리오 완성…메이저 생보사 자리 노린다

우리금융이 속도감 있게 동양생명과 ABL생명을 함께 인수한 건 비은행 포트폴리오가 약하다고 지적돼 왔기 때문이다. 우리금융은 5대 금융그룹 중 유일하게 증권사와 보험사를 계열사로 두고 있지 않았다.

실제 우리금융 전체 당기순이익에서 은행이 차지하는 비중은 올해 상반기 95.4%로 비은행 부문의 존재감이 희박하다. 우리금융은 앞서 8월 1일에는 우리투자증권을 공식 출범하며 그룹 포트폴리오에 증권사를 편입했다. 이는 임종룡 우리금융 회장이 지난해 3월 취임 때부터 공약한 비은행 포트폴리오 강화와 종합금융그룹으로의 도약을 지속해서 추진한 결과라는 게 회사 측 설명이다.

아울러 시장에서는 인수 가격도 기대 이상이라는 평가가 나온다. 당초 보험업계에서는 동양·ABL생명의 패키지 인수 가격을 약 2조원 수준으로 점쳤다. 그런데 이번 인수 총액이 1조5493억원인 점을 고려하면 예상치보다 5000억원가량 싸게 체결한 셈이다.

보험사 인수에도 발목 잡는 ‘손태승 리스크’

문제는 최종 관문으로 금융당국의 승인 남아 있다는 점이다. 일각에서는 최근 불거진 손태승 전 우리금융 회장의 친인척 부당 대출 의혹 때문에 동양·ABL생명 인수가 불발되는 것 아니냐는 우려가 나온다. 우리금융이 동양생명과 ABL생명을 최종 인수하기 위해서는 대주주 적격성 심사를 통과해야 하는데, 최근 금융감독원이 현 경영진에 대한 제재 가능성을 언급하면서 딜 클로징(거래 종결)이 어려워질 수 있기 때문이다.

앞서 이복현 금감원장은 이번 부당 대출에 대해 우리금융이 늑장 대응을 한 것을 두고 임종룡 회장과 조병규 우리은행장을 포함한 현직 임원들의 책임도 있다고 봤다. 이 원장은 지난 8월 25일 KBS에 출연해 “누군가는 책임져야 한다”며 이번 사태가 ‘현재의 문제’임을 강조하기도 했다.

만일 금융당국의 제재가 실제 일어나면, 우리금융의 대주주 적격성 심사 시기는 미뤄질 가능성이 크다. 대주주 적격성 문제가 해결되지 않은 상태에서 심사를 진행할 경우, 꼼수라는 지적을 피하기 어려워서다.

실제 지난 2020년 KDB생명 인수를 위해 산업은행과 SPA을 체결했던 JC파트너스는 2021년 6월 대주주 적격성 심사를 신청했지만, 심사가 9개월 이상 지속되면서 딜 클로징에 실패했다. 결국 2022년 4월 JC파트너스가 대주주인 MG손해보험이 부실금융기관으로 지정돼 대주주 적격성 요건을 충족할 수 없게 됐다.

그러면서 그는 “이제 계약서에 서명한 것에 불과하므로 앞으로 사업계획 수립, 금융당국 승인 등 많은 절차가 남아 있다”며 “이를 순조롭게 추진할 수 있도록 지주의 관련 부서는 최선을 다해 주길 바라고 다른 부서에서도 적극적인 지원과 협조를 부탁한다”고 강조했다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

많이 본 뉴스

1 美국무부...尹파면 "한국의 민주제도·헌재 결정 존중"

2두나무 예수부채 8조원 돌파…증권사급 자산 몰렸다

3탄핵 정국 해소 불구 관세 공포에 ‘롤러코스터’ 장세

4 조두순, 하교 시간대 또 거주지 무단이탈

5자신만만 트럼프, 상호관세 이후 "호황 누릴 것" 왜?

6미· 중 관세 전쟁 서막...中 “모든 美 수입품 34% 관세 부과

7美 증시 급락에도…월가 전략가 “지금이 매수 기회”

8'탄핵 인용' 90% 예견한 챗GPT... 일명 '지(G) 선생' 근거 살펴보니

9"오바마가 왜 여기서 나와" 벚꽃사진 찍다 생긴 일