- [일학개미 시대 열렸다] ③

지난해 일본 기업 이익, 버블시대보다 3배 이상 높아

YCC 정책 종료·트럼프 당선 변수…내수기업·리츠 투자 주목

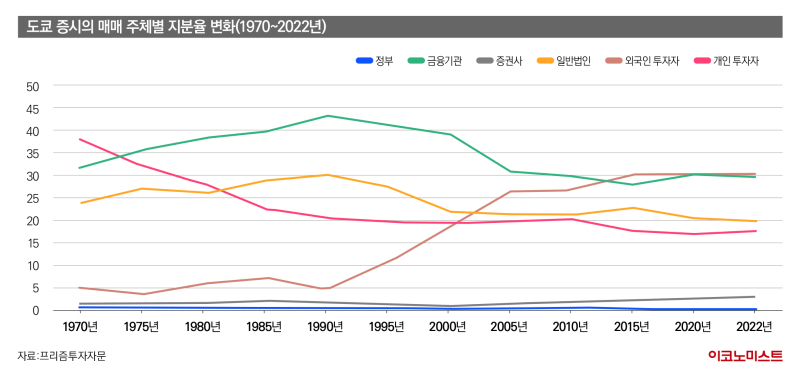

이처럼 일본 증시가 가파른 상승세를 보이는 이유 중 하나는 새로운 일본 개인저축계좌(NISA) 제도를 도입해 주식시장을 외면하던 개인투자자를 다시 시장에 끌어들인 데 있다. 특히 18세 이상의 성인이면 누구나 상장주식 및 투자신탁에 자유롭게 투자할 수 있는 게 장점이다. 이 영향으로 지속해 줄어들기만 하던 개인투자자들의 지분율이 상승세로 돌아섰다. 외국인 투자자들의 매수세가 주춤해지자마자 개인투자자가 자리를 메운 셈이다.

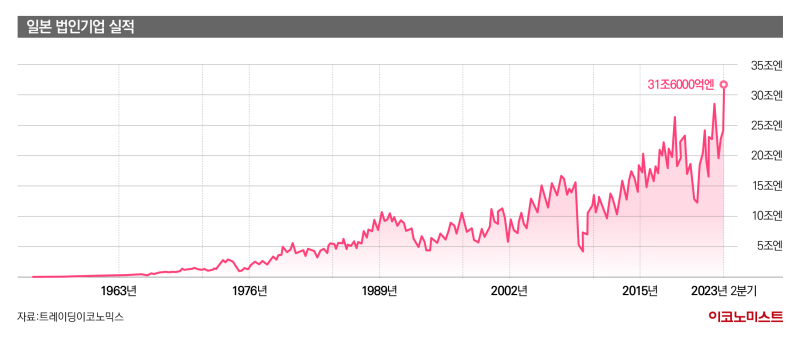

일본 증시에 봄날이 찾아온 더욱 근본적인 요인은 ‘아베노믹스’로 기업 실적이 가파르게 개선된 것을 들 수 있다. 엔화 가치가 주요 통화 중에서 가장 저평가된 데다, 최근 발생한 인플레이션으로 실질임금 상승률이 마이너스를 기록한 게 결정적 영향을 미쳤다.

日 중앙은행 정책 전환·트럼프 당선은 변수

위와 같은 요인을 고려하면 일본 증시의 미래는 매우 밝다. 다만 시장의 미래를 무작정 낙관하기에는 몇 가지 걸림돌이 있다는 점도 기억해 둘 필요가 있다.

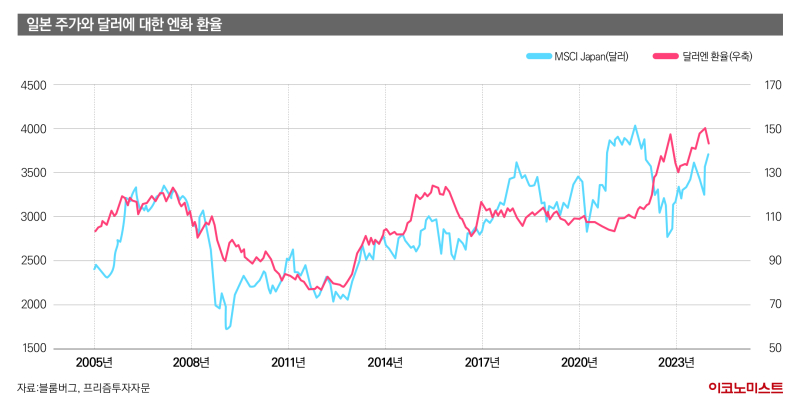

첫 번째 걸림돌은 일본 중앙은행의 정책 전환 가능성이다. 일본은행은 마이너스 금리 정책을 펼치는 데에 ‘수익률 곡선 통제’(Yield Curve Control·YCC) 제도를 도입해 시장 장기금리의 상단을 0.5% 혹은 1.0% 수준에서 억제하는 정책을 펼쳐왔다. 이 덕분에 글로벌 투자자들은 저금리의 엔화로 돈을 빌려 고금리 자산에 투자하는 이른바 ‘엔 캐리 트레이드’에 나섰고, 이는 다시 엔화 약세를 강화했다.

만약 일본 중앙은행(BOJ)이 금리를 인상하고 YCC 정책을 종료한다면, 갑작스러운 엔화 강세가 출현할 가능성이 있다. 다만 일본이 2000년 금리 인상 이후 가혹한 불황을 겪었던 것을 떠올려 보면, 일본 중앙은행이 정책을 일거에 바꿀 가능성은 작다. 금리를 인상하더라도 제로금리 가능성이 유력하며, YCC의 상단을 유연하게 조정하는 정도가 일본 통화당국이 할 수 있는 정책 변경의 최대치라고 생각된다.

두 번째 걸림돌은 도널드 트럼프 행정부 출범 가능성이다. 트럼프 행정부의 출범 가능성이 부각할 때 엔화 약세가 지속되기는 쉽지 않을 것이다. 2019년 트럼프 정부가 중국을 환율 조작국으로 지정하고 대규모 관세를 부과했던 역사를 보면 엔화 가치 지속적인 하락은 쉽지 않다. 문제는 이런 기대가 일거에 반영될 수 있다는 점이다. 일본 주식시장은 엔 환율에 민감하게 움직이기에 앞으로 미국 정치 지형 변화를 두고 지속적인 관심이 필요하다.

그런데 사실 이 두 가지의 약점 모두 엔화 자산 입장에서는 나쁜 뉴스가 아닐 수 있다. 바로 일본 수출 기업의 주식만 사지 않으면 될 일 아니겠는가?

일본 중앙은행이 수년 내로 금리를 대폭 인상할 가능성은 0%에 수렴한다. 이에 도쿄를 비롯한 일본 부동산시장 여건이 개선될 것으로 기대된다. 나아가 미 연방준비제도(Fed·연준)의 금리인하와 트럼프 행정부의 출범 가능성 등으로 엔화 강세가 나타난다면, 이는 주식시장의 수급 여건을 개선시킬 요인으로 작용할 수도 있다. 엔화 강세에 대한 베팅 속에 잠시 주춤했던 글로벌 투자자금이 유입될 수 있어서다.

따라서 한국 투자자 입장에서 일본 주식시장은 앞으로도 괜찮은 투자처라고 판단된다. 특히 수출주 이외에 부동산투자신탁(REITs·리츠)과 내수 기업에 대한 분산 투자 전략을 쓰면 어떨까. 시장 변동성 확대 위험을 일정 완화할 수 있을 것으로 기대된다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![이런 먹방 본 적 있어? 자칭 ‘멸치남’… 이희태의 하루 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/06/01/isp20250601000089.400.0.jpg)

![집 속에 삶이 있다… 유튜버 ‘자취남’ 재밌네 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/05/07/isp20250507000059.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

뒤늦게 드러난 '김건희 결정적 녹취'…檢 부실 수사 논란

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

'윤딴딴 이혼' 은종 폭행 정황 공개? "고막 손상"

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

이스라엘 성공에 고무된 트럼프, 이란 軍개입 카드 만지작

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

호텔신라, 인건비도 재료비도 줄였는데…인천공항 임차료 폭탄에 발목

성공 투자의 동반자마켓인

마켓인

마켓인

최경은 에스티젠바이오 대표 “美서 수주 미팅 활발…ADC로 포트폴리오 확장”

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리