- [돌아온 배당주 투자의 계절] 찬바람 부니 슬슬 나서볼까

유진테크·대우인터내셔널·롯데케미칼 등도 꾸준히 배당

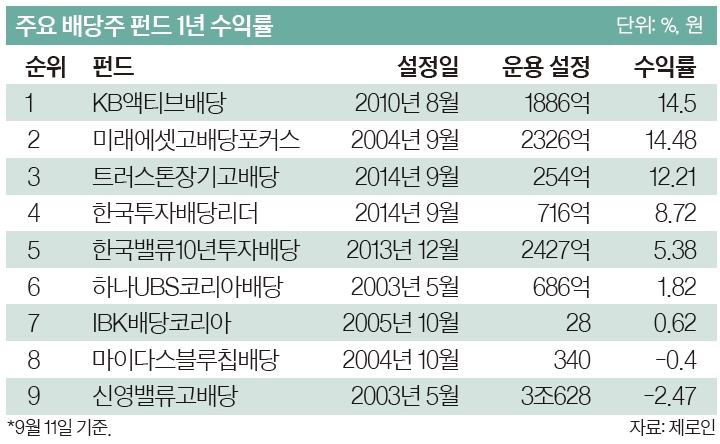

KB액티브배당, 배당주 펀드 수익률 가장 높아

가장 최근인 7월 23일에도 보통주 1주당 1000원의 중간 현금배당을 의결했다고 공시했다. 다만, 올해 실적이 기대치를 충족할지 여부가 변수다. SK텔레콤의 1분기 영업이익은 전 분기 대비 18% 감소한 4026억원에 그쳤다. 시장 예상치보다 20%나 밑돈 수치다. 김홍식 하나대투증권 연구원은 “올해 SK텔레콤의 영업이익은 지난해 대비 6% 성장하는 데 그칠 것”이라면서 “다만 주당 배당금은 1만원 이상으로 예상된다”고 말했다. 황성진 HMC투자증권 연구원은 “SK텔레콤의 펀더멘털은 안정적인 수준”이라며 “3분기 실적 일회성 요인이 제거돼 매출 4조 3443억원, 영업이익 5331억원을 기록할 것”이라고 전망했다.

KT&G도 전통의 배당주다. 김윤오 신영증권 연구원은 “올해 KT&G의 예상 배당수익률은 3.6%로, 시중금리의 두 배에 달할 것으로 보인다”며 “KT&G는 과거에도 꾸준히 배당정책을 유지해왔기 때문에 올해도 배당을 증액할 가능성이 크다”고 전망했다. GS홈쇼핑도 고배당 정책으로 투자자들을 유인하는 종목이다. 지난해에는 주당 7700원의 현금배당을 실시했다. 다만, 백수오 사태의 여파로 최근 실적은 좋지 않다. 백수오 환불 관련 일회성 손실이 50억∼100억원 규모로 발생하면서 2분기 영업이익이 작년 동기보다 줄었다. 3분기 영업이익도 전년 대비 23.7% 감소할 것(신한금융투자)으로 예상된다.

하지만 위기는 기회라는 시각도 있다. 실제로 백수오 사태가 눈덩이처럼 커지는 상황에서도 GS홈쇼핑 주가가 20만원선을 지켜낸 데는 고배당 종목이라는 덕을 봤다는 의견도 나온다. 남옥진 삼성증권 연구원은 “2분기까지 나타난 실적 둔화가 하반기부터는 일정 부분 회복될 가능성이 크고 향후 배당성향도 30%대를 유지할 전망”이라고 말했다. 이 밖에도 유진테크, 대우인터내셔널, 롯데케미칼, 효성, S&T모티브, 메리츠화재 등이 2012년부터 지난해까지 3년간 주당배당금을 유지하거나 늘린 기업들이다. 에쓰오일, NH투자증권, 코웨이, 강원랜드는 실적이 개선된 해에는 매년 배당을 늘려왔다.

금리 인상 리스크 염두에 둬야

물론 배당주 투자에도 주의할 점이 있다. 배당주 투자 수익률이 금리보다 낮아지는 경우다. 이렇게 되면 배당주에 투자를 하지 않는 게 차라리 낫다. 9월 기준금리는 동결됐지만 미국 연방준비제도가 하반기 미국 기준금리를 인상할 것으로 전망되기 때문에 우리나라도 물가를 고려하면 금리를 결국 올릴 가능성이 존재한다. 실물경기 회복세가 더디기 때문에 금리 인상폭은 제한적일 것이라는 의견이 다수지만, 배당주 수익률이 너무 낮다면 투자 수익률이 만족스럽지 못할 수 있다. 따라서 시장금리 반등 리스크를 감안해 가급적 배당수익률이 높은 종목을 선택하는 것이 좋다. 김민규 KB투자증권 선임연구원은 “지난해부터 주당 배당금을 주가로 나눈 배당수익률은 대형주가 중소형주보다 높다”며 “저금리 기조 속에 고배당을 장려하는 정부 정책으로 배당주 매력이 더욱 부각되고 있다”고 말했다.

- 문희철 기자 moon.heechul@joins.com

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![면봉 개수 → 오겜2 참가자 세기.. 최도전, 정직해서 재밌다 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/12/21/isp20251221000019.400.0.jpg)

![갓 잡은 갈치를 입속에... 현대판 ‘나는 자연인이다’ 준아 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/11/21/isp20251121000010.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

美GDP 3분기 연율 4.3% 성장…2년 만에 최고 속도(상보)

세상을 올바르게,세상을 따뜻하게팜이데일리

팜이데일리

이데일리

김대호, 실내 시가 흡연 사진 공개…갑자기 왜?

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

정부는 "지구 미래" 걱정하지만, 카페 사장님은 "생존 한계"

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

환헤지 둘러싼 딜레마…해외 투자 큰손들 “안 하면 위험, 하면 비용”

성공 투자의 동반자마켓인

마켓인

마켓인

루닛, 다이이찌산쿄와 AI동반진단 도전...AI바이오마커 사업 전망은?

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리