- 일반 청약 경쟁률 669.2대1, 청약증거금 5조9500억원

기관투자자 수요예측 1170대1로 상장 리츠 기관 청약 최고 기록 달성

오는 31일 기업공개(IPO)를 통해 코스피 상장을 앞둔 마스턴프리미어리츠(REITs·부동산 투자회사)가 일반 공모 청약에서도 높은 경쟁률을 기록했다.

마스턴프리미어리츠는 지난 5월 12~13일 일반 공모 청약 진행 결과, 경쟁률 669.2대 1을 기록했다고 16일 밝혔다. 마스턴프리미어리츠는 앞서 진행된 국내 기관 투자자 대상 수요예측에서 1170.44대 1의 경쟁률을 기록, 지난해 상장한 미래에셋글로벌리츠가 기록한 1019대 1의 경쟁률을 경신한 역대 상장 리츠 기관 청약 최고 기록을 달성하기도 했다.

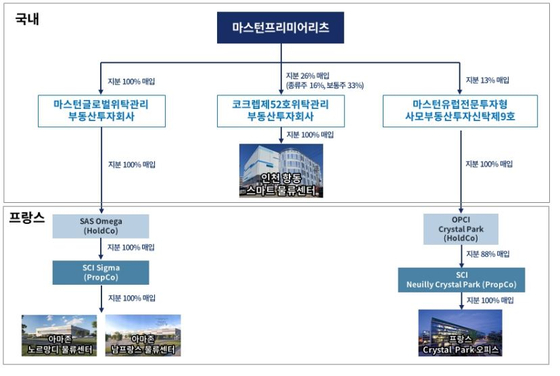

마스턴프리미어리츠는 마스턴자산운용의 첫 번째 공모 상장 리츠로 모자(母子)리츠 구조를 구성됐다. 모자리츠는 모(母)리츠가 유가증권 시장에 상장 후에 각 개발자산을 매입한 자(子)리츠의 지분증권 또는 부동산 펀드의 수익증권을 취득하는 구조다. 마스턴프리미어리츠의 기초 부동산 자산은 인천 항동의 쿠팡 물류센터, 프랑스의 노르망디, 남프랑스 아마존 물류센터, 프랑스 크리스탈파크 빌딩이다.

기관투자자들의 높은 의무보유 확약 비율은 장점

수요예측과 공모 청약 흥행은 높은 의무보유 확약 비율에서도 나타났다. 기관투자자들의 의무보유 확약비율이 높으면 더 많은 공모주를 받기 위해 경쟁이 치열했음을 의미한다. 통상 상장 주관사는 의무보유 확약을 한 기관투자자에게 공모주를 우선 배정할 가능성이 크기 때문이다.

의무보유 확약은 공모주 청약 시 기관투자자들이 일정 기간 이상 동안 매도를 못 하도록 제한하는 장치로 투자의 참여 여부를 판단하는 기준이 되기도 한다. 의무보유 확약 신청 비율이 낮으면 상장 후 대량 매도 물량이 풀리면서 주가가 하락할 수 있기 때문이다.

마스턴프리미어리츠는 신청 수량 기준 대비 43.3%라는 높은 의무보유 확약 비율을 보였다. 업계에서는 리츠의 경우 의무보유 확약 비율이 20%만 넘겨도 높은 수준이라는 평이 나오는데 40%를 넘긴 것이다. 최근 상장했던 리츠들의 기관투자자 의무보유 확약 비율도 20%를 넘기지 못했다. 올해 3월 상장한 코람코더원리츠는 16.5%, 지난해 연말께 상장한 신한서부티엔디리츠는 15.29%, 미래에셋글로벌리츠는 17.34%의 의무보유 확약 비중을 보였다.

다만, 일반 청약의 흥행에도 모인 청약 증거금은 5조9500억원이라는 낮은 수준에서 형성됐다. 균등배분 없이 비례배분 100%로 진행됐음에도 아쉬운 수준의 청약증거금을 보인 것이다.

지난 3월 상장한 코람코더원리츠는 일반 청약에서 451대1이라는 마스턴프리미어리츠보다 낮은 일반 청약 경쟁률을 보였지만 청약 증거금은 약 6조6000억원을 기록했다.

지난해 연말 상장한 미래에셋글로벌리츠는 경쟁률 753.4대1, 청약증거금은 약 11조3160억원이 몰렸다. 이에 대해 마스턴프리미어리츠 관계자는 “상장 리츠별 일반 투자자 모집 금액에 대한 차이가 있을 뿐 이번에 모인 청약증거금도 객관적으로 절대 적지 않은 금액”이라고 말했다.

5월 31일 코스피 상장

김두현 기자 kim.doohyeon@joongang.co.kr

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![갓 잡은 갈치를 입속에... 현대판 ‘나는 자연인이다’ 준아 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/11/21/isp20251121000010.400.0.jpg)

![딱 1분… 숏폼 드라마계 다크호스 ‘야자캠프’를 아시나요 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/11/09/isp20251109000035.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

'백약이 무효'…환율, 8개월 만에 장중 1480원 돌파

세상을 올바르게,세상을 따뜻하게팜이데일리

이데일리

팜이데일리

'할담비' 지병수 씨, 뒤늦게 알려진 비보

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

‘美 경제 대통령’ 누가되나…월러 연준 이사도 트럼프 면접

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

[마켓인]‘美 백기사’ 확보한 고려아연…법적 공방 쟁점은

성공 투자의 동반자마켓인

마켓인

마켓인

세계 최초 기술 보유한 한국, 3D 바이오프린팅에 왜 강할까

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리