증권 일반

상승세 한풀 꺾인 삼성전자…7만원대 회복은 언제? [이코노 株인공]

- 반도체 업황 부진에도 증권가 “7만원은 시간문제”

내년 하반기부터 실적 회복 및 점유율 확대 기대

3나노 수율‧TSMC 대비 낮은 이익률 등은 ‘과제’

지난주 투자자들의 관심이 몰린 종목은 삼성전자다. 삼성전자는 이달 초 ‘6만전자’를 회복하며 뚜렷한 상승곡선을 그려왔다. 지난 11일엔 장중 6만3200원을 터치하며 ‘7만전자’에 대한 기대감을 높였지만 25일엔 다시 6만1000원(종가)까지 내려온 상태다.

삼성전자의 상승세는 일단 한풀 꺾였지만 ‘7만전자’ 회복은 시간 문제라는 게 증권가의 평가다. 증권가가 최근 내놓은 삼성전자의 목표주가는 8만3000원(DB금융투자)~7만2000원(NH투자증권)으로, 현재 주가 대비 최소 1만원 이상 높다. 대부분의 증권사들은 목표주가를 그대로 유지했고, 하이투자증권(8만원)과 한화투자증권(8만2000원)은 8만원대로 높였다.

일단 내년 3분기까지는 메모리 가격의 하락세가 지속될 것이란 전망이 우세하다. 하지만 내년 2분기 D램 재고가 정점을 찍을 것으로 예상되는 데다 삼성전자의 우량한 현금 흐름과 미국에서의 파운드리 사업 확대(2024년)를 고려하면 안정적인 우상향이 기대된다는 분석이다.

어규진 DB금융투자 연구원은 “메모리 수요 급감으로 4분기에도 D램과 낸드 가격은 20% 전후의 하락이 불가피해 보인다”며 글로벌 경기 침체에 따른 수요 둔화와 고객사의 재고 축소 노력으로 메모리 재고가 지속 증가하면서 내년 상반기까지 실적 부진세는 지속될 전망“이라고 내다봤다.

DB금융투자가 예상한 삼성전자의 올해 4분기 영업이익은 7조6600억원으로, 전년 동기 대비 44.7%나 쪼그라든 수준이다. 업황 둔화가 지속되면서 최근 글로벌 반도체 업체들은 신규 투자를 줄이고 감산 계획을 발표한 상태다.

하지만 어 연구원은 삼성전자만 54조원(반도체 47조7000억원) 규모의 투자계획을 발표한 데 주목했다. 116조원에 달하는 순현금을 보유한 삼성전자가 현재의 불황을 견딜 수 있는 수익성과 자금력을 증명했다는 평가다.

어 연구원은 “신규 투자 축소와 감산으로 공급 증가가 제한적인 상황에서, 내년 3분기 이후엔 메모리 업황 반등이 기대된다”며 “삼성전자의 대규모 투자는 메모리 반등 시기에 점유율 상승으로 연결될 전망이며, 다음 메모리 반등 싸이클에서 삼성전자가 주인공이 될 것”이라고 전망했다.

지난 24일 보고서를 낸 현대차증권도 “삼성전자의 밸류에이션 매력과 파운드리 선단 공정의 잠재력을 감안할 때 저점 매수 전략이 유효하다”며 7만8000원의 목표주가를 유지했다.

노근창 현대차증권 연구원은 “삼성전자는 차별화된 재무 건전성을 바탕으로 올해 자본적지출(Capex)을 전년 대비 증가시킬 계획이고 메모리 반도체 시장 점유율은 재차 상승할 것으로 예상된다”며 “2017년 45.8%였던 D램 시장 점유율은 올해 42.4%까지 하락하겠지만 2024년엔 재차 45.7%까지 상승할 것”이라고 전망했다. 노 연구원은 현재 33.8%까지 내려온 삼성전자의 낸드 점유율도 2024년 35.7%까지 회복될 것으로 내다봤다.

박유악 키움증권 연구원도 “한계 원가에 다다르고 있는 낸드는 감산 움직임 속에서 내년 1분기 중 업황 개선이 나타날 것”이라며 “D램의 경우에는 삼성전자의 점유율 확대 의지가 반영되며 시장 전망치 하향 조정 과정을 거쳐야 할 것으로 보이지만, 주가는 이를 선반영하고 있다고 판단한다”고 분석했다.

내년 본격적인 반도체 업황 회복 과정에서 삼성전자의 점유율 확대가 기대되지만, 기술 경쟁력 강화와 경쟁사 대비 낮은 이익률 등 과제는 남아있다.

송명섭 하이투자증권 연구원은 “최근 크게 축소된 경쟁사들과의 메모리 반도체 경쟁력 격차가 얼마나 빨리 복구될 수 있을지 주목해야 한다”며 “1B 나노 D램과 236단 더블 스택 3D 낸드에서의 빠른 수율 개선과 조기 양산이 필요하다”고 설명했다.

이어 “3나노 경쟁에서 높은 수율을 달성해 엔비디아, 퀄컴 등에게 적기에 충분한 물량을 공급할 수 있을지, TSMC 대비 낮은 이익률을 어떻게 극복할지도 관건”이라고 덧붙였다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

많이 본 뉴스

많이 본 뉴스

MAGAZINE

MAGAZINE

Klout

Klout

섹션 하이라이트

섹션 하이라이트

브랜드 미디어

브랜드 미디어

- 모아보기

- 일간스포츠

- 이데일리

- 마켓in

- 팜이데일리

![“늘 마지막이라고 생각”… 예예, 미워할 수 없는 ‘킹’ 유발자 [IS인터뷰]](https://image.isplus.com/data/isp/image/2025/03/11/isp20250311000307.400.0.jpg)

![인터스텔라 한 편 뚝딱... 집에서 보는 ‘실감나는 우주’ [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/03/16/isp20250316000120.400.0.jpg)

![[단독]](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/04/PS25041601404B.jpg)

![[마켓인]‘몸값 5조’ DN솔루션즈, 10명중 7명](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/04/PS25041601408T.jpg)

![[마켓인]면세점 언제까지 속썩일까…호텔신라, 공모채로 현금 확보](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/04/PS25041600963T.jpg)

![[단독]상장 약속 못 지킨 씨티씨백…투자자 이탈 가속](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/04/PS25041601067T.jpg)

![[동물실험 폐지 명암] 투심 쏠린 토모큐브, 빅파마가 주목하는 까닭①](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/04/PS25041700440T.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

'윤 어게인 신당' 창당 말린 尹 "지금은 힘 합칠 때"

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

효민 '금융맨' 남편, 놀라운 정체 밝혀졌다

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

'윤 어게인 신당' 창당 말린 尹 "지금은 힘 합칠 때"

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

[단독]"중복상장 단골 SK"…한국거래소, 엔무브 IPO에 제동

성공 투자의 동반자마켓인

마켓인

마켓인

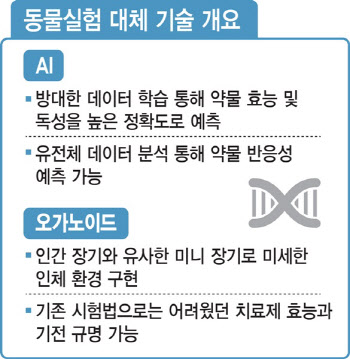

동물실험 폐지로 판 바뀌나...AI·오가노이드 뜨고 비임상 CRO는 악재?

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리