산업 일반

롯데건설 지원에 돈 쓴 롯데케미칼, 유증 1차 발행가액 14만3000원

- 롯데케미칼 “롯데건설 위험 상당 수준 해소”

나이스신평 “재무부담 가중”

이번 유상증자를 통해 마련한 자금 중 6050억원은 동박 사업을 하는 일진머티리얼즈 지분 취득에 활용할 예정이다. 앞서 롯데케미칼은 부동산 프로젝트 파이낸싱(PF) 금융환경 불안으로 어려움을 겪는 롯데건설에 5000억원을 빌려주고 롯데건설 유증에 참여해 876억원을 지원한 바 있다.

그런데 일진머티리얼즈 인수에 필요한 자금을 마련하기 위해 유상증자 단행을 결정하자 주주들이 거세게 반발했다. 롯데케미칼 주주들의 주머니를 털어 자회사인 롯데건설을 지원한다는 지적이었다. 실제 대규모 유상증자로 유통 주식 수가 늘어나는 만큼 주가가 하락해 기존 주주들에게 손해를 끼칠 수 있다는 우려가 나온다.

김연섭 롯데케미칼 ESG본부장 전무는 지난달 21일 주주배정 유상증자 기업설명회 컨퍼런스콜에서 “롯데건설 위험이 상당 수준으로 해소됐다고 판단해 우려할 만한 일은 없을 것으로 본다”고 했지만, 신용평가시장에는 걱정하는 목소리가 커지고 있다.

나이스신용평가는 롯데케미칼에 대해 “올해 4분기 중 롯데건설에 대한 자금지원으로 재무부담이 가중됐다”며 “인도네시아 라인(LINE·Lotte Indonesia New Ethylene) 프로젝트와 함께 일진머티리얼즈 인수 결정에 따른 지분인수 자금 부담 등을 고려하면 중단기적으로 자금 부족이지속할것으로 예상한다”고 설명했다.

이병희 기자 leoybh@edaily.co.kr

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

많이 본 뉴스

많이 본 뉴스

MAGAZINE

MAGAZINE

Klout

Klout

섹션 하이라이트

섹션 하이라이트

브랜드 미디어

브랜드 미디어

- 모아보기

- 일간스포츠

- 이데일리

- 마켓in

- 팜이데일리

![“늘 마지막이라고 생각”… 예예, 미워할 수 없는 ‘킹’ 유발자 [IS인터뷰]](https://image.isplus.com/data/isp/image/2025/03/11/isp20250311000307.400.0.jpg)

![인터스텔라 한 편 뚝딱... 집에서 보는 ‘실감나는 우주’ [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/03/16/isp20250316000120.400.0.jpg)

![임상에 울고 웃는 바이오株…인벤티지랩·티움바이오 '방긋'[바이오 맥짚기]](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/04/PS25041800203B.jpg)

![관세 협상 기다리는 뉴욕증시, 혼조 마감…엔비디아 2%↓[월스트리트in]](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/04/PS25041800155T.jpg)

![[단독]](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/04/PS25041601404B.jpg)

![[마켓인]‘몸값 5조’ DN솔루션즈, 10명중 7명](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/04/PS25041601408T.jpg)

![[마켓인]면세점 언제까지 속썩일까…호텔신라, 공모채로 현금 확보](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/04/PS25041600963T.jpg)

![[단독]상장 약속 못 지킨 씨티씨백…투자자 이탈 가속](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/04/PS25041601067T.jpg)

![[동물실험 폐지 명암] 투심 쏠린 토모큐브, 빅파마가 주목하는 까닭①](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/04/PS25041700440T.jpg)

![임상에 울고 웃는 바이오株…인벤티지랩·티움바이오 '방긋'[바이오 맥짚기]](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/04/PS25041800203T.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

임상에 울고 웃는 바이오株…인벤티지랩·티움바이오 '방긋'[바이오 맥짚기]

바이오 성공 투자, 1%를 위한 길라잡이이데일리

이데일리

이데일리

효민 '금융맨' 남편, 놀라운 정체 밝혀졌다

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

트럼프, 전례없는 연준 의장 해임 시도하나…"수개월 논의"

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

[단독]"중복상장 단골 SK"…한국거래소, 엔무브 IPO에 제동

성공 투자의 동반자마켓인

마켓인

마켓인

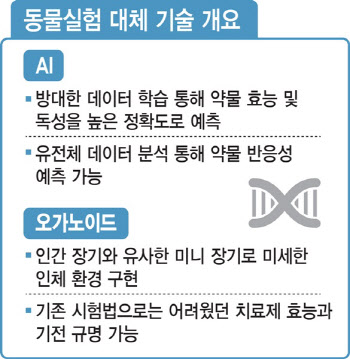

동물실험 폐지로 판 바뀌나...AI·오가노이드 뜨고 비임상 CRO는 악재?

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리