뭇매 맞던 ‘이자장사’…SVB사태, 국내 확산 막았다[부채도사]

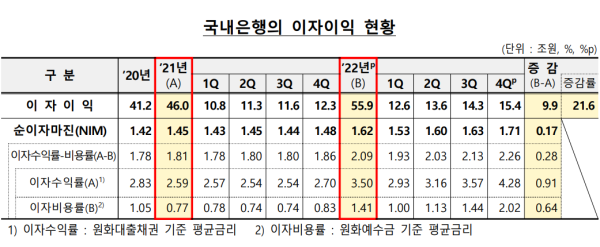

지난해 국내은행 이자이익만 55.9조원

SVB 파산 등 위기서 국내는 이자이익이 ‘방파제’ 역할

국내은행 취약점으로 변동금리, DSR 규제 미비 거론

미국의 은행들이 파산 위기로 혼란을 겪고 있지만 국내은행들은 생각보다 차분하다. 은행 종사자들치고 실리콘밸리은행(SVB) 파산과 같은 위기가 국내은행에 온다고 보는 사람은 찾기 힘들다. 이런 비결은 최근까지 당국과 여론으로부터 ‘앉아서 돈 벌었다’며 뭇매를 맞던 은행의 ‘이자장사’에서 찾을 수 있다.

지난해 은행 이자이익 55.9조원 ‘사상 최대’

국내은행은 지난해 사상 최대 실적을 냈다. 금융감독원에 따르면 지난해 국내 은행의 당기순이익은 18조5000억원으로 전년 동기 대비 9.6% 증가했다. 같은 기간 이자이익은 55조9000억원으로 전년 동기보다 21.6% 증가했다. 대출 규모가 코로나 팬데믹 시절 확대됐고, 금리까지 오르면서 이익이 증가했다.

반면 수수료 등을 포함한 비이자이익은 52% 감소한 3조4000억원을 기록했다. 이런 이유로 은행들은 이자장사에 치중했다는 비판을 들었다. 하지만 이런 비판적 분위기는 최근에 다소 잠잠해지는 모습이다. 이자장사에 치중하지 못했던 SVB가 단기간에 뱅크런을 맞아 파산했기 때문이다.

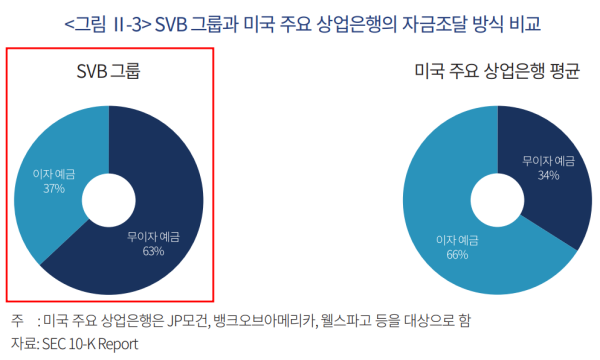

SVB, 대출 확대 못하고 ‘채권’ 집중 후 결국 파산

SVB의 영업 행태는 국내은행에서는 찾기 힘들다. 지난해 11월 자본시장연구원이 내놓은 ‘실로콘밸리은행그룹 모델의 국내 도입 가능성 진단’ 보고서를 보면 SVB그룹의 무이자예금은 전체 예금의 63%를 차지했다. 이를 두고 한 시중은행 관계자는 “이해하기 힘들다”라고 말했다. 이자 지급을 하지 않고도 고객 예금을 유치한다는 것은 국내은행에서 시도조차 해본 적 없기 때문이다.

하지만 SVB는 벤처기업들을 상대로 고위험 대출을 제공하는 방식으로 영업을 확대했다. 심지어 SVB는 ‘무담보’로도 대출을 지원했다. 이런 이유로 대출이 필요했던 기업들은 SVB의 무이자예금이라도 선택하며 해당 은행과 거래를 시작해야 했다.

하지만 고물가, 고금리 상황이 나타나자 문제가 발생했다. 지난해부터 기업 경영난이 심해졌고, 기업들은 대출을 받을 여력이 없어지기 시작했다. SVB는 대출 확대가 어려워지자 놀고 있는 자금의 절반 이상을 미국 국채에 투자했다. 하지만 국채 가격은 금리가 오를수록 떨어지며 SVB 위기를 만들어냈다.

국내은행, SVB사태와 다른 위기 겪을 수도

국내은행에서는 이런 일이 발생하기 쉽지 않다. 시중은행은 지금도 연 3~4%대 이자를 통해 자금을 계속 유입하고 있다. 국내에서 무담보 대출은 상상하기 어렵다. 신용대출도 고객 신용이 담보 돼야 한다.

특히 채권 투자에서 국내은행들은 소극적이다. 지난해 3분기 말 KB국민은행·신한은행·하나은행·우리은행 등 4대 시중은행의 유가증권 규모는 총 307조7125억원을 기록했다. 이는 총자산의 16.2%에 불과했다. 은행들은 쉬운 대출을 놔두고 채권 투자에 집중할 이유가 없었다.

라임 등 펀드의 불완전판매 문제가 터지면서 은행 지점에서는 “안 파는 게 답”이라는 분위기마저 감지된다. 이처럼 이자이익에 집중된 영업 구조가 미국발(發) 은행 위기를 벗어나게 했다.

다만 국내은행들은 SVB사태와는 다른 문제를 심각하게 보고 있다. ▲변동금리 비중 확대 ▲부동산에 집중된 대출 ▲코로나 지원 대출 연체율 증가 등이 연쇄적으로 문제를 일으켜 은행 부담을 키울 수 있어서다. 증권사, 저축은행에서의 프로젝트파이낸싱(PF) 대출 부실 확대와 DSR에서의 전세대출 제외 등도 은행의 부실 고리가 될 수 있다. 이런 이유로 대손충당금 확대, 상생금융을 통한 연체율 상승 억제, 대출 규제 완비가 필요하다는 조언이 힘을 받는다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

많이 본 뉴스

1자신만만 트럼프, 상호관세 이후 "호황 누릴 것" 왜?

2 中 “모든 美 수입품 34% 관세 부과…10일부터 시행

3美 증시 급락에도…월가 전략가 “지금이 매수 기회”

4'탄핵 인용' 90% 예견한 챗GPT... 일명 '지(G) 선생' 근거 살펴보니

5"오바마가 왜 여기서 나와" 벚꽃사진 찍다 생긴 일

6박상우 국토부 장관 “국민의 삶 흔들리지 않도록…안전 관리 최우선”

7‘관세’에다 ‘탄핵’ 변수까지...금융지주들 위기관리 대응 ‘총력’

8“우리 금쪽이는 소중하니까”...호텔 돌잔치 21% 늘었다

9깃 접은 봉황, 가라앉은 덕치(德治)