증권 일반

IPO도전장 내미는 2차전지 기대株 ‘필에너지’…투심 사로잡나

- 2차전지 장비 전문기업 필에너지 코스닥 도전

오버행 막고 몸값은 낮추고...IPO 투심 잡을까

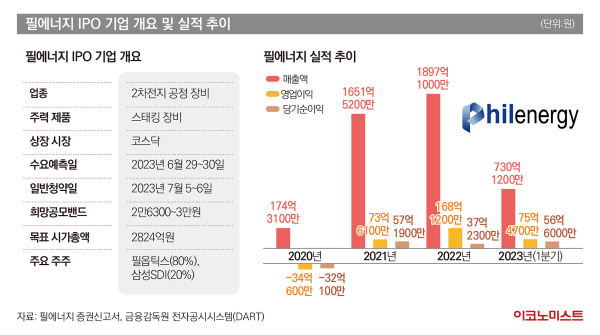

필에너지는 OLED(유기발광다이오드) 디스플레이 공정용 장비 제조사 필옵틱스의 자회사다. 2독자적인 레이저 공정 기술을 기반으로 레이저 노칭(Laser Notching) 장비를 양산 및 공급하고 있다. 신공정으로 분류되는 스태킹(Stacking) 설비 개발·납품도 진행 중이다.

필에너지는 2대주주(지분 20%) 삼성SDI로부터 전폭적 지원을 받고 있다. 필에너지는 2020년 모회사 필옵틱스로부터 물적 분할해 설립됐다. 같은 해 9월 삼성SDI는 50억원 규모의 제3자 배정 유상증자로 필에너지에 투자했다. 앞서 삼성SDI는 2015년부터 필에너지 모회사인 필옵틱스와 협력을 통해 스태킹 신공정 장비(Z-Stacking 설비)를 공동으로 개발하기도 했다.

삼성SDI와의 파트너십 효과는 실적에서 드러났다. 설립 초기였던 2020년 필에너지의 매출액은 174억원을 기록했다. 지난 2022년에는 매출액 1897억원을 기록하며 10배 이상 매출 규모가 커졌다. 필에너지는 올해 1분기 매출액 730억원, 영업이익은 75억원을 기록하며 순항 중이다. 필에너지는 상장 이후에도 삼성SDI와의 긴밀한 협력을 강화하면서 동시에 신규 개발에 속도를 낼 계획이다.

몸값이 비교적 합리적이라는 점은 투자자들에게 매력 요소로 꼽힌다. 필에너지는 2차전지 업체 중 주가수익비율(PER)이 40배를 넘지 않는 종목들만 선별해 기업가치를 산정했다. 일부 2차전지 업체들의 PER이 50배를 웃도는 상황에서 과도한 욕심을 자제한 것으로 풀이된다. 필에너지는 2차전지 장비 업체 중 피엔티(17.4배), 에이프로(32배), 엔시스(30.1배)를 비교기업으로 선별해 IPO 몸값을 도출했다.

이를 통해 산정한 필에너지의 공모 주식수는 총 281만 2500주, 희망 공모가 범위는 2만6300~3만원, 총 공모금액은 740억~844억원이다. 희망 공모가 기준 상장 후 시가총액은 약 2824억원으로 예상된다. 상장 후 일정 기간 주식을 매도할 수 없도록 하는 보호예수비율도 72%로 높기 때문에 오버행(대규모 매도 물량) 우려가 적을 것으로 보인다.

해외 기관 투자자 사이에서도 필에너지에 대한 관심이 높아지고 있다. IB업계에 따르면 필에너지는 지난 5월 29일부터 6월 2일까지 싱가포르와 홍콩에서 투자설명회(DR)를 개최했다. 업계에 따르면 이번 DR은 해외 기관들의 요청으로 진행됐다. 필에너지는 현지 기관들과 1대1 미팅을 진행하고 IPO 청약 참여를 독려한 것으로 알려졌다.

IB업계에서는 해외 기관이 투자에 나설 경우 상장 후 필에너지의 주가 흐름이 긍정적일 수 있을 것이란 전망이 나온다. IB업계 관계자는 “해외 기관들이 적극적으로 투자할 경우 상장 이후 주가 흐름도 긍정적일 것으로 보인다”고 말했다.

김광일 필에너지 대표이사는 “독보적인 기술력으로 바탕으로 핵심 고객사와 동반성장을 도모하고 있고, 상장 후에는 사업 영역 확장을 통해 EV용 배터리 장비 시장을 선도해 나갈 것”이라고 밝혔다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

많이 본 뉴스

많이 본 뉴스

MAGAZINE

MAGAZINE

Klout

Klout

섹션 하이라이트

섹션 하이라이트

브랜드 미디어

브랜드 미디어

- 모아보기

- 일간스포츠

- 이데일리

- 마켓in

- 팜이데일리

![“늘 마지막이라고 생각”… 예예, 미워할 수 없는 ‘킹’ 유발자 [IS인터뷰]](https://image.isplus.com/data/isp/image/2025/03/11/isp20250311000307.400.0.jpg)

![인터스텔라 한 편 뚝딱... 집에서 보는 ‘실감나는 우주’ [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/03/16/isp20250316000120.400.0.jpg)

![이정후의 타격 비법, 배터박스에서의 변화 [톺아보기]](https://image.isplus.com/data/isp/upload/save/isp17449386144875.168x108.0.jpg)

![[알림] 제3회 IS 스포츠 마케팅 써밋 아카데미 23일 개강](https://image.isplus.com/data/isp/image/2025/04/17/isp20250417000481.168x108.0.png)

![[단독]](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/04/PS25041601404B.jpg)

![[마켓인]‘몸값 5조’ DN솔루션즈, 10명중 7명](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/04/PS25041601408T.jpg)

![[마켓인]면세점 언제까지 속썩일까…호텔신라, 공모채로 현금 확보](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/04/PS25041600963T.jpg)

![[단독]상장 약속 못 지킨 씨티씨백…투자자 이탈 가속](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/04/PS25041601067T.jpg)

![임상에 울고 웃는 바이오株…인벤티지랩·티움바이오 '방긋'[바이오 맥짚기]](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/04/PS25041800203T.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

14배 폭등 끝 ‘급전직하’ 상지건설…장 마감후 대규모 CB 전환 공시(종합)

세상을 올바르게,세상을 따뜻하게이데일리

일간스포츠

이데일리

“복수하겠다”…이찬원도 ‘깜짝’ 놀란 사연

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

中, 美 입항료 부과 결정에 "필요한 조처할 것" 보복 시사

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

[단독]"중복상장 단골 SK"…한국거래소, 엔무브 IPO에 제동

성공 투자의 동반자마켓인

마켓인

마켓인

"필름형 '서복손' 성공 길 걷겠다"…CMG제약, '메조피' 美안착에 올인

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리