은행

10대 저축銀 대출 부실 확대…부동산 PF 연체율 ‘6.23%’

- [기로에 선 저축은행]③

고정이하여신비율 4.20%→8.30%

비(非)아파트 사업장 비중 높아 추가 부실 우려↑

취약계층 대상 영업 확대 결과 연체율 급등

저축은행 업계에 따르면 자산 순위 10개 저축은행(SBI·OK·한국투자·웰컴·애큐온·페퍼·다올·신한·상상인·OSB)의 지난해 말 연체대출 비율은 6.84%로 전년 동기 대비 3.44%포인트(p) 상승했다. 고정이하여신비율은 8.30%로 전년 같은 기간의 4.20%보다 2배가량 높아졌다.

금융기관은 대출 건전성을 정상, 요주의, 고정, 회수의문, 추정손실 등 5단계로 나눈다. 고정이하여신은 3개월 이상 연체가 발생한 부실채권(NPL)으로 고정, 회수의문, 추정손실 여신을 의미한다.

자산 순위 상위 10개 저축은행의 연체율과 고정이하여신비율은 업계 평균도 상회했다. 저축은행중앙회가 밝힌 79개 저축은행의 평균 연체율은 6.55%, 고정이하여신비율은 7.72%를 기록했다. 상위 10개 저축은행의 대출 부실 상태가 평균보다 더 심한 이유는 이들 저축은행이 대출 영업을 적극적으로 벌이며 대출 자산이 키웠기 때문이다. 하지만 2022년부터 본격적으로 금리가 오르기 시작했고, 고객이 주로 취약계층인 서민과 소상공인이기 때문에 연체율 상승이 빠른 것으로 분석된다.

각 저축은행의 고정이하여신비율은 ▲상상인저축은행 15.05% ▲페퍼저축은행 12.86% ▲OSB저축은행 10.58% ▲웰컴저축은행 7.77% ▲OK저축은행 7.56% ▲애큐온저축은행 6.74% ▲다올저축은행 6.20% ▲SBI저축은행 5.92% ▲한국투자저축은행 5.91% ▲신한저축은행 4.38% 등이다. 상상인저축은행의 고정이하여신비율은 1년 만에 3.3배 높아졌고, OK·웰컴·신한을 제외하고 다른 저축은행들은 모두 2배 이상 상승한 상황이다.

10대 저축銀, 부동산 PF 대출액 4조4059억원

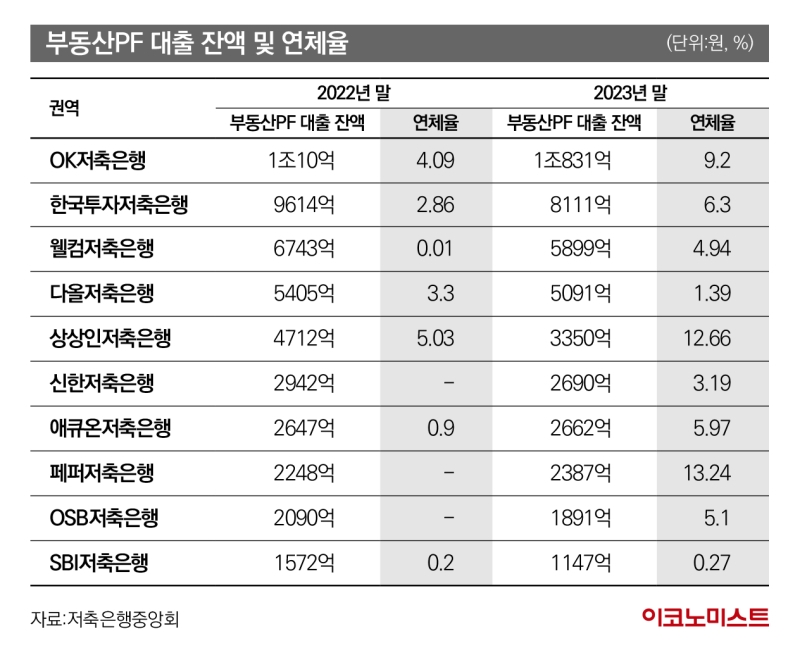

10대 저축은행의 부동산 PF 대출 규모는 총 4조4059억원을 기록했다. 전년 동기 대비 3924억원 감소했다. 부동산 PF 대출 위기 우려가 높아지면서 해당 대출 규모를 전혀 늘리지 않았다는 평가다. 하지만 연체율은 급상승했다. 2022년 말 10대 저축은행의 부동산 PF 대출 연체율은 1.63%에 불과했지만 1년이 지난 지난해 말에는 6.23%까지 치솟았다.

각 사의 부동산 PF 대출 잔액과 연체율을 보면 ▲OK저축은행 1조831억원(9.2%) ▲한국투자저축은행 8111억원(6.3%) ▲웰컴저축은행 5899억원(4.94%) ▲다올저축은행 5091억원(1.39%) ▲상상인저축은행 3350억원(12.66%) ▲신한저축은행 2690억원(3.19%) ▲애큐온저축은행 2662억원(5.97%) ▲페퍼저축은행 2387억원(13.24%) ▲OSB저축은행 1891억원(5.1%) ▲SBI저축은행 1147억원(0.27%) 등을 기록했다.

연체율이 빠르게 높아진 것에 대해 A저축은행 관계자는 “1금융권과 달리 저축은행에는 아파트보다 오피스텔과 같은 비아파트와 고위험 PF 사업장 비중이 높다”며 “연체 발생에 취약할 수밖에 없는 것”이라고 설명했다. 실제로 한국은행에 따르면 지난해 6월 말 기준 저축은행의 부동산 PF 대출 중 고위험 사업장 비중은 29.4%로 증권사 24.2%, 보험사 17.4%보다 높아 부실 우려가 큰 것으로 나타났다. 특히 저축은행의 부동산 PF 대출 중 아파트 외 사업장 비중은 84.6%로 부동산 경기 둔화에 불리한 상황으로 분석된다.

저축은행 업계는 부동산 PF 대출 연체율이 지금보다 더 높아질 수 있다고 우려하고 있다. B저축은행 관계자는 “부동산 경기가 회복되면 PF대출 위험도 줄겠지만 연체율이 낮아진다고 확신하기 어려운 상황”이라고 말했다.

한국은행도 3월 28일 공개한 금융안정상황 보고서에서 “고위험 익스포저(위험 노출액) 비중이 높은 비은행권의 경우 PF 부실 증대 시 금융기관의 자산건전성 하락 및 충당금 적립에 따른 수익성 저하가 불가피해 보인다”며 “특히 PF 사업장의 사업성 평가 기준에 대한 재검토도 필요하다”고 지적했다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![갓 잡은 갈치를 입속에... 현대판 ‘나는 자연인이다’ 준아 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/11/21/isp20251121000010.400.0.jpg)

![딱 1분… 숏폼 드라마계 다크호스 ‘야자캠프’를 아시나요 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/11/09/isp20251109000035.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

은행 대출금리에 '법적비용' 전가 못한다…위반시 행정제재

세상을 올바르게,세상을 따뜻하게일간스포츠

일간스포츠

이데일리

변요한♥티파니 영, '애정 가득' 자필 편지

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

`광주 도서관 붕괴` 시공사 압수수색, 관계자 출국금지…수사 속도(종합)

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

불닭볶음면이 만든 1조 매출…삼양식품 신용등급도 상승세

성공 투자의 동반자마켓인

마켓인

마켓인

[용호상박 K바이오] ADC ‘항체’ 기반 지놈앤컴퍼니와 에임드바이오

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리