운용사 ETF 대격돌…미래에셋 '맹공', '삼성' 아성 넘보나

- [운용사 지각변동]①

해외 ETF서 미래에셋자산운용 상위권 쟁탈

점유율 좁혀지며 ‘최저 보수’ 경쟁에 우려도

[이코노미스트 이승훈 기자] 국내 상장지수펀드(ETF) 시장에서 나란히 업계 1‧2위를 달리고 있는 삼성자산운용과 미래에셋자산운용 간의 점유율 격차가 점차 좁혀지며 경쟁이 심화하는 모습이다. 1위 자리를 위협받고 있는 삼성자산운용의 경우 ‘업계 최저 보수’를 내거는 등 치킨게임 양상도 감지되고 있다.

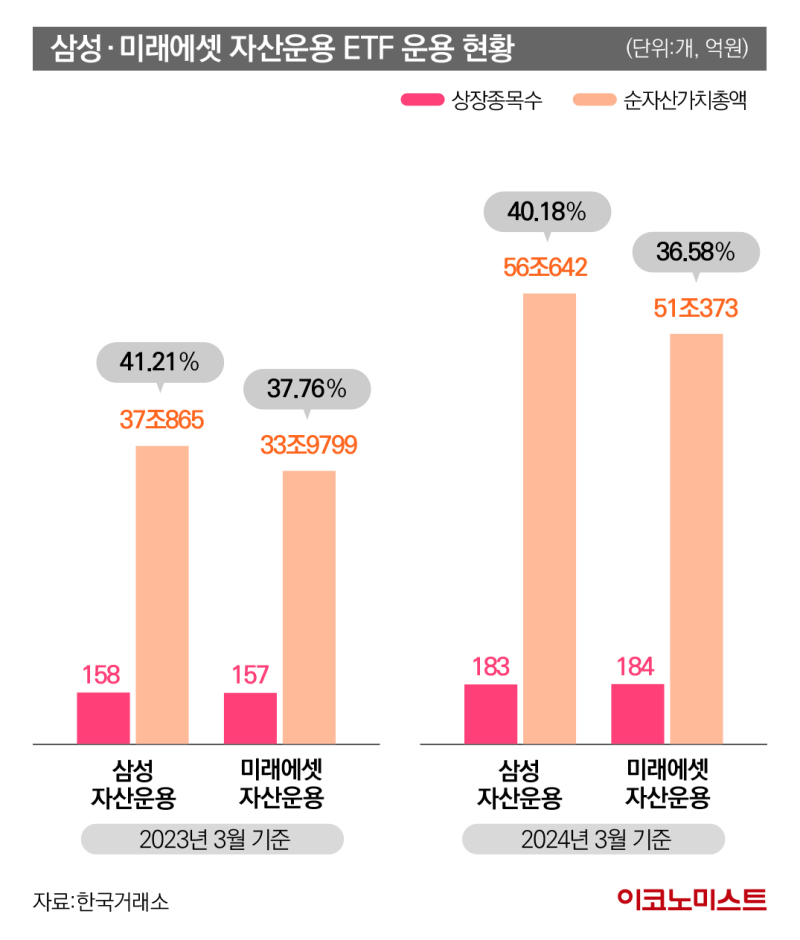

한국거래소에 따르면 국내 자산운용사의 ETF 순자산총액은 올해 3월 말 기준 139조5350억원으로 집계됐다. 지난해 말(121조657억원)과 비교해 불과 3개월 새 15% 가까이 늘었다.

업계 1위 삼성자산운용의 ETF 순자산총액은 올해 3월 말 기준 56조642억원으로 전년 같은 기간(37조865억원) 대비 약 50%나 늘었다. 2위 미래에셋자산운용의 ETF 순자산총액은 지난 3월 말 기준 51조373억원으로 전년 같은 기간(33조9799억원) 대비 약 50% 증가했다.

미래에셋, 해외 ETF 시장 선도…‘1위’ 삼성 맹추격

미래에셋자산운용은 해외 ETF 시장에서 독보적인 성장세를 나타내며 업계 1위 삼성자산운용을 추격하는 모습이다. 금융투자협회에 따르면 지난 3월 말 기준 미래에셋자산운용의 해외주식형 ETF 순자산은 12조4000억원으로 삼성자산운용(3조4000억원)과 큰 격차를 보였다.

지난해 미래에셋자산운용의 ‘타이거(TIGER) ETF’는 개인 투자자들로부터 가장 많은 선택을 받았다. 한국거래소에 따르면 지난해 TIGER ETF의 개인 누적 순매수 규모는 총 1조547억원으로 국내 운용사 중 1위를 기록했다. TIGER ETF는 지난 한 해 동안 글로벌 혁신성장 테마를 발굴하고 연금 투자자 등을 위한 인컴형 상품들을 새롭게 선보이며 압도적인 선택을 받은 것으로 분석됐다.

한국거래소에 따르면 4월 30일 종가 기준 ‘TIGER 미국S&P500 ETF’의 순자산은 3조1873억원을 기록했다. 미국 S&P500지수를 추종하는 해당 ETF는 이날 기준 올해 일평균 거래대금이 약 220억원이 넘었다. 거래대금과 거래량이 커 풍부한 유동성을 바탕으로 투자자는 원하는 가격에 안정적으로 ETF를 매매할 수 있는 것이 장점이다.

국내 최초 나스닥100지수를 추종하는 ‘TIGER 미국나스닥100 ETF’도 대규모 ETF다. 4월 30일 종가 기준 순자산은 3조987억원이었다. 해당 ETF는 미국 주식 장기 투자의 성공 사례로 꼽히고 있다. 2010년 상장 당시 1만원이었던 주당 가격은 현재 10만원을 넘어섰다. 13년여 만에 10배 이상 상승하며 미국 주식 장기 투자 효과를 증명했다는 평가다.

미래에셋자산운용 관계자는 ”상품 라인업을 확대하고 시장 경쟁력을 발휘하기 위해 노력하고 있다“며 “업계 1위인 삼성자산운용을 따라잡기 위해 점유율 확대에 힘쓰는 것이 아니다“라고 말했다.

삼성자산운용이 ETF 시장에서 1위 자리를 위협받으면서 수수료(보수) 인하를 감행하는 등 출혈 경쟁 양상도 펼쳐지고 있다. 삼성자산운용은 4월 19일부터 KODEX 미국 대표지수 ETF 4종인 ▲KODEX 미국S&P500TR ▲KODEX 미국나스닥100TR ▲KODEX 미국S&P500(H) ▲KODEX 미국나스닥100(H) 등의 총 보수를 연 0.05%에서 0.0099%로 인하한다고 밝혔다. 이는 국내 최저 수준으로, 1억원을 투자하면 총 보수는 9900원에 불과하다. 만원이 안 되는 보수를 부담하는 셈이다.

일각에서는 삼성자산운용이 미래에셋자산운용에 비해 상대적으로 부진한 해외주식형 ETF 위주로 보수를 낮추면서 방어에 나선 것이란 해석이다. 다만 삼성자산운용의 보수 인하를 두고 중장기적으로 시장과 업계의 성장에 부정적인 영향을 미칠 수 있다는 우려도 나온다. 보수 경쟁이 심화되면서 상품과 서비스 질이 저하되고 수익성이 떨어질 수 있어서다.

금융감독원에 따르면 지난해 전체 468개 자산운용사의 운용자산(1482조6000억원)은 전년 대비 6.1% 늘었다. 하지만 당기순이익(1조6023억원)은 되레 43.8%나 감소했다. 이 기간 수수료 수익은 3조9188억원으로 전년 대비 2.3% 줄었다. 2년 전인 2021년과 비교하면 12% 감소한 액수다.

이와 관련해 삼성자산운용 측은 다른 ETF 공급자들과 함께 선의의 경쟁을 바탕으로 투자자들에게 다양한 상품을 공급하고 서비스의 질을 향상 시키는 데 노력한다는 입장이다.

삼성자산운용 관계자는 “보수 인하로 투자자가 유입되면 전체 시장의 규모가 커질 수 있고, 향후 자산을 리밸런싱 하는 과정에서 다른 ETF로 투자가 이뤄질 수도 있을 것이다”며 “중소형 운용사들은 지수보다 특징적인 상품이나 테마를 기초로 하는 ETF를 많이 내놓기 때문에 지수를 추종하는 해당 ETF의 영향을 크게 받지는 않을 것이다”고 말했다.

이어 “ETF 시장 선도 사업자로서 우리나라 ETF 산업의 양적·질적 성장을 위해 축적된 운용 노하우와 업계 최고의 인프라를 바탕으로 투자자 니즈에 부합하는 ETF 신상품을 개발하고 있다”며 “건전하고 성숙한 ETF 투자 문화를 이끌어 나가기 위한 다양한 교육 콘텐츠 제공에 모든 역량을 집중시키고 있다”고 부연했다.

실제로 삼성자산운용은 해외 ETF 시장 확대를 적극 추진 중이다. 삼성자산운용은 미국 대표지수인 S&P500과 나스닥100지수에 대해 환오픈형·환헤지형 모두 상장해 운용하고 있다. 대표적인 중소형 지수인 미국러셀2000ETF도 유일하게 상장했다. 이와 함께 미국반도체, 테슬라인컴프리미엄, 비만치료제 등 장기 성장 트렌드를 보유한 미국 테마형 ETF도 꾸준히 상장해 투자자의 선택 폭을 넓히고 있다고 회사 측은 설명했다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![버스 타다가 엉엉... 지예은 닮은 꼴 ‘쓰까르’, 매력 넘치네 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/08/26/isp20250826000291.400.0.jpg)

![‘채널주인부재중’으로 본 크리에이터 생존 전략 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/07/27/isp20250727000081.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

이민우 듀셀 대표 “세계 최초 인공혈소판 대량 생산 도전…獨 바이오사도 찜”

바이오 성공 투자, 1%를 위한 길라잡이이데일리

팜이데일리

팜이데일리

‘이제는 韓 대표’ 카스트로프, 애국가 열창 화제…45분 ‘미친개’처럼 뛴 한국의 신형 엔진

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

외교부 "구금 한국인 지연 출국, 트럼프 만류 탓…다시 올 것이라 설득"

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

'1.5조' 복정역 환승센터 개발, 토지계약 '아직'…연말까지 협의

성공 투자의 동반자마켓인

마켓인

마켓인

큐라클, 제2의 올릭스로 부활하나…MT-101기술수출 '초읽기'

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리