- [LFP 격차를 줄여라] ①

전기차 대중화 걸림돌 ‘가격’ 인하 위해 LFP 배터리 필요

배터리 3사 기술력을 무기로 LFP 배터리 시장 진출 시동

[이코노미스트 최영진 기자] 한국의 전기차 시장은 꾸준하게 상승했다. 2021년 10만355대가 팔려 처음으로 10만대 판매를 돌파했고, 2022년 15만7906대를 기록하면서 급속 성장했다. 2023년에는 15만7823대를 기록해 2022년에 비해 83대가 감소했다. 전기차가 본격적으로 판매되기 시작한 이후 판매량이 전년보다 줄어든 것은 처음이었다. 전기차 캐즘(Chasm, 일시적인 침체기)이라는 분석이 힘을 얻었다.

하지만 글로벌 시장으로 눈을 돌리면 상황은 다르다. 에너지경제연구원이 지난 7월 발표한 ‘글로벌 전기차(EV) 시장 동향 및 전망’ 보고서에 따르면 2023년 세계 전기차 판매량은 1400만대로 전년 대비 35% 증가했다. 전 세계 자동차 판매량의 18%를 차지했는데, 전년 대비 14%가 증가한 것이다. 누적 보유량으로 따져봐도 마찬가지다. 2023년 글로벌 시장에서 전기차 보유량은 누적 4500만대를 기록했고, 2035년이면 5억대를 넘어설 것이라고 예상했다. 한국 시장의 성장 곡선이 완만해졌다고 하지만 글로벌 시장은 이와 반대로 성장하는 것이다.

현대자동차그룹을 포함해 국내외 완성차업계는 국내 전기차 시장이 성장하기 위해 가격 인하와 충전 인프라 확충이 시급한 문제라고 지적한다. 프리미엄 라인업에 치중된 시장에 저렴한 보급형 모델까지 확대되어야 전기차 시장이 다시 살아난다는 분석이 높다.

전기차 제조 원가에서 가장 높은 비율을 차지하는 게 배터리다. 전기차는 크게 배터리· 부품·모터 등으로 구성되어 있는데 이 중 배터리가 전기차 가격에서 차지하는 비중은 대략 40~50% 정도다. 2차전지의 핵심 소재는 양극재·음극재·전해질·분리막이 꼽히는 데 이 중 양극재와 음극재가 배터리 원가의 절반 이상을 차지하고 있다.

전기차 가격이 떨어지려면 배터리 가격을 낮추는 게 효과적이다. 삼원계(NCM)보다 저렴한 리튬인산철(LFP) 배터리 시장이 성장하는 이유이기도 하다. LFP 배터리는 NCM 배터리보다 20~30% 정도 저렴한 것으로 알려졌다.

테슬라는 지난해 모델Y 후륜구동(RWD) 모델에 LFP를 장착해 7000만원대였던 국내 판매가를 5600만원대로 낮췄다. KG모빌리티도 지난해 9월 토레스 전동화 모델인 중형 SUV ‘토레스 EVX’에 LFP 배터리를 탑재했고 4000만원대 중후반의 가격으로 출시했다. 현대자동차는 지난해 11월 LFP 배터리를 직접 개발하겠다고 발표하기도 했다. 글로벌 시장에서는 폭스바겐·제너럴모터스(GM) 등 많은 완성차업체가 LFP 배터리를 채택하고 있다.

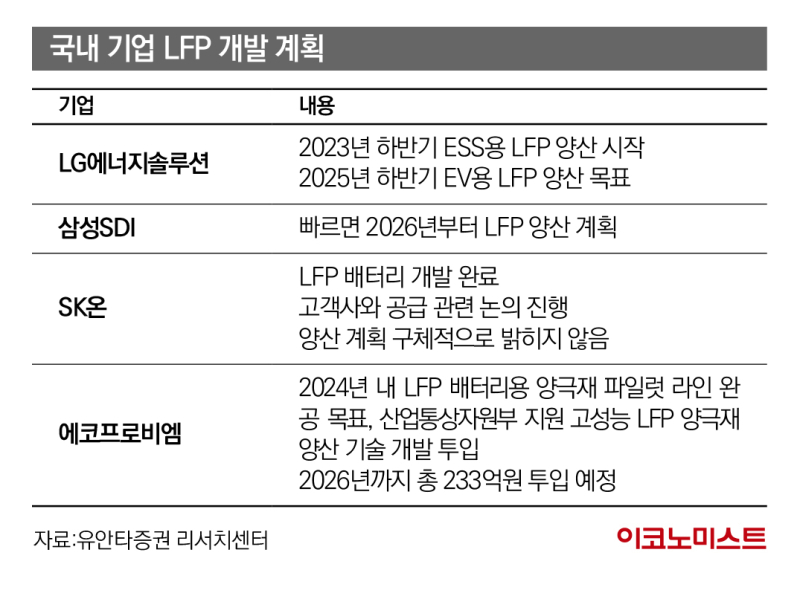

LFP 배터리 시장은 계속 확대되고 있다. 유안타증권 리서치센터에 따르면 전기차 배터리 시장에서 LFP 배터리 시장 침투율이 지난해 37%에서 올해 41% 그리고 2026년에는 47%까지 상승할 것으로 예상했다. LFP 배터리 시장은 CATL·BYD 등 중국 기업이 가격 경쟁력을 무기로 선점하고 있다. 한국의 배터리 3사(LG에너지솔루션·삼성SDI·SK온)의 LFP 제품을 사용하고 싶어도 사용할 수 없는 처지다. 지금까지 NCM 배터리에만 집중했고, LFP 배터리를 아직 상용화한 곳이 없기 때문이다. 기술력의 문제는 아니라는 게 공통적인 의견이다. 2차전지업계 관계자는 “그동안 업계가 NCM 배터리 개발에 집중한 상황이었지만 LFP 개발을 위한 기술력이 떨어지는 것은 아니다. 다만 상용화하기에는 제조 단가 등에서 중국 기업에 비해 경쟁력이 떨어지는 게 어려운 점이다”고 설명했다.

LG엔솔 르노에 LFP 배터리 공급…삼성SDI·SK온도 업체와 협의 중

한국의 배터리 3사는 NCM 배터리 위주의 사업 포트폴리오에서 LFP 배터리까지 확대하고 있다. 무기는 기술력이다. LFP 배터리의 최대 단점으로 꼽히는 게 낮은 에너지 밀도 탓에 주행거리 확대에 한계가 있다는 점과 저온에서 성능이 떨어진다는 것이다. 이에 반해 가격과 안정성은 LFP 배터리의 강점으로 꼽힌다.

배터리 3사는 LFP 배터리의 한계를 해결하는 기술력으로 LFP 배터리 시장을 공략한다는 전략을 내세우고 있다.

LG에너지솔루션은 배터리 3사 중 가장 먼저 LFP 배터리 공급 계약을 따냈다. 지난 7월 유럽의 자동차 업체 르노에 2025년 말부터 5년간 전기차용 파우치 LFP 배터리 39GWh를 공급하는 계약을 체결했다. 전기차 59만대 생산 가능 물량이다. 국내 배터리 업체 중에서 처음으로 전기차용 LFP 배터리 공급 계약을 맺은 것이다. 이를 가능하게 한 것은 LG엔솔의 기술력을 보여주는 셀투팩(CTP) 공정 솔루션 덕분이다. CTP 기술은 기존 배터리 구성에서 모듈 단계를 제거하고 팩에 직접 배터리 셀을 조립해 무게를 줄이고 모듈 공간만큼 더 많은 셀을 탑재할 수 있게 하는 것이다. 같은 공간 내 에너지 밀도를 높일 수 있다는 장점이 있다. LG에너지솔루션 관계자는 “CTP는 최근 전기차 배터리 시장에서 주목하고 있는 첨단 팩 디자인 기술이다”면서 “LG에너지솔루션의 기술력을 보여주는 것”이라고 설명했다.

삼성SDI는 보급형 전기차 수요에 대응하기 위해 NMX·LFP+ 배터리를 개발하고 있다. 기존 NCM 배터리에서 가격이 비싼 코발트 대신 망간 비중을 높이는 게 NMX 배터리다. 2026년 양산을 목표로 하고 있다. 또한 지난 9월 독일 하노버에서 열린 ‘하노버 상용차 박람회’(IAA Transportation 2024)에 참가해 LFP+ 배터리를 선보였다. LFP 배터리 대비 에너지 밀도를 10% 이상 향상했다. 또한 20분 충전으로 80%까지 충전이 가능한 급속 충전 기술 등을 적용해 기존 LFP 배터리의 단점을 기술로 해결하려고 시도하고 있다. 삼성SDI 관계자는 “현재 LFP+ 배터리는 기술 개발을 완료하고 다수의 고객과 양산 협의를 진행하고 있다”고 밝혔다. 에너지저장장치(ESS) 시장에서도 2026년 양산을 목표로 LFP 배터리 플랫폼을 개발하고 있다고 전했다.

SK온은 지난 3월 저온 성능을 개선한 ‘윈터 프로’(Winter Pro) LFP 배터리를 선보였다. LFP 배터리는 저온에서 주행거리가 급감하는 단점이 있는데 윈터 프로 배터리는 에너지 밀도를 19% 높여 저온에서 충전 용량을 16% 정도 늘렸다고 한다. SK온은 2026년 LFP 배터리 양산에 들어갈 계획이다. SK온 관계자는 “글로벌 주요 자동차 업체와 논의 중”이라고 말했다. 논의가 마무리되면 LFP 배터리 양산을 시작한다고 계획하고 있다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![직장인 취향 저격 햄스터가 있다?... AI ‘김햄찌’의 공감 드라마 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/09/13/isp20250913000049.400.0.jpg)

![버스 타다가 엉엉... 지예은 닮은 꼴 ‘쓰까르’, 매력 넘치네 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/08/26/isp20250826000291.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

"죽었으면 버려"...'여고생 성폭행 사망' 막을 수 있었다 [그해 오늘]

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

성시경, 14년간 소속사 미등록 운영 '충격'

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

“30만원 돌려준다”…첫날 79만명 몰린 ‘상생페이백’

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

[마켓인]K-리걸테크, 미국·일본 동시 상륙…‘법률 AI’ 해외 판로 넓힌다

성공 투자의 동반자마켓인

마켓인

마켓인

김진환 바이오플러스 대표 “분자량 한계 깬 ‘휴그로’…화장품부터 도전”

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리