은행

신한금융, 3분기 순익 1조2386억원…“증권 손실 타격”

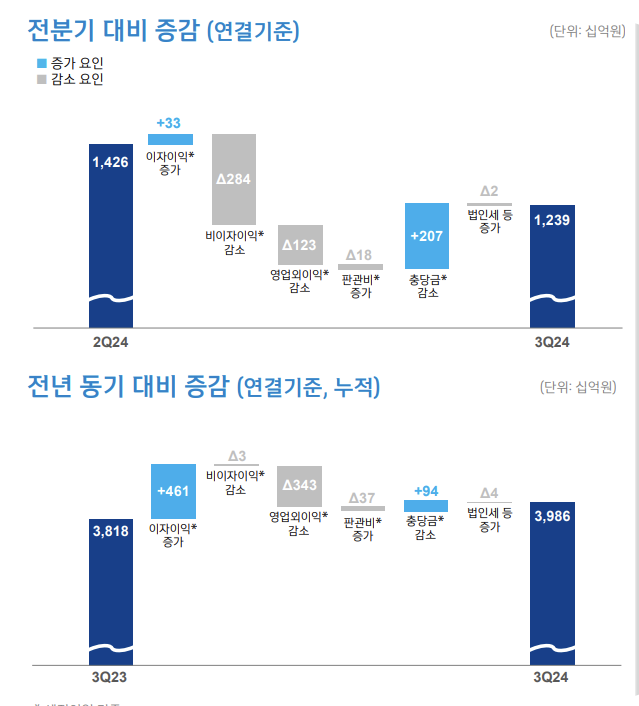

- 3분기 순익, 전분기 대비 13.1% ↓

신한투자증권 168억원 순손실

신한금융그룹 관계자는 “증권의 파생상품 거래 손실 등으로 비이자이익이 위축된 상황에서도 선제적 충당금 적립 등 안정적 대손비용 관리와 비용 효율성 개선을 통해 견조한 이익 체력을 유지했다”며 “앞으로도 선제적인 손실 흡수 여력 확보 노력과 함께 다각화된 그룹 포트폴리오를 통한 수익력 개선을 통해 그룹의 펀더멘털을 더욱 더 단단하게 만드는 데 최선을 다하겠다”고 말했다.

또한 최근 증권의 파생상품 손실과 관련해 “그룹 차원의 내부통제 시스템을 강화하기 위한 여러 노력을 기울이고 있는 시점에 이러한 사건이 발생한 것에 대해 책임을 깊이 통감하고 있다”며 “이번 기회를 통해 고객의 신뢰와 단단한 내부통제가 업의 본질이라는 점을 다시 한 번 되새기면서 원점에서 내부통제 시스템을 들여다보고 고쳐 나가겠다”고 했다.

3분기 그룹의 이자이익은 2조8550억원으로 전분기 대비 1.2% 증가했다. 3분기 누적 이자이익 8조4927억원, 전년 동기 대비 5.7% 증가했다. 3분기 누적 기준 그룹의 순이자마진(NIM)은 1.95%로 전년 동기 대비 2bp 하락했다.

3분기 비이자이익은 8278억원으로 전분기 대비 25.6% 감소했다. 3분기 중 증권 파생상품 거래 손실 1357억원 등의 영향이다. 3분기 누적 비이자이익 2조 9,423억원, 전년 동기 대비 0.1% 감소했다. 투자금융·외환 수수료 등 수수료이익 증가에도 증권 파생상품 거래 손실 등 유가증권 관련 이익이 감소한 영향이다.

3분기 그룹 글로벌 손익은 1671억원으로 영업이익의 증가에도, 대손비용 증가 영향으로 전분기 대비 15.0% 감소했다. 3분기 누적 그룹 글로벌 손익 5784억원으로 전년 동기 대비 38.2% 증가했다. 현지화 전략을 기반으로 한 영업수익의 확대와 전략적 비용 관리를 통해 전년도 연간 손익(5495억원)을 초과했다. 특히 신한베트남은행과 SBJ은행은 각각 2076억원, 1069억원 순익을 기록해 전년 동기 대비 각각 12.4%, 16.0% 실적이 개선되며 그룹 글로벌 손익 증가를 견인했다.

3분기 대손충당금 전입액은 4031억원으로 전분기 대비 33.9% 감소했다. 3분기 누적 대손충당금 전입액은 1조3907억원으로 전년 동기 대비 6.3% 감소했다. 3분기 누적 대손비용률은 0.44%로 안정적 수준을 유지하고 있다.

2024년 9월말 잠정 그룹 BIS자기자본비율은 15.98%, 보통주 자본비율(CET1비율)은 13.13%로 적정 RWA 관리를 통해 안정적 수준의 자본비율을 유지하고 있다.

주요 계열사의 순이익을 살펴보면 그룹의 핵심 계열사인 신한은행의 3분기 순익은 1조493억원을 기록해 전년 동기 대비 14.2% 개선됐다. 신한투자증권은 3분기 중 168억원의 당기순손실을 기록했다. 이는 주식위탁수수료 감소 및 3분기 중 파생상품 거래 손실에 따른 타격이다. 신한카드의 3분기 순이익은 1734억원으로 전년 동기 대비 13.9% 증가했다.

한편, 이날 신한금융지주 이사회는 3분기 주당 배당금 540원과 함께 총 4000억원 규모의 자사주 취득·소각을 결의했다. 금번 자사주 취득·소각 한도 중 2500억원은 2024년 말까지, 나머지 1500억원은 2025년 초에 취득할 예정이다. 이를 통해 2023년 1분기부터 시작한 분기 균등 배당 정책과 함께 2025년도부터는 연중 공백기 없는 자사주 정책을 추진할 계획이다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![약 5분 만에 인생꿀팁 알려드립니다 ‘비치키’ [김지혜의 ★ 튜브]](https://image.isplus.com/data/isp/image/2025/04/27/isp20250427000053.400.0.jpg)

![“늘 마지막이라고 생각”… 예예, 미워할 수 없는 ‘킹’ 유발자 [IS인터뷰]](https://image.isplus.com/data/isp/image/2025/03/11/isp20250311000307.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

남성은 왜 ‘십자가’에 못 박혀 사망했나 [그해 오늘]

세상을 올바르게,세상을 따뜻하게이데일리

팜이데일리

일간스포츠

독수리 군단 미쳤다! 한화, 9연승으로 단독 선두

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

빈손으로 끝난 김문수-한덕수 회동…"의미있는 진척 없어"

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

[단독]한화그룹, 美 워싱턴에 글로벌 방산 '지휘본부' 세웠다

성공 투자의 동반자마켓인

마켓인

마켓인

비만약에 150억 달러 투자 나선 화이자, 디앤디파마텍·인벤티지랩에 호재?

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리