내년 IPO 대어는? LG에너지솔루션·카카오엔터 등 출격 대기

[성공확률 높이는 공모주 투자②]

현대엔지니어링 상장예심 신청…SSG닷컴·컬리 주관사 선정

코스피200 편입 가능 대형주, 투자금 유입에 주가 오를 수 있어

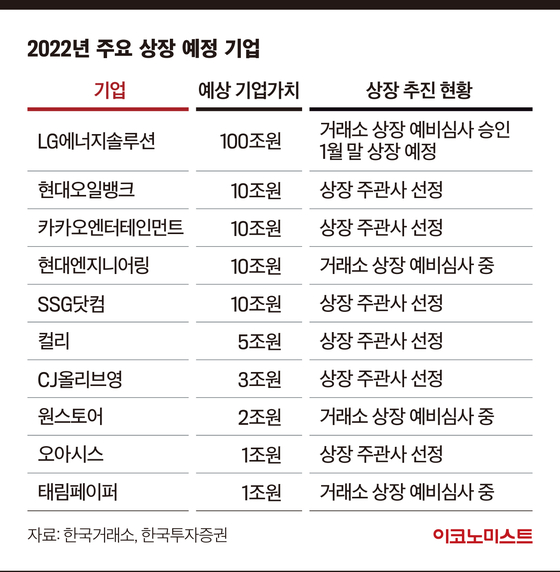

올해에 이어 내년도 국내 기업공개(IPO) 시장은 활황을 맞을 전망이다. LG에너지솔루션, 현대엔지니어링, 카카오엔터테인먼트, SSG닷컴 등 몸값만 수조원대인 공모주들이 줄줄이 증시 입성을 준비하고 있어서다.

1일 금융투자업계에 따르면, 전날 LG에너지솔루션은 한국거래소로부터 유가증권시장(코스피) 상장예비심사 승인을 받았다. 이에 따라 곧 증권신고서를 제출하고 내년 1월 상장을 목표로 기업설명회(IR)과 기관 수요예측, 공모주 청약 등을 준비할 것으로 보인다.

LG화학의 배터리 사업 부문을 물적 분할해 설립된 2차전지 제조업체 LG에너지솔루션은 시장의 관심이 특히 큰 IPO ‘초대어’다. 증권업계에선 LG에너지솔루션의 기업 가치를 최대 100조원으로 예상하고 있다. 이는 현 코스피 시총 2위인 SK하이닉스(약 84조원)을 훌쩍 뛰어넘는 수준이다.

LG에너지솔루션은 지난 3분기에 매출 4조274억원, 영업손실 3728억원을 기록했다. 한승재 DB금융투자 연구원은 “미국 GM 전기차 화제에 따른 리콜 충당금 반영과 고객사 가동 차질 등으로 3분기 실적이 다소 부진했다”며 “4분기부턴 일회성 비용이 사라지고 자동차 전지 매출도 반등해 이익 정상화가 나타날 전망”이라고 말했다.

현대차그룹의 비상장 건설사인 현대엔지니어링도 내년 상반기 IPO가 점쳐진다. 현대엔지니어리은 지난 9월 30일 거래소에 코스피 상장예비심사를 신청했다. 심사 결과가 통상 45일 안에 나오는 점을 고려하면 특별한 문제가 없을 시 이달 중 승인이 날 가능성이 높다.

현대엔지니어링 주식은 이날 장외주식거래 플랫폼 ‘서울거래소 비상장’에서 10만4100원에 거래됐다. 이를 기준으로 한 예상 기업가치는 7조9067억원 수준이다. 증권업계에선 현대엔지니어링의 우수한 수주 성적 등을 이유로 그보다 높은 10조원대의 몸값을 예상한다. 현대엔지니어링은 올 3분기 매출액 1조8111억원, 영업이익 1038억원을 달성했다. 각각 전년 동기 대비 7.7%, 58% 증가한 수치다.

이 외 현대중공업지주 자회사 현대오일뱅크(예상 기업가치 약 10조원), 릴레이 상장을 이어가고 있는 카카오그룹의 자회사 카카오엔터테인먼트(약 10조원) 등도 내년 공모주 시장을 뜨겁게 달굴 대어급 IPO 후보다.

의무확약 많고 시총 큰 종목 골라야

만약 공모주를 상장 초기에 매도할 생각이 없다면 기관 의무보유확약 비율이 높은 기업을 선별하는 것이 좋다. 의무보유확약은 기관투자자나 대주주가 신규 상장기업의 주식을 일정기간(통상 15일에서 6개월 사이)동안 팔지 않겠다고 약속하는 것으로, 매도물량 분산을 유도하는 일종의 주가 안전장치다. 이 비율이 높을수록 단기 차익실현 물량 출회를 막을 수 있다.

나승두 SK증권 연구원은 “과거 사례를 보면 기관 확약비율이 높은 기업일수록 상장 이후 주가 수익률이 좋았다”며 “상장 직후 유통 가능한 주식 물량이 줄어들면 수급 부담을 덜 수 있기 때문에 주가에 긍정적”이라고 말했다. 이어 “또한 해당 기업에 기관투자자가 높은 관심을 가지고 있다는 뜻이므로 (기업의 성장성 등을 고려할 때) 공모주 투자 시 주요하게 봐야 하는 부분”이라고 말했다.

공모주 투자 경험이 적고, 세세한 기업 분석에 어려움을 느낀다면 중소형 공모주보단 대형 공모주에 집중하는 방법도 있다. 코스피200 특례편입과 같은 주가 호재가 따를 수 있어서다. 코스피 종목은 상장일로부터 15거래일간 평균 시총이 상위 50위권에 들면 코스피200 편입 대상이 된다.

이나예 한국투자증권 연구원은 “시총이 큰 대형주들은 상장 이후 코스피200에 특례 편입되는 사례가 빈번하다”며 “코스피200에 편입되면 해당 지수를 추종하는 상장지수펀드(ETF)나 인덱스 펀드 등 글로벌 투자금이 대거 유입될 수 있기 때문에 해당 종목의 수급과 수익률 측면에서 긍정적”이라고 말했다. 이어 “초대형 신규 상장주의 경우 상장과 동시에 지수 편입 가능성을 고려한 기관투자자의 공격적인 매수세가 유입될 수 있는 점도 공모주 투자 시 고려할 만한 부분”이라고 덧붙였다.

강민혜 기자 kang.minhye1@joongang.co.kr

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

많이 본 뉴스

1“조명탄 177발 쏘며 밤샘 수색했지만”...제주 ‘금성호 침몰’ 실종자 12명 못찾아

2 챗GPT 대규모 접속 장애…오픈AI “조사·복구 중”

3머스크의 ‘트럼프 베팅’ 성공…테슬라, 시가총액 1조 달러 돌파

4'록콘서트장' 같은 韓 야구장...'1000만 관객' 신화를 달성하다

5차로 5시간, 알 보라크로 2시간...KTX와 닮은 듯 다른 아프리카 ‘최초 고속철’

6비트코인 ‘트럼프 효과’ 지속…7만7000달러선 첫 돌파

7사업 다각화 나선 무신사...‘뷰티·테크’에 총력 기울인다

8코에 스며든 ‘페즈의 향기’…멈출 줄 모르는 삶의 젖줄 ‘테너리’

9사탐 선택 이과학생 상승세...사회문화 과목에 몰려