금값 하락세 어디까지 - 손절매? 저가 매수 기회?

금값 하락세 어디까지 - 손절매? 저가 매수 기회?

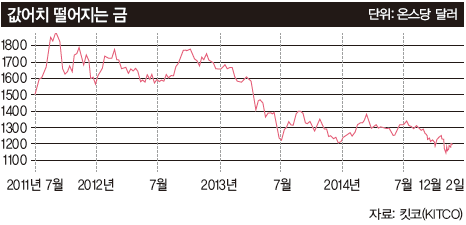

금값 하락에 금 상장지수펀드(ETF)의 금 보유 규모가 줄었다. 현대증권에 따르면 11월 20일 기준으로 금 ETF의 금 보유량은 연초 대비 8% 감소했다. 지난 2012년 12월의 최고치보다 39% 줄었다. 세계 최대 금 ETF 운용회사인 SPDR골드트러스트의 금 보유 규모는 11월 13일 720t으로 연초 대비 9% 줄어 6년 만에 최저치를 기록했다. 금값 하락은 당분간 계속 이어질 것이라는 전망도 나온다. 미국 투자은행 골드먼삭스는 연말에 1050달러로 떨어질 수 있다고 내다봤다. 프랑스 투자은행 소시에떼 제너럴도 “앞으로 2년 내에 금값이 1000달러 밑으로 내려 갈 것”이라고 분석했다.

금값 하락에도 투자 수요 늘어

윤태웅 신한은행 여의도PB센터장은 “최근 금 실물에 대한 수요가 줄어 금 가격은 L자 형태로 가고 있다”며 “기존 금 투자자라면 손해를 볼 수밖에 없다”고 말했다. 그는 이어 “기존 금 투자자라면 지금 상황에서는 손절매 하는 것보단 오히려 추가 매수하는 게 더 낫을 것”이라고 조언했다. 장기적으로 지금이 저가 매수할 수 있는 좋은 타이밍이 될 수 있다는 것이다.

저가에 금을 사볼까 고민하는 투자자도 늘고 있다. 몇 년 간 계속 내림세를 보이던 금값이 이제 거의 바닥에 도달했다는 심리가 작용한 덕분이다. 초저금리 시대라 다른 투자 대안이 마땅치 않아서이기도 하다. 한국금거래소에 따르면 12월 2일 현재 1㎏ 가격이 4900만원대인 골드바의 판매가 늘고 있다. 지난 1월 68㎏에서 10월까지 132㎏로 크게 늘었다. 신한은행에 따르면 골드뱅킹 잔액도 올 1월 9732kg에서 11월 말 1만20kg으로 늘었다. 조재영 우리투자증권 강남PB센터 부장은 “저가 매수기회를 노리는 장기 투자자 입장에서는 현재 금값이 충분히 매력적인 수준”이라고 평가했다.

금 펀드보단 원자재 펀드가 더 나아

중국의 금리 인하에 따른 안전자산 선호도 금 매수세를 이끌고 있다. 중국 인민은행은 11월 21일 2년 4개월 만에 전격적으로 금리를 인하했다. 이에 국제 시장에서는 금에 대한 수요가 늘어날 것이라는 전망에 금값이 상승 마감했다. 독일 2위 은행인 메르츠방크는 최근 보고서에서 “중국 부양책에 힘입어 금값이 오는 2016년에 온스당 1400달러까지 오를 것”이라고 예상했다. 금에 투자하고 싶다면 금을 직접 사거나 골드뱅킹으로 가능하다. 금 실물을 거래하는 것이 부담스럽다면 골드뱅킹도 고려해볼 만하다. 골드뱅킹 상품을 판매하는 곳은 신한·우리·국민은행이다. 적금 형태로 부을 수도 있고 여유 자금이 생길 때마다 투자해도 된다. 돈이 필요하면 인출해 쓸 수 있어 실물 금에 비해 편리하다. 단, 골드뱅킹 상품은 이자가 없고 5000만원 이하 예금자 보호가 되지 않는다. 매매 차익에 대해 15.4%의 세금을 내야하고 g당 기준 가격의 1%에 해당하는 수수료도 부담해야 한다. 환율 변동도 감안해야 한다. 투자자가 골드뱅킹에 원화를 넣으면 은행은 이를 달러로 바꾼 후 금을 사들이기 때문이다.

만약 펀드에 투자하고 싶다면 금 펀드보다는 금과 은, 원유, 농산물 등을 묶은 원자재 펀드를 대안으로 꼽는다. 유가 등 원자재 가격이 폭락했지만 원자재 가격은 생산 원가 밑으로 떨어질 가능성이 희박하다는 이유에서다. 원자재 시장은 글로벌 수요 부진과 달러 강세에 대부분 품목이 하락세다. 특히 원유 가격이 급락했다. 한국석유공사에 따르면 12월 1일 두바이유 현물가격은 배럴당 66.49달러를 기록했다. 석유수출국기구(OPEC)가 11월 27일 하루 3000만 배럴의 현행 생산 목표량을 유지하기로 결정하고 나서 두바이유 가격은 75달러선에서 닷새만에 9달러 넘게 떨어졌다. 여전히 유럽과 중국의 경기가 회복이 쉽지 않은 만큼 원자재 가격 상승에도 시간이 걸릴 것으로 보인다. 조재영 부장은 “수익을 기대하기 어려운 만큼 신중하게 투자할 필요가 있다”면서 “에너지, 금, 원유 등 원자재 가격이 연계된 파생결합증권(DLS)을 통한 간접투자가 낫다”고 조언했다.

ETF(Exchange Traded Funds) - 코스피200, 코스피50과 같은 특정지수의 수익률을 얻을 수 있도록 설계된 지수 연동형 펀드를 말한다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

많이 본 뉴스

1유료화 바람 부는 리서치센터…애널리스트 역할 다변화도

2‘증권사 꽃’ 저문다더니…변화하는 리서치센터

3에클스턴 전 F1 회장 내놓은 69대 경주차 매물 ‘8866억 원’ 추산

4세계 전기차 업계 한파 매섭다…잇단 공장 폐쇄·직원 감축

5'삼성동 집 경매' 정준하..."24% 지연손해금 상식적으로 말 안 돼"

6‘연구원 3명 사망’ 현대차 울산공장·남양연구소 11시간 압수수색

77조 대어 LG CNS, 상장 예심 통과…“내년 초 상장 목표”

8윤 대통령 “백종원 같은 민간 상권기획자 1000명 육성할 것”

9삼성전자, 반도체 위기론 커지더니…핫 하다는 ETF 시장서도 외면