IT 일반

‘비대면 특수’ 끝나고 ‘입증의 시간’ 도래한 OTT의 생존법은 [전쟁터 된 구독 시장①]

- 기회의 땅에서 ‘전쟁터’ 변화, 적자에 지친 모기업

수익성 입증해야 ‘생존’ 가능…정부에 한목소리 내기도

일정 기간마다 비용을 지불하고 서비스를 누리는 구독 사업모델은 ‘소유에서 경험으로’란 트렌드를 만들었다. 구독 서비스는 우유·신문 배달은 물론 통신 요금 등에서도 일찍이 이용했던 방식이지만, 확산은 비교적 최근에 이뤄졌다. 온라인동영상서비스(OTT)의 대명사가 된 넷플릭스의 성공과 신종 코로나바이러스 감염증(코로나19)으로 인한 비대면 문화 확산이 결정적 계기가 됐다. 다양한 기업이 넷플릭스 사례로 사업성을 확인한 뒤 꾸준한 매출 발생과 수익의 예측 가능성을 장점으로 보고 구독 모델을 도입했다. 구독은 그간 비대면 문화를 타고 콘텐츠는 물론 편의·쇼핑·배송·결제·오피스·데이터 등 다양한 옷도 입었다. 다양한 플레이어가 등장했고 이내 구독 서비스 시장은 ‘기회의 땅’에서 ‘전쟁터’로 변했다. 생존을 위한 변화에 나선 기업의 움직임을 진단한다. [편집자]

고창남 티빙 대외협력국장은 최근 국회에서 열린 한 토론회에 참석해 현재 시장 상황을 이같이 진단했다. OTT 플랫폼은 비대면 문화 특수를 누리며 ‘황금알을 낳는 거위’로 여겨졌으나 불과 2년 만에 ‘생존’을 입에 올릴 만큼 궁지에 몰렸다.

이들 기업은 물밑에선 콘텐츠를 중심에 두고 가입자 유치 경쟁을 벌이면서도, 정부·국회를 상대로 ‘규제 완화’를 외치는 데엔 힘을 합치고 있다. 국내 시장에서 넷플릭스를 제외하고 적게는 수십억원에서 많게는 수백억원의 손실을 보는 상황이 이들을 움직이게 한 배경이다.

‘한국판 넷플릭스’ 자신했지만…현실은 ‘돈 먹는 하마’

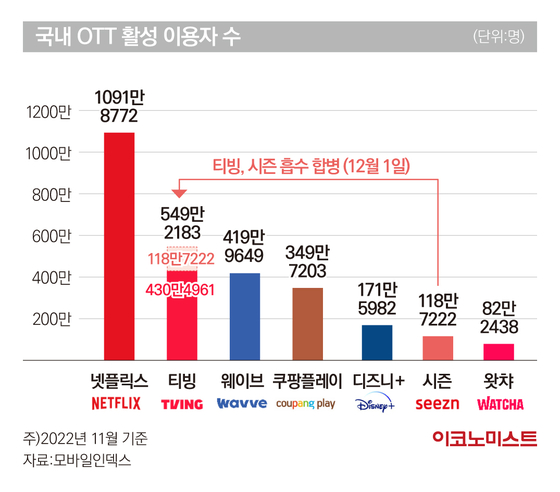

다양한 플랫폼의 등장으로 형성된 국내 OTT 시장은 최근 1년간 ‘1강 2중 3약’ 구도로 굳어지는 듯했다. 넷플릭스가 압도적 1위를 차지하고 있는 가운데, 티빙·웨이브가 토종 OTT 1위 자리를 두고 경쟁을 벌여왔다. 비교적 시장 진출이 늦은 디즈니+와 자체 콘텐츠 제작 역량이 상대적으로 부족한 쿠팡·시즌이 뒤를 잇는 구조가 한동안 유지됐다.

이들 기업 중 현재 흑자를 보고 있는 곳은 넷플릭스가 유일하다. 넷플릭스 한국법인 넷플릭스서비시스코리아가 공시한 감사보고서에 따르면 이 회사는 2021년도에 매출 6316억7853만원, 영업이익 982억2182만원을 기록했다. 매출 4154억5004만원, 영업이익 88억2048만원을 올린 2020년과 비교해 사업 규모가 더 커졌다.

반면 토종 OTT 1위를 다투는 티빙·웨이브는 영업손실을 벗어나지 못하고 있다. 티빙은 지난해 연간 영업손실 762억원을 올렸고, 올해 3분기 누적 기준 순손실은 652억원이다. 웨이브 역시 지난해 558억원 영업손실을 봤고, 올해 3분기 기준 당기손실은 982억원을 기록했다. 이보다 규모가 작은 쿠팡·왓챠 등도 적자 행보를 나타내고 있다.

M&A부터 해외 진출까지…“살길 찾아라”

최근 가장 두드러진 변화는 티빙에서 나타났다. 티빙은 지난 1일 시즌을 흡수합병하며 고착화된 시장에서 지각변동이 이뤄졌다. 이번 인수는 양사 모두에 ‘윈-윈’으로 평가된다. KT 입장에선 시즌을 떼어내면서 실적에 대한 고민을 던 효과가 나타났고, 티빙 입장에선 단숨에 경쟁력 확보를 이룰 수 있기 때문이다. 시즌은 올 3분기 누적 기준 매출이 272억5800만원인 반면 영업비용은 이 기간 673억4000만원으로 나타났다.

티빙의 몸집이 커지면서 웨이브는 토종 OTT 1위 자리에서 멀어졌다. 회사는 이에 대한 해답을 해외에서 찾고 있다. 치열해진 국내 시장보단 지상파3사가 제작하는 K콘텐츠를 필두로 해외에서 가입자를 모집, 수익성 개선에 나선다는 전략이다. SK텔레콤이 최근 일본 통신사 NTT도코모와 콘텐츠 영역에서 손을 잡았다는 점이 글로벌 진출의 신호탄로 여겨진다. 웨이브는 2023년 내로 해외 진출 계획을 확정하고 이를 대외에 공개할 방침이다.

수익성에 대한 의문이 시장 전반에 퍼진 이 시기를 통해 새로운 기회를 잡으려는 움직임도 관측된다. 왓챠의 기업 가치는 OTT 시장이 활황이던 시기 5000억원까지 치솟았으나, 현재는 10분의 1수준으로 줄어들었다. SK텔레콤·KT와 달리 뚜렷한 자체 OTT가 없던 LG유플러스가 이 같은 분위기를 반영해 왓챠 인수를 타진하고 나섰다. 왓챠가 발행한 약 400억원 규모 신주를 인수해 최대주주에 오르겠다는 전략이다. 왓챠의 투자 전 기업가치(프리밸류) 기준 200~300억원 대로 평가됐다. 왓챠는 2020년 154억원, 2021년 248억원 적자를 기록하며 현재 ‘생존기로’에 놓여있다. LG유플러스가 왓챠를 품게 되면 그간 넷플릭스·디즈니+와 협력하던 기조를 벗어나 새로운 시너지를 창출할 수 있게 된다. 올 3분기 기준 1947만3000명의 LG유플러스 무선 가입자에게 왓챠 서비스를 제공, 락인 효과를 노릴 수 있는 셈이다.

OTT업계 관계자는 “자체적으로 경쟁력을 끌어올리는 다양한 전략을 추진하는 것은 기본으로 가져가면서 ‘공정한 경쟁 환경 마련’과 ‘국내 시장 보호’를 정부를 상대로 요청하고 있다”며 “OTT가 시장에 안착한 지 5년이 넘었음에도 아직 신규 서비스란 이유로 제도권에 들어오지 못해 지원 없는 차별이 이뤄지고 있어 수익성 확보에 어려움이 있다”고 토로했다.

정두용 기자 jdy2230@edaily.co.kr

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![갓 잡은 갈치를 입속에... 현대판 ‘나는 자연인이다’ 준아 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/11/21/isp20251121000010.400.0.jpg)

![딱 1분… 숏폼 드라마계 다크호스 ‘야자캠프’를 아시나요 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/11/09/isp20251109000035.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

국민연금 차기 이사장에 김성주 전 의원 내정...15일부터 공식 업무[only 이데일리]

세상을 올바르게,세상을 따뜻하게이데일리

팜이데일리

이데일리

박나래 '주사 이모' 의혹에…"불볍 의료 단속을"

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

"폐점 없다" 석달 만에 뒤집혀…날벼락 맞은 홈플러스 일산점[르포]

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

이지스운용 매각, 차순위협상대상자에 흥국생명[only 이데일리]

성공 투자의 동반자마켓인

마켓인

마켓인

'조직검사·액체생검·AI솔루션'… 진단 최후 승자 누가될까

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리