은행

‘고정금리 vs 변동금리’ 어떤 게 유리할까[부채도사]

- 고정금리 선호 높아졌지만…시장에선 금리 인하 기대감 형성 중

연내 한국은행 ‘기준금리’ 인하 나올 수도

변동금리 선택해야 금리 인하 시 혜택 볼 수 있어

지금 대출을 받는다면 고정금리가 유리할까, 변동금리가 유리할까. 최근 이자 부담 증가에 고정금리의 중요성이 부각되고 있긴 하지만, 시장금리가 하락하는 것을 보면 변동금리가 더 유리하다고 할 수 있다. 고정금리를 선택하면 자칫 장기간 이자 고통을 받을 수 있다.

시장금리를 한 번 보자. 은행의 예금 금리의 기준이 되는 은행채 1년물(무보증·AAA) 금리는 현재 3.5% 내외에서 움직이고 있다. 지난달 초와 비교해 0.5%포인트 떨어졌다. 혼합형 주택담보대출 기준이 되는 은행채 5년물은 이달 3일에 3.889%까지 떨어졌다가 이후 4.156%로 다시 올랐다. 앞으로도 이 수준에서 움직일 것이 예상된다. 은행채 5년물 금리는 지난해 10월 21일 5.467%까지 치솟은 바 있다. 그때와 비교하면 시장금리는 빠르게 떨어져 왔다.

이런 현상은 왜 발생하고 있을까. 특히 한국은행의 기준금리가 지난 1월까지 계속 올랐는데도 시장금리는 반대로 계속 떨어지고 있는 상황이다.

하지만 시장금리는 반대로 움직이고 있다. 이는 시장 참여자들이 경기 침체 등을 이유로 더 이상 한은이 금리를 높이지 못하고, 연내에 금리 인상 사이클을 종료할 것이란 기대를 하고 있기 때문이다. 이 경우 채권 금리가 더 내리기 전에 채권 매수에 나서려는 투자자들이 늘어나며 금리 인하를 부추길 수 있다.

이렇게 시장금리가 떨어지면 은행에서는 좀 더 저렴한 금리로 자금을 조달할 수 있다. 자연스럽게 예적금 금리와 대출 금리가 인하된다. 특히 금융당국이 대출자의 고통을 줄이기 위해 은행 간 금리 경쟁을 못 하도록 막은 점도 앞으로 대출 금리가 더 오르기 어려운 구도를 형성하고 있다.

한국 경제 성장률은 갈수록 떨어지고 있다. 무역적자 해소도 쉽지 않다. 기업들의 어려움이 커지는 중이다. 여기서 빅스텝(0.5%포인트 인상) 같은 결정이 나오면 급격한 경기 침체(하드랜딩)를 만날 수 있다. 한은이 기준금리 속도를 조절한 것에 이어 동결과 인하 시점을 고민할 때가 왔다는 신호다.

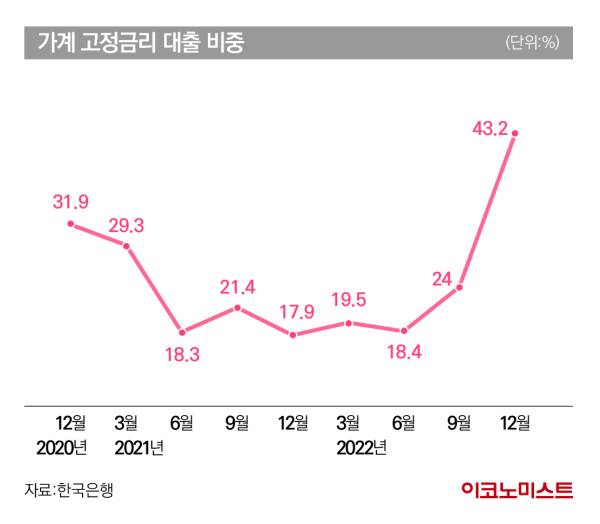

지금은 은행 고객 10명 중 4명이 고정금리를 선택하고 있다. 특히 지난해 12월 말 신규 취급액 기준으로 가계대출을 받은 고객 10명 중 6명은 연 4~6%미만 금리로 대출을 받았다. 2021년 2월엔 대출자의 10명 중 8명이 연 3%대 미만 금리로 대출을 받았다.

자산가격이나 금리 수준은 너무 오르면 제자리를 찾아가기 마련이다. 지금은 경기 침체라는 혼란이 물가만 아니라 금리도 낮춰주는 역할을 하고 있다. 시장금리가 중장기적으로 인하될 가능성이 크다면, 대출 금리도 과거 수준을 향해 간다는 것을 예상할 수 있다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![약 5분 만에 인생꿀팁 알려드립니다 ‘비치키’ [김지혜의 ★ 튜브]](https://image.isplus.com/data/isp/image/2025/04/27/isp20250427000053.400.0.jpg)

![“늘 마지막이라고 생각”… 예예, 미워할 수 없는 ‘킹’ 유발자 [IS인터뷰]](https://image.isplus.com/data/isp/image/2025/03/11/isp20250311000307.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

안와골절 피했다…롯데 전민재, 7일 안정 권고

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

팜이데일리

이데일리

'밤무대 루머' 유승준 거센 반박…'병역' 언급도

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

트럼프 또 물러섰다…車관세 완화 어떻게 달라지나[Q&A]

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

[마켓인]SK실트론, PEF들 눈치싸움…국적·업황 리스크에 '셈법 복잡'

성공 투자의 동반자마켓인

마켓인

마켓인

코스닥 상승 이끈 비만 테마주의 힘…천당·지옥 오간 오름[바이오맥짚기]

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리