산업 일반

3파전 압축된 HMM 인수전...언더독 ‘동원’의 이유있는 행보

- 맥날·보령바이오파마 인수 무산 후 되살아난 ‘M&A 본능’

M&A 통해 '수산·식품·물류·포장재' 등 4대 중심 사업축 완성

열세한 자금력에도 한국투자금융지주 도움....든든한 조달 파트너

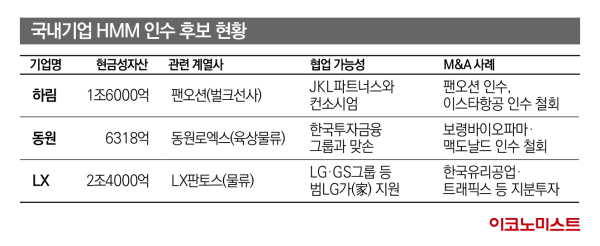

[이코노미스트 송현주 기자] HMM 적격 인수 후보로 선정된 동원·하림·LX 그룹이 2개월간의 실사 절차에 돌입한 가운데, 업계에서는 벌써 유찰 전망이 나온다. 위기 상황에 막대한 자금 투입이 필수적인 해운산업의 특성상, 그만한 여력을 가진 후보가 없기 때문이다. 이 중에서도 동원그룹은 그동안 M&A(인수·합병) 시장에서 활발한 이력을 쌓아왔지만, 자금력이 가장 떨어져 HMM 인수전에서 이른바 ‘언더독(상대적 약자)’으로 평가받는다. 다만 HMM을 시작으로 그룹의 새 먹거리를 찾기 위한 동원그룹의 ‘M&A 시계’가 다시 빨라지고 내부도 활력을 찾을 것이라는 전망이 나온다.

업계에 따르면 동원그룹은 적격 후보군 가운데 현금성 자산, 자산 규모에 있어 모두 열세한 상태다. 올해 6월 말 연결 기준 보유 현금성 자산은 6318억원으로, HMM의 매각 가격이 최소 5조원 이상으로 추정되는 만큼 매각 가격을 맞추기엔 턱없이 부족하다. HMM의 자산 총액은 26조원으로 재계 19위 규모다. 반면 동원그룹 자산 규모는 9조원으로 재계 54위 수준에 그친다. HMM 인수에 뛰어든 재계 27위 하림그룹(17조원), 44위 LX그룹(11조원)에도 저조한 수준이다.

업계에선 동원의 부족한 자금력을 두고 M&A 행보에 대해 우려를 키우고 있다. 올 초 진행된 각각 5000억원대의 몸값이 점쳐진 한국맥도날드와 보령바이오파마 인수전도 비슷한 양상으로 흘렀다. 앞서 동원그룹 지주사인 동원산업은 보령바이오파마, 한국맥도날드 인수 의사를 공식화한 바 있다. 그러나 동원산업은 맥도날드와 운영 방식 및 매각가 등 이견을 좁히지 못하고 지난 4월 인수를 포기했으며, 보령바이오파마의 경우 단독 실사권이 철회된 후 화인자산운용에 인수 우선협상대상자 지위를 내준 것으로 알려졌다. 당시에도 짧은 시기에 두 기업의 M&A를 연달아 검토하는 것을 두고 “자금력이 충분하겠냐”는 의문 부호가 나오기도 했다.

유통 담당 증권 연구원은 “부족한 자금력으로 본입찰이 유찰될 수 있다는 우려가 계속 나오고 있다”며 “더 많은 기업이 HMM 인수에 참여할 수도 있고 매각 가격이 저렴해질 수 있다”고 설명했다.

M&A로 몸집 키운 동원...투자 확대 통한 신성장 동력 확보

이 같은 우려에도 동원이 다시 M&A에 뛰어든 이유는 뭘까. 먼저 HMM과 시너지가 기대된다는 긍정적 전망이 있다. 동원은 동원로엑스 등 육상 물류 계열사, 동원부산컨테이너터미널 등 항만을 보유하고 있다. HMM의 강점인 해상운송이라는 마지막 단추를 맞춰 종합 물류기업으로 발돋움할 수 있다.

또 동원의 경우 자금력은 뒤쳐지지만 한국투자금융지주가 도움이 될 수 있다는 관측이 나온다. 김남구 한국투자금융지주 회장은 동원그룹 김재철 명예회장의 장남이자 김남정 부회장의 형이다. 한국투자증권은 동원 계열사들이 회사채를 발행할때마다 조달 파트너로 힘을 보탠 바 있다. 양사가 손을 잡게되면 동원이 HMM 인수 후 현금을 차입 상환에 활용할 수 있다는 관측이 나온다.

여기에 동원의 경우 투자 확대를 통한 신성장 동력 확보를 꾀하고 있다. 투자 확대를 위해 꺼내든 카드가 ‘M&A’다. 이번 인수에 뛰어든 것도 투자활동의 일환으로 해석된다.

실제 동원의 경우 활발한 M&A 행보를 보이고 있다. 동원은 지난 50여년간 과감한 도전과 한 발 앞선 투자로 사업 외연을 확장하며 글로벌 생활기업으로 성장했다. 1969년 수산회사로 시작한 동원그룹은 제조업, 금융업 등 1, 2, 3차 산업에 두루 진출해 경쟁력을 높여왔다. 2003년에는 금융그룹(현 한국투자금융그룹)을 분리 독립시키고 2000년대 중반 이후부터 국내외 시장에서 적극적인 M&A를 진행하며 수산, 식품, 물류, 포장재 등 4대 중심 사업축을 완성했다.

업계에선 ‘본업만 하면 망한다’는 경영 철학이 반영된 결과라고 해석한다. 동원의 주력 산업인 수산·유통 사업은 심화되는 경쟁 양상과 시장 포화, 구조적인 한계로 점차 설 자리가 좁아질 것으로 보인다. 이에 동원은 친환경 육상 연어 양식 사업과 이차전지 소재 시장 진출, 국내 최초 완전 자동화 기술 기반의 스마트 항만 개장 등 미래사업을 꾸준히 전개해나가고 있다.

동원 관계자는 “향후에도 M&A 행보를 꾸준히 이어나갈 계획”이라며 “미래 신사업 분야에 대한 투자도 적극적으로 진행해서 기업 가치를 지속해서 높여 나갈 것”이라고 설명했다.

업계 한 관계자는 “연이은 대형딜 무산은 동원그룹에 대한 사업 다각화 계획에 대한 시장의 불신을 낳을 수 있다”며 “동원은 앞으로도 투자 일환으로 장기적 M&A 기회를 물색하려는 움직임을 보일 것”이라고 전했다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![썰풀이 최강자 ‘다인이공’...정주행 안 하면 후회할 걸 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2026/01/24/isp20260124000086.400.0.jpeg)

![‘중티’ 나는 남자와 ‘팩폭’ 날리는 여자, 시트콤보다 더 시트콤 같은 ‘여단오’ [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2026/01/11/isp20260111000031.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

李대통령 "다주택자 주택 매도 강요 안했다" 재강조

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

둘째 임신 ‘이승기♥’ 이다인, 공개는 싫지만 자랑은 하고 싶은 ‘딸바보’

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

‘고갈 위기’ 무색한 국민연금…美·코스피 쌍끌이 수익에 ‘든든’[마켓인]

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

루센트블록 발목 잡은 주주구성…개인소유 꿈꿨나[only 이데일리]

성공 투자의 동반자마켓인

마켓인

마켓인

필수항목된 美바이오 대관... 104억 쏟은 삼성, 오너家 나선 셀트리온

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리