바이오

깐깐해진 바이오 상장 문턱…그래도 IPO 전망은 ‘맑음’

- [걸림돌 된 거래소]②

올해 오상헬스케어·디앤디파마텍 등 상장

상장 기준 깐깐해도 실적 좋은 기업 ‘이목’

파두 사태 불구, 증시 입성 수요↑

올해 국내 증시에 상장하기 위해 한국거래소(거래소)에 상장예비심사를 청구한 기업은 온코크로스와 셀비온·토모큐브·다원메닥스·쓰리빌리언·파인메딕스·온코닉테라퓨틱스·넥셀 등이다. 이 중 온코크로스는 올해 1월 상장예비심사를 청구했지만, 대다수의 다른 기업은 올해 4월 이후 상장예비심사를 청구했다. 거래소 등이 국내 상장 기업들에 높은 기준을 요구하고 있다고 알려진 만큼, 상황이 어느 정도 일단락된 뒤 상장 절차를 밟자는 판단에서다.

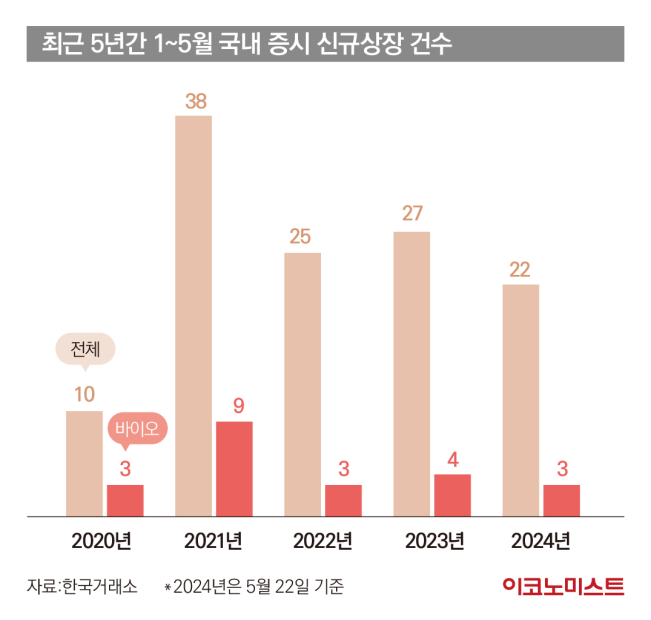

국내 증시에 상장한 기업 수는 지난해와 비슷한 모습이다. 파두 사태로 기업들의 상장 문턱은 높아졌지만, 국내 증시에 입성하려는 수요가 여전히 높아서다.

거래소에 따르면 올해 국내 증시(유가증권시장(코스피)·코스닥시장·코넥스시장)에 신규상장한 기업의 수는 5월 22일 기준, 스팩·리츠를 제외하고 22곳이다. 국내 증시에 신규상장한 기업의 수는 매년 1월부터 5월까지 같은 기준으로 2023년 27곳, 2022년 25곳, 2021년 38곳, 2020년 10곳이다. 신종 코로나바이러스 감염증(코로나19)이 유행하는 동안 시장에 자금이 돈 2021년을 제외하면 매년 20여 곳의 기업이 새롭게 증시에 입성했다.

다만 당장 적자를 내는 기업도 많다. 특히 많은 기업이 상장 문턱을 밟은 2021년에 상장했던 상당수의 바이오 기업들은 적자 상태다. 라이프시맨틱스와 SK바이오사이언스는 2023년 한 해 각각 96억원, 120억원의 영업손실을 기록했다. 네오이뮨텍도 같은 기간 4260만 달러(약 582억원)의 영업손실을 봤다. 진시스템의 2023년 한 해 영업손실도 95억원이다.

기업의 대다수가 제대로 된 실적을 내지 못하고 있어, 거래소가 상장 기준을 깐깐하게 볼 수밖에 없다는 지적도 나온다. 바이오 기업에 주로 투자하는 벤처캐피탈(VC)의 한 관계자는 “파두의 뻥튀기 상장 사태 이후 평가가 매우 타이트해졌다”며 “당초 기술특례상장제도를 통해 국내 증시에 입성한 1세대 바이오 기업이 부진한 주가 흐름을 보이는 것은 물론, 사업에서도 좋지 않은 성과를 내고 있다는 점도 영향을 미쳤다”고 했다.

실적·전망 좋은 기업엔 자금 몰려

다만 올해 국내 IPO 시장 전망이 마냥 부정적이지만은 않다. 상장에 성공한 기업에는 시장의 관심이 몰리고 있어서다. 기술특례상장제도로 상장하려는 기업의 발목을 잡고 있는 파두 사태의 개선방안도 가닥을 잡은 모습이다. 거래소는 상장 도전 기업의 사업 역량 강화를 위해 상장예비심사 과정의 개선방안을 준비하고 있다.

금감원도 IPO 주관업무와 관련한 작업반을 꾸려 파두 사태와 같은 뻥튀기 상장을 방지하도록 하는 개선방안을 최근 내놨다. IPO 주관업무에 대한 내부통제와 기업실사, 공모가액 산정, 영업 관행, 증권신고서 작성 등과 관련한 개선방안이다.

올해 상장한 기업들이 호실적을 냈다는 점도 흥행 전망의 요인으로 꼽힌다. 오상헬스케어는 올해 초 진행한 기관 대상 수요예측에서 993대 1의 경쟁률을 기록하며 희망 공모가 밴드 상단을 넘긴 2만원에 공모가를 확정했다.

이후 진행된 일반청약에서 2126대 1의 경쟁률을 나타냈고, 5조2600억원의 청약 증거금을 끌어모으며 흥행에 성공했다. 코로나19 관련 매출 비중이 높았던 기업이지만, 지난 한 해 사상 최대 실적을 기록한 점이 시장의 눈길을 끌었다. 오상헬스케어는 생화학과 분자, 면역 등 체외진단 사업을 추진하고 있는 회사다.

디앤디파마텍은 최근 전 세계 바이오 시장에서 가장 큰 관심을 받고 있는 글루카곤 유사 펩타이드-1(GLP-1) 계열의 당뇨·비만 치료제 후보물질을 개발해 국내 증시에 성공적으로 입성했다. 노보 노디스크의 비만 치료제 ‘위고비’가 GLP-1 계열의 의약품이다.

디앤디파마텍은 올해 4월 진행한 기관 대상 수요예측에서 희망 공모가 밴드 상단을 초과한 3만3000원에 공모가를 확정했다. 기관 대상 수요예측에는 국내외 기관 2181곳이 참여했고, 경쟁률은 849대 1을 기록했다. 일반청약 경쟁률도 1544대 1을 기록하며 흥행에 성공했다. 청약 증거금은 7조원에 달한다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![“이 집에서 개가 제일 얌전”… 유튜브 ‘옥지네’가 보여주는 다정한 소란 [김지혜의 ★ 튜브]](https://image.isplus.com/data/isp/image/2026/02/22/isp20260222000072.400.0.jpg)

![썰풀이 최강자 ‘다인이공’...정주행 안 하면 후회할 걸 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2026/01/24/isp20260124000086.400.0.jpeg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

국민의힘 “고정밀 지도 반출, 관세협상 청구서”…정부에 직격

세상을 올바르게,세상을 따뜻하게이데일리

일간스포츠

이데일리

‘왕과 사는 남자’ 700만 돌파…‘단종오빠’ 열풍에 천만 기대

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

2억까지 무이자라더니 27.5% 세금?…부모대출에 숨은 함정[세상만사]

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

"수익률 82% 잭팟"…국민연금 고갈 2090년까지 늦춘다[마켓인]

성공 투자의 동반자마켓인

마켓인

마켓인

스카이랩스, 높아진 거래소 문턱 넘을까...주목할 포인트는

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리