증권 일반

‘메리츠증권·종금’ 뛰어넘나 우리투자증권, 종금업 활용 여부 ‘촉각’

- [우리투자증권의 부활] ②

“종금업 라이선스 취득 시 자기자본 확대 가능”

[이코노미스트 송현주 기자] 우리금융그룹이 우리종합금융(우리종금)과 한국포스증권 합병 이후 증권사를 출범하기까지는 금융당국의 인가와 종합금융업(종금업) 겸영 문제 등 해결해야 할 과제가 남아있다. 우리금융은 빠르면 8월 중 증권사 론칭을 실시한다는 계획이다. 종금업 겸영 문제의 경우 과거 메리츠증권 사례를 참고할 예정이다.

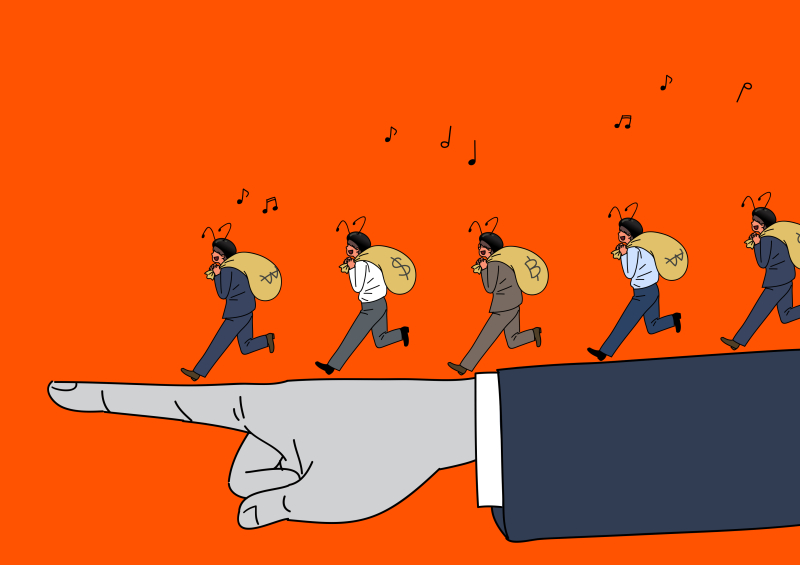

메리츠증권이 메리츠종금증권 시절 종금 업무를 겸업한 게 대표적인 사례다. 2010년 메리츠종금증권으로 전환했고 10년간 증권업과 종금업을 함께 영위했다. 메리츠증권은 당시 획득한 종금업 라이선스를 바탕으로 종금형 종합자산관리계좌(CMA)를 판매하며 크게 성장했다는 평가를 받는다. CMA는 증권사의 수시입출금 통장으로 볼 수 있는데 여러 유형이 있지만 예금자 보호를 받을 수 있는 것은 종금형 CMA가 유일하다. 이를 통해 메리츠증권은 합병 당시 자기자본 기준 13위에 불과했지만 합병 이후 메리츠금융그룹 차원의 지원과 협업의 영향으로 2023년 기준 7위까지 성장했다.

이는 우리금융이 종금업 겸업 가능 여부에 업계가 촉각을 곤두세우는 이유다. 우리금융 역시 합병 후 일정 기간 종금업 겸영 기간을 유지하면서 증권사 전환 후 안정적 수익 기반을 갖추겠다는 계획을 밝혔다. 종금업 라이선스를 가진 우리종금은 발행어음 발행이 가능하다는 장점이 있어 자금조달이 상대적으로 쉬운 탓에 부동산 등 다양한 사업에 투자할 수 있기 때문이다. 이에 따라 종금업 라이선스를 활용해 다양한 사업에 투자, 대형사로 성장하는데 발판을 삼겠다는 것이다.

남기천 우리종금 대표는 앞서 “메리츠증권의 결합이 성공해 증권업계에는 굉장히 좋은 샘플이 됐다”면서도 “메리츠종금이 클 때의 시장과 현재의 시장은 너무 다르기 때문에 당사가 건설·부동산 쪽에 집중적으로 투자해 수익을 내지는 않을 것”이라고 밝혔다. 이어 “메리츠에서 참고할 부분은 종금 베이스를 어떻게 활용했냐는 것”이라며 “자산관리(WM), 세일즈앤트레이딩(S&T), 파생까지 종금이 가진 장점을 충분히 활용해 투자은행(IB)과 디지털이 같이 커가는 모습을 보여줄 것”이라고 말했다.

우리종금은 금호그룹 주도로 세워진 투자금융회사인 광주투자금융에 뿌리를 두고 있다. 광주투자금융은 1995년 금호종합금융으로 전환했고 2013년 우리금융지주 계열사로 인수됐다. 현행법에는 신규 인가 조건이 없기 때문에 우리종금 이후 국내에서 종금사를 보기는 어려울 것으로 전망된다.

종금업·단기금융업 라이선스 수익성 창출 열쇠

2007년 신설돼 지금까지 자본시장 전반을 규제하고 있는 자본시장과 금융투자업에 관한 법률은 종금사 관련 법도 담았지만 신규 인가와 관련한 내용은 두지 않았다. 우리금융 관계자는 “지주사의 지원 아래 사업 경쟁력을 확보하면서 10년 내 업계 10위 초대형 IB로 성장할 것”이라며 “자기자본을 활용한 다양한 상품 개발과 고객 자금을 확보해 자본을 확대해 나갈 것”이라고 말했다.

이를 위해 우리종금과 포스증권은 총 네 가지의 인가를 받아야 한다. 우선 증권사 투자매매업과 투자중개업 인가를 받아야 한다. 투자중개업은 포스증권이 기존에 영위하던 업무지만, 대상 증권을 확대하는 등록 과정이 필요하다. 단기금융업 인가도 뒤따라야 한다. 과거 메리츠증권이 종금을 흡수합병했을 때도 종금이 소멸하면서 추가로 단기금융업 인가를 신청, 메리츠종금증권으로 재탄생했던 것을 감안하면, 단기금융업 인가는 어렵지 않게 획득할 수 있을 것으로 보인다.

자본시장법상 단기금융업 인가를 받으려는 금융사는 ▲200억원 이상의 자기자본 ▲타당하고 건전한 사업계획 ▲충분한 인력 및 전산설비, 그 밖의 물적 시설 ▲대주주의 충분한 출자능력과 건전한 재무상태 및 사회적 신용을 갖춰야 하는데 합병 증권사는 모든 요건을 충족하는 상태다.

증권업계에서는 종금업과 단기금융업 라이선스가 수익원을 새롭게 창출할 수 있는 창구 역할을 할 수 있다고 내다보고 있다. 라이선스를 확보하면 발행어음 활용이 가능해 자금조달 측면에서 큰 강점으로 꼽힌다. 발행어음은 당국에 초대형 IB인가를 받은 자기자본 4조원 이상의 증권사 및 종금업 라이선스를 가진 종금사들만 발행할 수 있다. 자기자본 1조원인 우리종금이 자기자본이 4조원이 넘는 대형 증권사들이 갖고 있는 조달 부문에서의 이점을 누릴 수 있는 셈이다. 또 금리가 상대적으로 높다는 특징 때문에 더 많은 수신자금을 끌어모을 수 있고, 이를 바탕으로 다양한 사업에 투자해 수익성을 높일 수 있다는 게 업계의 관측이다.

증권업계 한 관계자는 “종금업 라이선스를 갖고 있으면 같은 자본으로 더 많은 대출을 내줄 수 있어 자기자본이 작더라도 빠르게 성장할 수 있다”며 “또 이를 기반으로 종금업 업무인 기업대출을 통해 외연 확장까지 바라볼 수 있다”라고 말했다. 이어 “종금업의 발행어음업은 초대형 IB의 만기 1년 단기금융상품(발행어음)과 달리 예금자보호가 된다는 점에서 수신자금 조달에 굉장한 매력요소로 부여된다”면서 “이를 통해 자산관리 고객을 크게 늘릴 수 있는 장점이 된다”고 강조했다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![이런 먹방 본 적 있어? 자칭 ‘멸치남’… 이희태의 하루 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/06/01/isp20250601000089.400.0.jpg)

![집 속에 삶이 있다… 유튜버 ‘자취남’ 재밌네 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/05/07/isp20250507000059.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

“기름값 오르기 전에 '만땅' 채우자”…중동 불안에 주유 러시

세상을 올바르게,세상을 따뜻하게이데일리

팜이데일리

이데일리

뉴진스 항고 기각…어도어 "제자리로 돌아와"

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

트럼프 “이란, 무조건 항복하라”…중동 군사 개입 수순 밟나

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

호텔신라, 인건비도 재료비도 줄였는데…인천공항 임차료 폭탄에 발목

성공 투자의 동반자마켓인

마켓인

마켓인

최경은 에스티젠바이오 대표 “美서 수주 미팅 활발…ADC로 포트폴리오 확장”

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리