증권 일반

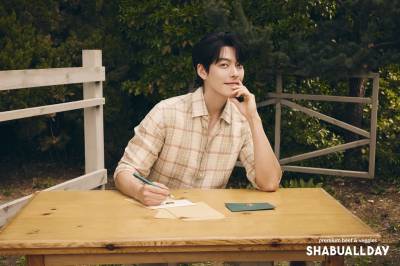

이기덕 삼성증권 CM본부장 “IPO 탑 티어 하우스 도약...빅딜 완주 목표”

- [IPO 본부장 대전]③

IPO 넘어 ‘생애주기형’ IB 서비스 제공

올해 다양한 형태의 IPO 완주 시 의미↑

기업금융(IB) 시장에서 증권사의 경쟁이 치열하다. 저마다의 강점과 전략으로 시장을 공략 중인 증권사들은 최근 들어 기업공개(IPO) 관련 조직을 확대하며 전열을 재정비하고 있다. ‘IPO 본부장 대전(大戰)’에서는 격전지로 떠오른 IB 시장의 최전선을 진두지휘하는 증권사 IPO 본부장들을 만나 전장(戰場)의 한복판을 들여다본다.

[이코노미스트 이승훈 기자] “톱 티어(Top-Tier) 하우스로 도약하려면 결국 빅딜을 해야 합니다.”

이기덕 삼상증권 캐피탈마켓(CM)본부장은 최근 [이코노미스트]와의 인터뷰를 통해 “리그테이블에 연연하지 않고 누가 봐도 ‘진짜 잘하는 기업공개(IPO)하우스’가 되고 싶은 게 목표”라며 이같이 말했다.

삼성증권은 올해 상반기 IPO 대어로 꼽히는 서울보증보험과 DN솔루션즈 등의 상장에 공동대표주관사로 참여하고 있다. 이 본부장은 “지난해 빅딜을 많이 수임했다”며 “서울보증보험은 그 전에 수임하긴 했지만 DN솔루션즈를 비롯해 메가존클라우드도 준비를 하고 있고, 시기는 아직 정해지지 않았지만 리벨리온, 비나우 등 IPO 시장에 나오면 좋게 봐주실 것 같은 회사들을 하고 있다”고 언급했다. 이어 “그런 기업들의 IPO 관련 빅딜을 올해에 이어 내년에도 차곡차곡 병행해, 삼성증권 IPO하우스가 흔히 말하는 테크 기업만 잘하는 게 아니라 ‘규모도 되고 코스피도 잘한다’는 이미지를 갖길 바란다”고 강조했다.

IB1부문 소속인 이 본부장은 지난해 연말 정기임원인사를 통해 상무로 승진하며 중책을 맡았다. 원래 회계사 출신인 이 본부장은 지난 2007년에 삼성증권에 입사했다. 삼성증권에서 18년 동안 근무하며 자금조달‧인수합병(M&A) 등 커버리지 경험 9년에 이어 IPO 업무를 9년간 수행했다. IPO 업무뿐만 아니라 커버리지에서도 장점을 발휘할 수 있는 베테랑인 셈이다.

그는 2023년부터 CM본부장을 역임했다. 보통 3팀 체제가 많은 IPO업계와 달리 삼성증권 CM본부는 4팀 체제로 운영 중이다. 이를 통해 좀 더 기민한 조직 운영이 가능하다는 설명이다.

이 본부장은 삼성증권 IPO하우스의 강점에 대해 우선 CM본부를 같이 이끌고 있는 ‘인력’에 가장 자신 있다고 했다. 그는 “한 7~8년 전 처음으로 바이오부문에 수의사‧약사 등을 뽑았고, 그 이후에도 애널리스트, 기술평가기관 출신 등 전문성 있는 인력과 함께 일하고 있다”며 “경험이나 백그라운드가 다양한 인력들이 고객들에게 필요한 서비스를 하는 데 도움이 된다”고 자신했다.

다양한 경험 갖춘 인력풀·전사적 플랫폼 강점

그는 삼성증권 IPO하우스의 또 다른 강점으로 ‘생애주기형’ 전사적 플랫폼을 꼽았다. 이 본부장은 “삼성증권은 IPO를 하게 되면 CM본부만 움직이는 게 아니라 리서치 센터·WM·리테일·세일즈 팀 등이 전사적으로 잘 지원을 해준다”며 “IPO라는 게 전사적인 플랫폼이 필요한데, 실제로 활용을 하고 있고, 도움이 많이 된다”고 말했다.

그러면서 “IPO는 하나의 수단이지 최종 목표가 아니다”라며 “커버리지 출신 본부장‧팀원들의 경험을 바탕으로 IPO를 넘어 기업은행(IB) 자문서비스 등 고객들이 자본시장 쪽에서 필요로 하는 니즈에 귀 기울여 왔고, 또 그것을 원하는 고객들의 선택을 받을 수 있었던 것 같다”고 했다.

이 본부장은 올해 기존에 잘하던 코스닥에 더해 코스피‧스팩합병‧해외기업 등의 IPO 딜 클로징을 목표로 하고 있다. 그는 “2022년 코스피에 상장한 수산인더스트리 이후로 삼성증권은 코스피 IPO 딜 클로징이 없었다”며 “3년 만에 서울보증보험을 시작으로 코스피 DB에 트랙레코드가 생기는 것이므로 올해 코스피 IPO 딜을 재개하는 것에 상당한 의미를 두고 있다”고 기대했다.

그는 이어 “케이지에이(KGA)도 삼성스팩9호와의 합병 상장을 진행 중인데, 스팩합병 상장 역시 3년 만에 다시 하는 거라 의미가 있다”며 “또 해외 기업의 IPO도 올해 딜 클로징을 목표로 하고 있는데, 테라뷰(영국기업)와 세레신(미국기업) 등이 있다”고 설명했다.

이 본부장은 삼성증권이 꼽는 유망섹터로 인공지능(AI)·로봇·반도체·뷰티 쪽의 공모주 시장을 언급했다. 그는 “딥시크가 있긴 하지만 결국은 AI 쪽으로 가는 속도가 빨라지며 시장이 커질 거라고 보는 편이라, 그런 흐름에 맞는 AI·로봇·반도체 쪽이 유망할 것”이라며 “또한 요즘 IPO 공모주 시장은 이익이 나는 회사들은 다 잘되는 것 같아 그런 면에서 K-뷰티 쪽도 주목하고 있는 분야”라고 짚었다.

아울러 그는 IPO를 진행하고 싶은 매력적인 회사에 대해 “제품이나 서비스가 어떤 시장을 대상으로 하는지 ‘잠재성’을 중요하게 본다”며 “이 회사가 성장해서 글로벌로 수출도 가능하고, 국내도 온·오프라인이 다 되고 한다면 굉장히 무궁무진한 잠재 시장을 가지고 있는 것”이라고 말했다. 이어 “반면 기술은 좋은데 내수밖에 안 하는 회사라면 상대적으로 ‘가지고 있는 제품·기술·서비스가 어디까지 확장할 수 있는지’와 같은 ‘확장성’을 중요하게 보는 것 같다”고 했다.

그러면서 “IPO 시장에서 밸류에이션(기업가치 평가)할 때 기본이 되는 것은 현재 회사의 실체력”이라며 ”순이익이나 이 회사가 속한 업종의 유사 회사들이 어디인지가 어떻게 보면 첫 단추이고, 그 이후에 매력적으로 느껴지는 성장 스토리와 잠재성 등을 얘기해 줘야 결국 투자자들이 그 회사의 주식을 사게 되는 것 같다”고 말했다.

이 본부장은 올해 IPO 시장의 흐름과 트렌드에 대해 “대내외 불확실성 등으로 올해 연초 효과 없이 시작하다 보니까 IPO 시장도 상반기보다는 하반기가 좋을 거라고 지금 보고 있다”고 말했다.

그는 “LG CNS라는 대기업 계열사를 비롯해 ▲DN솔루션즈·메가존클라우드 같은 중견기업 ▲혁신 기업 ▲서울보증보험 같은 공기업 ▲해외 기업까지 다양한 기업들이 상장되는 해”라며 “이런 다양한 형태의 기업들의 IPO가 올해 다 완주를 하면 의미 있는 한 해가 될 것으로 보인다”고 기대했다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![이런 먹방 본 적 있어? 자칭 ‘멸치남’… 이희태의 하루 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/06/01/isp20250601000089.400.0.jpg)

![집 속에 삶이 있다… 유튜버 ‘자취남’ 재밌네 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/05/07/isp20250507000059.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

이재명 대통령, 트럼프와 첫 통화…"한미동맹 중요성 재확인"(상보)

세상을 올바르게,세상을 따뜻하게일간스포츠

일간스포츠

이데일리

“전라도 XX났네”… 유튜버 잡식공룡, 지역 비하 발언 사과 [전문]

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

이재명 대통령, 트럼프와 첫 통화…"한미동맹 중요성 재확인"(상보)

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

[마켓인]새정부 출범에 불확실성 해소…대체투자 탄력 붙는다

성공 투자의 동반자마켓인

마켓인

마켓인

와이투솔루션 美 합작법인, 기업가치 3억달러 평가받는 배경

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리