건수 적지만 알짜만 챙긴 현대중공업 10년 M&A

[10대 그룹 10년 M&A 분석 ⑩] 현대중공업그룹

장기 불황에도 대규모 인수 비결은

신사업보다 조선·기계 등 외형 확장에 주력

기업의 M&A는 한국 산업의 변화를 나타내는 이정표다. 대전환의 시기였던 지난 10년 한국 경제를 이끄는 10대 그룹은 M&A를 통해 성장 동력을 발굴하고 체질개선에 나서며 숨 가쁘게 질주했다. 10대 그룹의 M&A를 보면 기업의 전략과 방향성이 보인다. 이코노미스트가 블룸버그 리그테이블 데이터를 분석해 한국 산업을 이끄는 10대그룹의 10년간 M&A를 해부했다. [편집자]

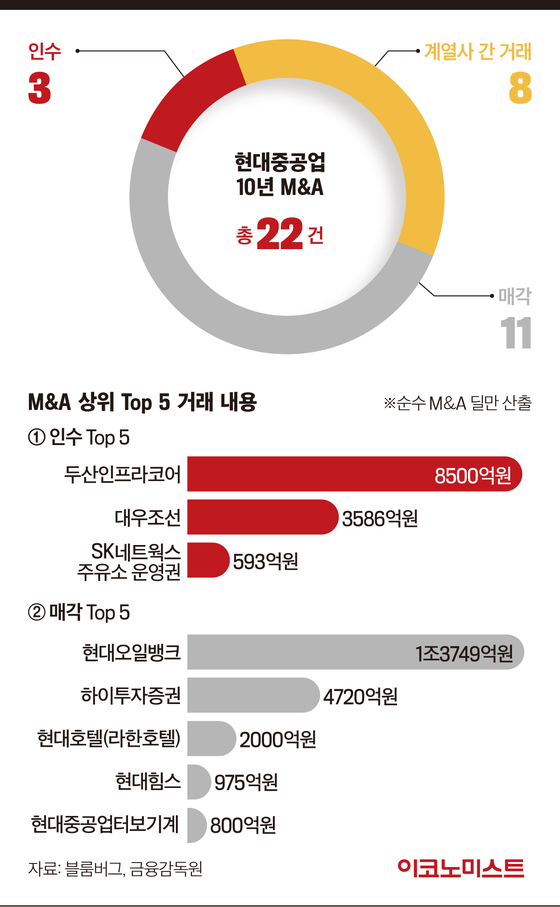

현대중공업그룹의 최근 10년간(2011~2021년 4월 15일) 인수합병에는 조선업 장기 불황의 여파가 고스란히 담겨있다. 계열사 간 합병, 부동산 인수·매각 등을 제외한 순수 인수합병 건수는 20건에도 미치지 못한다. 인수합병 건수로만 따지면, 국내 10대 그룹 중 가장 저조한 성적표란 평가다.

현대중공업그룹은 국내 10대 그룹 가운데 인수합병 건수가 가장 적지만, 최근 3년간 대규모 인수로 알짜 자산을 확보했다. 대우조선해양·두산인프라코어 등을 인수해 기존 사업인 조선·기계 등의 외연을 대폭 확대했다. 장기간 불황에 자금 확보가 쉽지 않자 산업은행과의 지분 교환 등으로 대우조선 몸값을 낮췄고, 알짜 계열사 지분 매각과 상장 전 투자유치 등으로 자금을 확보하는 묘수를 뒀다.

[이코노미스트]가 블룸버그와 공동으로 국내 10대 그룹의 10년 치(2011~2021년 4월 15일) 인수합병 현황을 분석한 결과, 현대중공업은 인수합병, 지분 투자 등 총 54건의 거래를 완료했다. 이들 거래 가운데 가장 비중이 높은 거래 유형은 인수합병(26건)으로 10년 전체 거래의 48%를 차지했다. 다음으로는 지분 투자 16건, 조인트벤처 12건 등으로 조사됐다.

세계 1위 조선사의 ‘묵직한 인수’

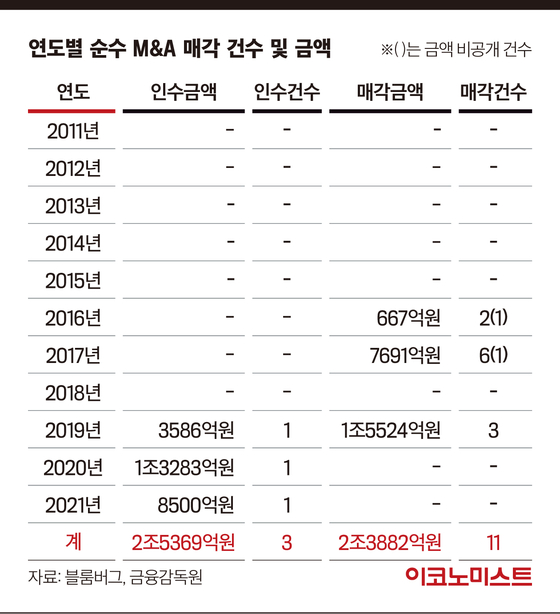

현대중공업그룹의 최근 10년간 순수 인수합병은 인수 3건, 매각 11건 등 총 14건이다. 인수 3건은 2019년부터 2021년에 각각 1건씩으로, 최근 3년 새 이뤄졌다. 이 3건의 인수 규모만 2조원이 넘는다. 매각의 경우 1조원 수준의 대규모 매각이 2017년과 2019년에 집중됐다. 두 해의 매각 규모 역시 2조원 이상이다. 소수의 굵직한 인수합병을 통해 그룹의 성장과 방향성 등을 결정한 것이다. 대규모 수주로 수년간의 일감을 확보하는 조선회사의 특성이 반영된 결과물로 해석된다.

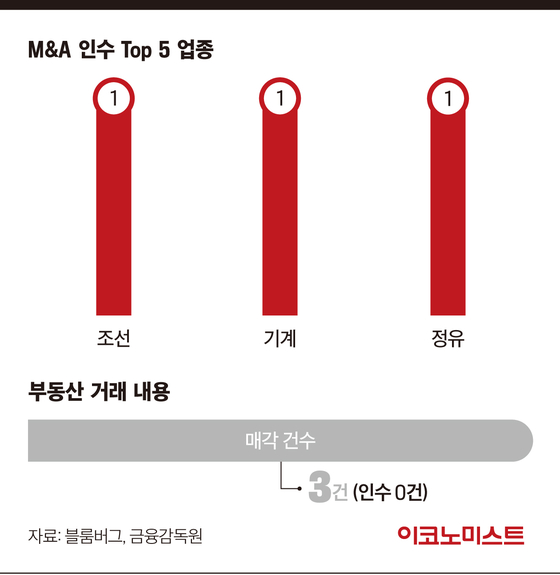

현대중공업그룹의 인수합병은 다른 10대 그룹과 비교하면 대규모의 단순 거래로 보이지만, 인수 건들의 세부 내용을 따져보면 치밀한 전략을 엿볼 수 있다. 인수 기업들의 규모나 업종 등이 현대중공업그룹의 전 세계 시장 지위 확대와 밀접한 연관이 있기 때문이다. 대우조선 인수로 확고부동한 세계 1위 조선회사로 발돋움했으며, 두산인프라코어 인수로 전 세계 건설기계 시장에서 5위권 수준의 회사로 도약한 것이다. SK네트웍스 주유소 300개 이상의 운영권을 사들여, 주유소 개수 기준 국내 2위로 올라선 것도 마찬가지다.

현대중공업그룹은 조선업 장기 불황을 버티는 가운데 인수 자금 등을 확보하기 위해 금융‧호텔 등 비(非)핵심 자산 매각뿐만 아니라 알짜 계열사 현대오일뱅크 지분 일부도 팔았다. 현대중공업그룹은 지난 2019년 말 사우디아라비아 국영석유기업(아람코)에 현대오일뱅크 지분 17%를 1조3749억원에 넘겼고, 지난 2월엔 미국 사모펀드(콜버그크래비스로버츠)에 현대글로벌서비스 지분 38%를 6460억원에 매각했다. 지난 2017년 11월 하이투자증권(4720억원) 매각, 같은 해 7월 현대호텔(현 라한호텔‧2000억원) 매각 등 일찌감치 비핵심 자산을 처분했다.

현대중공업그룹이 이들 매각으로 조 단위 자금을 확보하긴 했지만, 극심한 일감 부족 탓에 대규모 인수를 진행할 여력은 충분치 않았다. 이 때 현대중공업그룹은 산업은행과 머리를 맞대 대우조선을 인수할 묘수를 내놨다. 그룹의 조선 부문 중간 지주사인 한국조선해양을 설립해 이 지주사 지분과 대우조선 지분을 맞교환하는 방식으로 인수 금액을 대폭 낮춘 것이다. 블룸버그에 따르면 현대중공업그룹이 대우조선 인수에 투입한 금액은 3586억원에 불과하다. 이 돈으로 시가총액 3조원 이상의 회사를 사들인 것이다.

SK네트웍스의 주유소 인수도 마찬가지다. 300개 이상의 주유소 부동산은 코람코자산신탁 등이 인수하고, 주유소 관련 자산‧인력 등의 운영권만 사들였다. 이 인수합병 금액은 1조3283억원에 달하지만, 현대오일뱅크가 지불한 금액은 계약금을 포함해 668억원에 불과하다. 거래 종결 후 계약금을 돌려받았기 때문에 실제 지급한 액수는 593억원으로 줄어든다.

쪼개고 합치고…계열사 합병만 31%

현대중공업그룹의 전체 인수합병 가운데 계열사끼리 합병한 비율은 31%로 집계됐다. 이 외에도 현대중공업그룹은 지난 2017년 현대중공업, 현대로보틱스, 현대일렉트릭앤에너지시스템, 현대건설기계 등 4개 회사로 분할했고, 이듬해인 2018년에 그룹 지주사인 현대중공업지주를 출범시켰다. 분사와 계열사 간 합병 등의 구조조정으로 조직 효율화를 꾀했고, 지주사 출범 등으로 승계 작업에 속도를 냈다. 그룹 최대주주인 정몽준 아산재단 이사장의 현대중공업지주 지분율은 26.60%이며, 그의 장남인 정기선 현대중공업지주 부사장의 지분율은 5.26%다.

주력 사업의 외연 확장 등을 꾀한 현대중공업그룹의 미래 투자에도 관심이 쏠린다. 현대중공업그룹이 지난 3월 수소 생산‧운송‧저장 등을 아우르는 신(新)사업 구상을 밝힌 만큼, 수소 분야의 대규모 인수 가능성도 제기된다. 자금 사정은 넉넉하지 못한 편이다. 지난해 말 기준 현금 보유액(현금 및 현금성자산+단기금융상품)은 2조6881억원에 불과하다. 다만 연내 현대중공업 상장 등으로 조 단위 자금 확보가 가능할 것으로 예상돼 인수합병을 위한 실탄 마련은 충분할 것으로 보인다.

이창훈 기자 lee.changhun@joongang.co.kr

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

많이 본 뉴스

1너도나도 ‘돈봉투’...팀 쿡 애플 CEO, 트럼프 취임식에 거액 기부

2실적 악화 프롭테크, 새 먹거리로 돌파구 마련

3 전남 가거도 20여명 승선 낚싯배 침수...구조 中

4대통령 경호처, 경찰 출석 불응

5M&A 드라이브 건 이정애 LG생건 사장, 실적 개선 속도 낼까

6제주항공 참사 7일째, 현장 수색은 마무리 수순

7법원, ‘CJ대한통운 점거농성’ 택배노조에 ‘2.6억’ 배상 판결

8‘국가애도기간’ 마지막날...崔대행 “광주·전남 합동분향소 운영 연장”

9“세상에 이런 일이” 우연이 빚어낸 명품 술의 탄생