은행

“SVB 파산 남일 아냐”…국내은행도 예금이탈·유가증권 확대

- 국내 은행, SVB처럼 저원가성 예금 사라지고 정기예금 증가

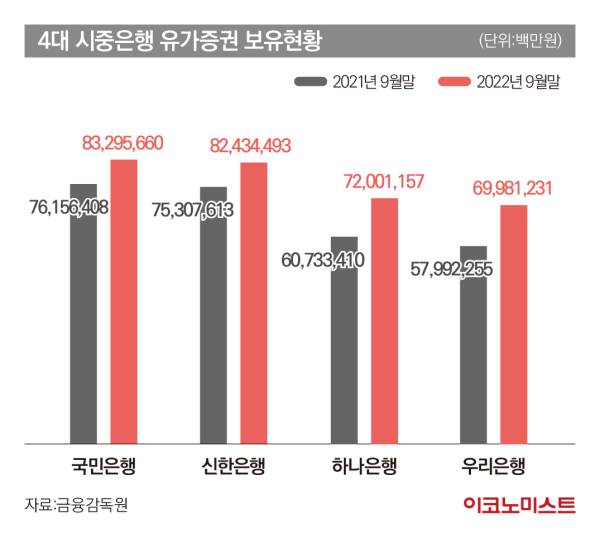

4대 시중은행 보유 유가증권…지난해 3분기 ‘300조원’ 돌파

“예금자보호한도 높여 시장 불안 낮춰야”

은행권 수시입출식 예금 1월에만 ‘25.8조원’ 사라져

16일 금융권에 따르면 국내 은행들은 SVB 파산 원인을 점검하는 등 이번 사태 여파가 국내에서도 발생하지 않을 지 분석하고 있는 것으로 알려졌다. SVB가 자금난을 겪고 있는 기업 고객들의 급격한 예금 인출로 뱅크런을 맞은 것처럼, 국내 은행도 비슷한 위험에 노출되어 있기 때문이다.

국내 은행에서는 지난해부터 금리가 높아지면서 이자가 거의 없는 수시입출식 예금이 빠르게 줄고 있다. 한국은행이 발표한 ‘2023년 1월 통화 및 유동성’에 따르면 금리가 거의 없는 수시입출식저축성예금은 1월에만 25조8000억원 감소하며 역대 최대 규모로 줄었다. 전달에도 17조3000억원 축소됐는데 1월 들어 감소폭이 확대됐다. 반면 금리가 높은 정기예적금은 전월 대비 18조9000억원 증가했다.

지난해에도 은행권 수시입출식예금 잔액은 총 44조2000억원 감소했고, 정기예금은 56조2000억원 확대됐다. 이에 국내 은행들이 고객에게 지급해야 하는 이자 비용은 갈수록 증가하고 있다.

이런 현상은 SVB에서도 나타났다. SVB 파산 과정을 보면 ▲기업 고객의 경영 악화 ▲SVB 저원가성예금 감소 ▲자금이탈 방지 위한 이자지급 확대 ▲비용 충당 위한 채권 손실 매각 ▲수익성 지표 하락 ▲고객 이탈 심화 및 뱅크런 발생 등이 이어졌다.

특히 SVB가 국채 매각에서 손실이 발생했다는 공시를 낸 직후 뱅크런이 발생했는데, 고객들이 모바일 앱 등 비대면 금융 거래를 통해 예금을 빠른 시간 안에 대거 빼내 SVB의 대응이 어려웠던 것으로 나타났다.

한 금융권 관계자는 “SVB라는 중위권 은행조차도 가파른 금리 상승기에 위험을 적절하게 대처하지 못했다”며 “이는 국내 은행들도 비용과 자산 관리에서 실패할 수 있다는 점을 보여준다”고 설명했다.

4대 시중은행 유가증권 규모, 사상 첫 300조원 돌파

각 은행별로 보유한 유가증권 규모는 KB국민은행 83조2956억원, 신한은행 82조4345억원, 하나은행 72조11억원, 우리은행 69조9812억원 등을 기록했다. 4대 시중은행이 보유한 유가증권 중에는 사채가 140조8535억원으로 가장 많았고, 다음으로 국채가 78조6850억원으로 많았다.

다만 4대 시중은행들은 유가증권 총액이 전체 자산의 16.2%에 불과해 총자산의 절반 이상을 유가증권으로 가지고 있던 SVB와 차이가 난다고 파악하고 있다. 아울러 은행권은 평균 유동성 비율이 100%에 달해 뱅크런이 발생해도 SVB처럼 바로 은행이 폐쇄되는 상황은 아니라고 보고 있다. 금감원에 따르면 지난해 9월 말 기준으로 4대 시중은행의 평균 유동성커버리지비율(LCR)은 96.45%로 집계됐다.

다만 SVB가 지속적인 요구불예금 감소를 겪어오는 중에 유가증권 평가손실 공시 후 갑작스런 뱅크런을 맞아 결국 파산한 만큼 국내 은행들도 비슷한 상황이 발생하면 대처하기 힘들 것이라는 의견도 나온다. 이런 이유로 금융당국은 최근 SVB사태의 여파를 파악하고 국내 은행이 자본 및 대손충당금을 추가 확대하고, LCR 비율을 높이는 등의 조치가 필요하다고 보고 있다.

아울러 은행들은 미국과 같이 전액 예금자보호 조치나 5000만원까지 되어 있는 예금자보호 금액을 상향 조절해 국내 예금자의 불안을 줄여야 한다는 주장을 내놓고 있다.

한 시중은행 관계자는 “SVB처럼 전체 예금의 20%가 한꺼번에 빠져나가면 버틸 수 있는 은행은 없다”며 “미국처럼 한국도 예금자보호 한도를 높여 불안감만으로 자금 유출이 발생하는 일을 방지해야 할 것”이라고 말했다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![갓 잡은 갈치를 입속에... 현대판 ‘나는 자연인이다’ 준아 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/11/21/isp20251121000010.400.0.jpg)

![딱 1분… 숏폼 드라마계 다크호스 ‘야자캠프’를 아시나요 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/11/09/isp20251109000035.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

李대통령, 부처별 업무보고서 “무슨 폭탄 떨어질까 생각하지 말라”

세상을 올바르게,세상을 따뜻하게팜이데일리

이데일리

일간스포츠

[단독] 박나래, 결국 입 열었다 "절차에 맡긴다"

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

LG 구광모의 특명…"CEO가 AI 전환 액셀 밟아라"[only 이데일리]

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

국민연금 외환시장 역할론 시험대...새 이사장 첫 회의서 환율대응 논의[마켓인]

성공 투자의 동반자마켓인

마켓인

마켓인

심운섭 그래피 대표 “글로벌서 러브콜 쇄도…내년 수익개선 본격화”

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리