증권 일반

100만대 팔린 ‘김희선 미용기기’ 에이피알, 조 단위 몸값 기대

- 연내 상장 목표…이르면 10월 상장예심 청구

프리 IPO서 7000억원 인정받아

코스피‧코스닥 모두 가능성 열려 있어

25일 금융투자업계에 따르면 에이피알은 올해 하반기를 목표로 상장을 준비하고 있다. 이르면 오는 10월 중 한국거래소에 상장예비심사를 청구할 것으로 보인다.

에이피알은 뷰티테크 기업이다. ‘메디큐브(MEDICUBE)’, 스트릿 패션 브랜드인

‘널디(NERDY)’ 등을 보유하고 있다. 유재석과 김희선 등 스타 마케팅에 적극적으로 나서면서 인지도를 높였다.

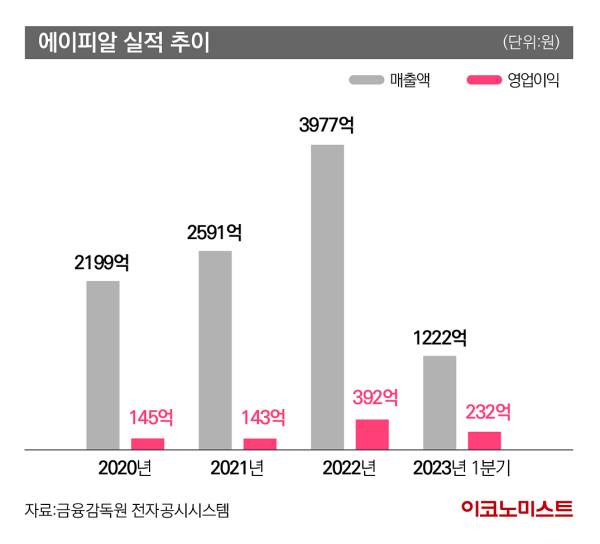

에이피알은 올해 1분기 연결기준 매출액 1222억원, 영업이익 232억원을 기록했다. 매출액은 지난해 같은 기간보다 60% 증가했고 영업이익은 흑자전환했다. 뷰티 부문 매출이 992억원으로 기여도가 컸다.

특히 김희선 미용기기로 불리는 메디큐브 에이지알(AGE-R) 뷰티 디바이스는 지난 1·4분기에만 25만대 이상 팔렸다. 이 기기는 출시 26개월 간 국내외 누적 판매 100만대를 판매하면서 주요 매출처로 자리잡았다. 해외 판매 비중도 늘었다. 에이지알 해외 판매 비중은 30% 정도로, 일본 비중이 가장 높다.

탄탄한 실적이 조 단위 몸값을 기대하고 있는 이유다. 에이피알 상장 도전이 벌써 두 번째인 만큼 올해 1분기 호실적을 반영해 몸값을 더욱 올릴 것으로 보인다. 에이피알은 지난 2020년 미래에셋증권을 주관사로 선정하고 코스닥 상장에 도전했지만 자진 철회했다. 당시 거래소에서 지배 구조를 보완할 것을 요구했다.

현재 에이피알은 주관사를 교체하고 김앤장과 IPO 관련 법률 자문 계약을 체결하는 등 상장 준비에 분주한 상태다. 지난해 11월 신한투자증권이 대표 주관사를 맡고 하나증권이 공동 주관을 맡았다. 하나증권이 조 단위 IPO를 주관한 것은 에이피알이 처음이다. 대부분 1000억원 내외의 중소형 딜에 집중해 왔다. 이번 딜은 하나증권이 여태 맡았던 것 중에 가장 큰 딜인 만큼 하나증권에게도 트렉 레코드를 쌓을 수 있는 기회가 될 수 있다.

에이피알이 조 단위가 넘는 기업가치를 평가받을 것이란 기대감이 커지고 있다. 올 3월 프리 IPO(상장 전 지분 투자)에서 이미 인정받은 금액이 7000억원인데다 이후로도 호실적을 내고 있어서다. NH-수인베스트먼트혁신성장M&A투자조합, SJ파트너스, IBK기업은행 등이 투자에 참여했다.

에이피알 관계자는 “2020년 당시에는 코스닥 상장만 염두해 뒀었지만 지금은 코스피와 코스닥 가능성을 전부 열어 둔 상태”라면서 “올 3월 프리 IPO에서 7000억원을 인정받았는데 이후 4분기와 올 1분기 호실적을 내면서 더 높은 기업가치를 기대하고 있다”고 설명했다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![‘채널주인부재중’으로 본 크리에이터 생존 전략 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/07/27/isp20250727000081.400.0.jpg)

![마지막에 한방이 있다 ‘흑백리뷰’ [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/07/06/isp20250706000027.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

온코닉테라퓨틱스, ‘자큐보’ 물질특허 2040년까지 연장승인

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

이데일리

이데일리

박시후 가정파탄 의혹…문자 속 女 해명글?

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

[단독]전광훈 '자금줄' 의혹 선교카드…농협銀 "문제없다" 결론

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

[마켓인]애경산업 이달 본입찰…‘큰손’ 태광산업에 쏠리는 눈

성공 투자의 동반자마켓인

마켓인

마켓인

대규모 기술수출에도 주가 원점 바이오벤처들…왜?

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리