가상화폐

업계 2위 빗썸마저 ‘적자’…구설수 시달리는 코인거래소

- [코인 겨울, 생존 기로 선 거래소] ①

업비트·빗썸, 지난해 순익 92% ↓

‘뒷돈 상장’ 검찰 조사 난항…바이낸스, 고팍스 인수도 요원

암호화폐 업계에 따르면 국내 암호화폐 거래소 시장점유율 2위인 빗썸 운영사 빗썸코리아의 올해 2분기 영업손실은 34억원으로 지난해 2분기 영업이익 384억원에서 적자 전환했다. 같은 기간 매출은 800억원에서 320억원으로 60% 감소했다.

당기순손실은 86억원을 기록했으나, 1년 전 433억원 순손실보다는 폭이 줄었다. 적자폭 감소와 관련해 빗썸 관계자는 “올해 2분기는 전년 동기 대비 암호화폐 가치가 상승해 가상자산평가이익이 발생했기 때문”이라고 설명했다.

업계 1위사인 업비트의 경우 적자는 면했지만 실적이 크게 쪼그라들었다. 업비트의 운영사 두나무는 올해 1분기 매출 3048억원, 영업이익은 2119억원, 순이익은 3263억원을 기록했다. 전년 동기 대비 매출은 28.6%, 영업이익은 26.3% 줄었다. 순이익이 전년 대비 54.9% 증가한 것은 빗썸과 마찬가지로 보유 암호화폐 가치가 상승했기 때문으로 풀이된다. 암호화폐 거래에 따른 영업지표는 하락세인 셈이다.

지난해 업비트·빗썸의 순이익은 각각 1380억원, 954억원으로 총 2334억원을 기록해 전년보다 91.86%나 급감했다.

코인원은 올 상반기 매출 112억원, 순손실 8억8000만원을 기록했다. 매출은 지난해 상반기 224억원에 비해 반토막났으며, 순이익도 적자 전환했다.

분기 실적을 공시하지 않는 코빗과 고팍스(운영사 스트리미)도 이들 업체들과 마찬가지로 실적이 악화된 것으로 추정된다. 지난해에도 코빗은 영업손실 358억원, 순손실 502억원을 기록했다. 스트리미도 지난해 영업손실과 순손실이 각각 765억원, 906억원으로 나타났다.

“코인이 주식보다 잘 나갔는데”…지난해 악재 줄지어

이 같은 암호화폐 거래소들의 우울한 성적표는 불과 2년 전만 해도 상상하기 어려웠다. 당시 암호화폐 시장은 최고 황금기를 누렸기 때문이다.

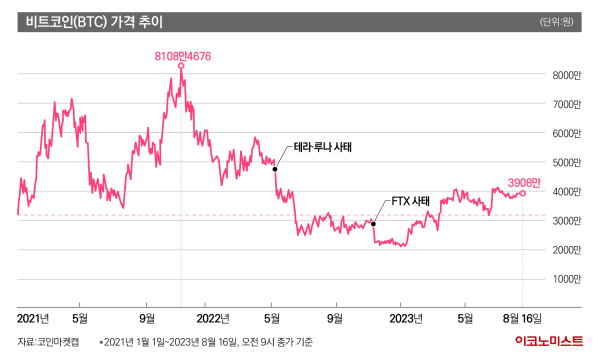

2021년 1월 초 3500만원대에서 가격을 형성하던 비트코인은 같은 해 11월 초 8100만원대까지 오르며 130% 넘게 폭등했다. 블록체인 개념조차 모르던 이들이 너도나도 암호화폐 투자에 뛰어들었고 심지어 빚을 내서 투자하는 ‘빚투’ 현상까지 나타났다.

이런 투자 열풍에 국내 암호화폐 거래소들은 대형 증권사 못지 않은 실적을 올렸다. 2021년 업비트와 빗썸의 순이익은 각각 2조2177억원, 6484억원으로 총 2조8661억원에 달했다. 이는 당시 증권사들 중 가장 높은 순이익을 낸 한국투자증권(1조4473억원)과 미래에셋증권(1조1871억원)의 실적을 합친 액수(2조6344억원)보다도 높은 수치다.

이어 11월에는 샘 뱅크먼-프리드가 창업한 FTX가 파산했다. 당시 글로벌 3위권 암호화폐 거래소였던 FTX는 모든 고객의 자산 인출을 돌연 중단시켜 논란이 일었다. 여기에 장부 조작 거래 의혹까지 일었다. FTX 사태와 테라·루나 가격 폭락은 코인시장 불신이 커진 결정적 계기가 됐다. 그 여파는 지금까지 이어져 시장 회복을 더디게 만들고 있다는 것이 업계 관계자들의 평가다.

가뜩이나 어려운데 ‘뒷돈 상장’ 몸살

올해 들어 비트코인 등 암호화폐 시세가 전반적으로 회복세에 접어들긴 했지만, 시장을 찾는 투자자들의 발길은 좀처럼 돌아오지 않고 있다. 테라·루나 사태 전까지 전체 암호화폐 시장 24시간 거래량은 100조원이 넘었지만, 이후에는 대부분 100조원을 밑돌았다. 지난 15일 24시간 거래량도 약 35조원에 불과했다. 거래소를 찾는 고객 자체가 줄어든 셈이다.

더 큰 문제는 올해 일부 거래소가 각종 구설수에 오르며 난항을 겪고 있다는 점이다. 빗썸과 코인원은 ‘뒷돈 상장’ 논란에 시달리고 있으며, 고팍스는 바이낸스의 인수 절차 지연으로 진땀을 빼고 있다.

바이낸스의 고팍스 인수도 마무리되지 못했다. 연초부터 바이낸스는 미국 증권거래위원회(SEC)와 미등록 증권 판매 관련 소송을 벌여와 고팍스 인수에 여력이 줄어든 것으로 풀이된다. 또한 인수 소식이 나온 지난 2월 이후 고팍스는 대표가 이달 초까지 세 번 바뀌었다. 대표이사가 교체되면 금융정보분석원(FIU)에 가상자산사업자(VASP) 변경신고서를 제출해야 하므로 인수 승인 심사는 더욱 연기될 가능성이 높아졌다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![집 속에 삶이 있다… 유튜버 ‘자취남’ 재밌네 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/05/07/isp20250507000059.400.0.jpg)

![약 5분 만에 인생꿀팁 알려드립니다 ‘비치키’ [김지혜의 ★ 튜브]](https://image.isplus.com/data/isp/image/2025/04/27/isp20250427000053.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

"룸살롱 안 가본 남자 없다" 함익병 논란...이준석 "개인의 경험"

세상을 올바르게,세상을 따뜻하게이데일리

일간스포츠

팜이데일리

故 오요안나 가해자 지목 기캐, 끝내 결말은…

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

“바람 불면 날릴 정도” 삼성, 업계 최고 수준 OLED 내놨다

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

[마켓인]롯데카드부터 애경산업까지…내달 M&A 큰장 선다

성공 투자의 동반자마켓인

마켓인

마켓인

파미셀, 줄기세포 치료제 업체에서 AI 첨단산업소재 업체로

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리