증권 일반

'김희선 뷰티기기'로 몸값 높인 에이피알, 코스닥 아닌 코스피 가나

- 상반기 역대 최고 실적 경신…최근 커진 몸집 탓 코스피 무게

2020년 상장 철회 후 급성장…지배구조 등 거래소 요구 사항 보완

[이코노미스트 마켓in 이승훈 기자] 뷰티업계 대어급 기업공개(IPO) 기업으로 꼽히는 에이피알이 코스닥이 아닌 코스피 상장으로 가닥을 잡은 것으로 전해진다. 에이피알이 올 상반기 창사 이래 역대 최대 실적을 경신하는 등 몸집이 커진 자신감으로 풀이된다.

7일 투자은행(IB)업계에 따르면 에이피알은 오는 9~10월 한국거래소에 상장 예비심사를 신청할 계획이다. 청구일자가 확정된 이후 내년 1월 상장 절차의 완료를 목표로 삼고 있다.

당초 에이피알은 코스닥 상장을 추진하려 했으나 한국거래소에서 코스피 상장을 제안한 것으로 알려졌다. 에이피알 역시 회사의 성장세와 증시 입성 후 주가 흐름의 안정성 등을 고려해 코스피 상장을 도전하는 방향으로 무게가 실리고 있는 것으로 알려졌다. 상장주관사는 신한투자증권이다. 앞서 미래에셋증권이 주관 업무를 맡았으나 상장 파트너를 교체했다.

업계에서는 에이피알이 만약 코스피로 직행한다면 이례적인 케이스라는 반응이다. 스타트업계 관계자는 “보통 스타트업 같은 회사들은 애초에 코스닥을 생각하고 준비하고 들어가는 경우가 많고, 대기업 계열이나 좀 사이즈가 크면 유가증권시장으로 생각하고 준비하는 경우가 많다”며 “에이피알의 경우 3년 전에 코스닥으로 준비를 했었지만 한 번 상장시도가 어그러졌고, 그 사이에 회사가 굉장히 커지면서 기회가 더 넓어진 것 같다”고 언급했다.

현재 에이피알은 더마 코스메틱 전문 브랜드 ‘메디큐브’, 스트리트 패션 브랜드 ‘널디’, 향수·리빙 전문 브랜드 ‘포맨트’, 다이어트 및 건강기능 식품 전문 브랜드 ‘글램디 바이오’, 소비자 트렌드를 반영한 포토부스 브랜드 ‘포토그레이’까지 총 6개의 브랜드를 전개 하고 있다.

여러 사업 포트폴리오 가운데 에이피알을 유니콘 기업(기업가치 1조원 이상의 비상장 스타트업)으로 우뚝 성장케 한 결정적 브랜드는 바로 메디큐브의 뷰티 디바이스 ‘에이지알’(AGE-R) 이다. 에이피알은 신종 코로나바이러스 감염증(코로나19) 확산 이후 ‘홈 뷰티’ 트렌드가 확산하면서 ‘뷰티 디바이스’가 성공을 거두며 급성장하게 됐다.

에이피알은 올해 초 7000억원의 기업 가치를 인정받고 80억원 규모의 상장 전 지분투자(프리IPO)를 유치한 데 이어 지난 6월에는 CJ온스타일에서 10억원 규모의 유상증자를 받았다. 이 때 ‘1조원’의 기업 가치를 인정받으며 IPO 준비에도 더 힘을 싣게 됐다.

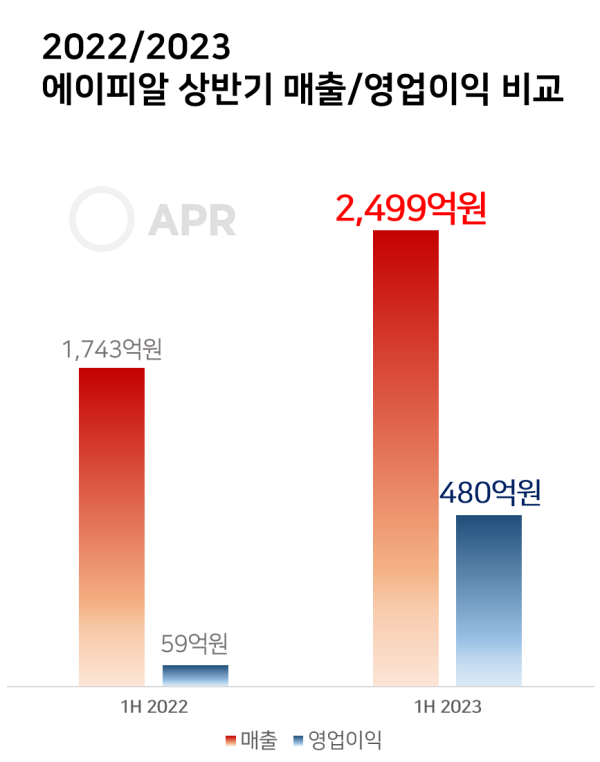

최근 발표한 실적은 놀라운 성장세를 실감케 했다. 에이피알은 연결재무제표 기준 올해 상반기 매출액 2499억원, 영업이익 480억원을 기록했다. 전년 동기 대비 각각 43.4%, 영업이익은 711.9% 증가한 수치로 역대 최대 기록이다.

상반기 실적을 견인한 사업부문은 매출액 2018억원을 기록하며 전년 동기 대비 56.7% 성장한 뷰티였다. 특히 에이지알 뷰티 디바이스 부문의 성장세가 돋보였다. 지난해 1년 간 60만대의 뷰티 디바이스를 판매했던 에이피알은 부스터힐러의 높은 인기 덕에 상반기 만에 국내외 50만대 판매를 돌파하는 기염을 토했다. 눈가·국소부위 케어 제품 ‘아이샷’과 바디 케어 제품 ‘바디샷’을 각각 3월과 5월에 출시하며 판매량을 높였다.

해외 실적도 상승세다. 뷰티 디바이스 해외 판매 실적은 전년 동기 대비 약 100% 상승했다. 기존 자사몰에 더해 아마존을 통한 적극적 온라인 판매 정책과 현지 뷰티 인플루언서를 통한 마케팅 전략이 성공적으로 이어졌다. 가장 인기가 높았던 부스터힐러의 경우 미국이 일본을 제치고 해외 판매 1위를 기록했다.

당초 에이피알은 지난 2020년에 상장을 준비한 적이 있다. 2020년 6월 미래에셋대우를 주관사로 선정, 같은 해 9월 한국거래소에 예비 심사 청구를 제출했다. 하지만 11월 철회 신청서를 제출하며 상장을 포기했다. 거래소 측이 지배 구조를 보완하라고 지적한 때문이다. 당시 김병훈 에이피알 대표의 지분은 37%, 에이피알 산하의 에이피알에퀴티홀딩스의 지분은 18%였는데 양분된 지분을 합치라는 것이 거래소의 요구였다.

에이피알 측은 거래소의 요구 사항을 보완하고 기업 가치를 끌어올리겠다고 약속했다. 이후 에이피알은 넥스트스테이지(구 에이피알에쿼티홀딩스)를 김 대표 소유로 전환, 올해 6월말 기준 에이피알에 대한 김 대표의 지분은 35.1%이고, 넥스트스테이지 지분은 없는 상태다. 또한 회사는 무섭게 성장하며 기업 가치를 높였고 상장을 위한 만반준비를 갖추고 있다.

다만 에이피알 관계자는 “코스닥에 이어 코스피 상장도 검토하고 있는 것은 맞지만 아직 공식적으로 확정된 사안은 아니다”고 말했다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![갓 잡은 갈치를 입속에... 현대판 ‘나는 자연인이다’ 준아 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/11/21/isp20251121000010.400.0.jpg)

![딱 1분… 숏폼 드라마계 다크호스 ‘야자캠프’를 아시나요 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/11/09/isp20251109000035.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

'백약이 무효'…환율, 8개월 만에 장중 1480원 돌파

세상을 올바르게,세상을 따뜻하게팜이데일리

이데일리

팜이데일리

'할담비' 지병수 씨, 뒤늦게 알려진 비보

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

‘美 경제 대통령’ 누가되나…월러 연준 이사도 트럼프 면접

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

[마켓인]‘美 백기사’ 확보한 고려아연…법적 공방 쟁점은

성공 투자의 동반자마켓인

마켓인

마켓인

세계 최초 기술 보유한 한국, 3D 바이오프린팅에 왜 강할까

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리