- [내우외환 카드사] ②

카드 결제 중 모바일기기 비중 첫 과반…카드사 입지 축소

올해 애플페이 확대로 휴대폰 제조사 점유율 카드사 상회 예상

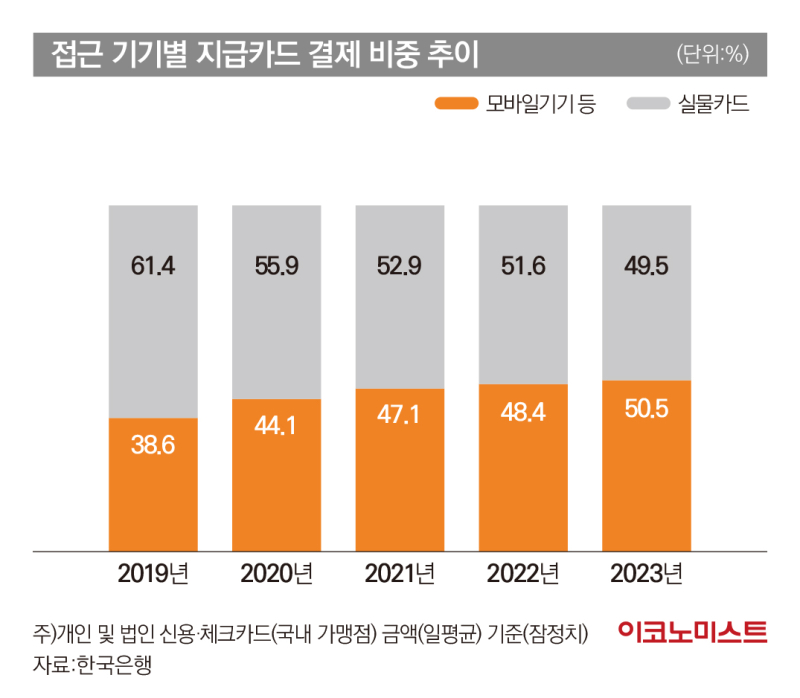

한국은행이 발표한 ‘2023년 국내 지급결제동향’에 따르면 지난해 전체 지급카드 결제 가운데 모바일기기 등을 이용한 결제 비중은 50.5%로 나타났다. 2019년만 해도 38.6%에 불과하던 모바일기기 결제 비중이 매년 증가하더니 역대 처음으로 실물카드 결제 비중(49.5%)을 넘어서 버렸다.

카드사 간편결제 점유율, 휴대폰 제조사와 공동 2위?

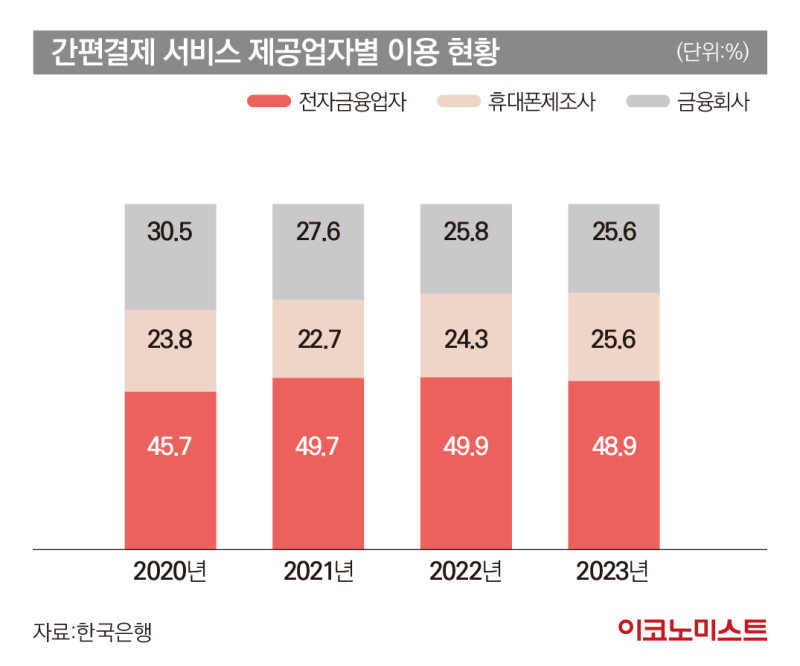

간편결제 영역에서도 카드사들의 입지는 좁아지고 있다. 한은이 발표한 ‘2023년 전자지급서비스 이용현황’에 따르면 지난해 간편결제 서비스 이용 금액은 일평균 8755억원으로 전년 대비 15% 증가했다. 지난 2020년 간편결제 이용 금액이 일평균 4491억원이었던 데 비하면 3년 만에 2배 가까이 시장이 성장했다.

문제는 카드사를 비롯한 전통 금융사가 제공하는 간편결제 서비스의 이용 비중이 매년 줄어들고 있다는 점이다. 이용 금액 기준으로 핀테크 기업, 즉 전자금융업자가 간편결제 시장에서 차지하는 비중은 48.9%로 금융회사가 차지하는 25.6%의 약 2배 수준이다. 앞서 2020년 1.5배(전자금융업자 45.7%, 금융회사 30.5%) 차이 나던 것과 비교하면 간극이 더 커졌다.

실제 전자금융업자들의 성장세는 매섭다. 금융감독원이 김한규 더불어민주당 의원실에 제출한 자료에 따르면 지난해 소비자들이 빅테크 3사인 네이버페이·카카오페이·토스(네카토)를 통해 이용한 간편결제 규모는 75조5174억원으로 나타났다. 코로나19 이전인 2019년 9조7104억원 수준이과 비교하면 4년 새 677.7%나 급증한 수치다.

업계에선 이 같은 추세라면 올해에는 휴대폰 제조사가 금융사를 추월할 가능성을 크게 점치고 있다. 한 간편결제 업계 관계자는 “올해 애플페이가 현대카드뿐 아니라 다른 대형 카드사들에서도 시작된다면 그 영향력은 무시하지 못할 것”이라며 “올해는 간편결제 시장에서 휴대폰 제조사 점유율이 카드사를 쉬이 앞지를 것으로 보인다”고 말했다.

편의성 떨어지는 카드사 페이…업계는 수수료 ‘아우성’

카드사들이 이처럼 고전을 면치 못하는 이유는 무엇일까. 우선 카드사 자체 간편결제 서비스가 편리하지 못하다는 점이 가장 크다. 현재 핀테크나 휴대폰 제조사들의 간편결제는 국내 가맹점 대부분에서 호환이 되고 빠른 시간에 결제가 처리되지만, 카드사의 서비스는 그렇지 못한 실정이다.

이에 카드사들은 자신들의 연합 간편결제 시스템인 ‘오픈페이’를 2022년 말 선보였지만, 일부 카드사만 참여한 상태라 한계가 있다. 또한 출시된 지 1년도 넘었으나 여전히 온라인 결제가 불가능하다는 것도 단점이다.

카드업계에서는 ‘카드수수료 적격비용 재산정제도’라는 일종의 수수료율 규제도 사업의 어려움으로 꼽는다. 카드사는 여신전문금융법에 따라 가맹점 규모별로 정해진 수수료율을 적용받지만, 핀테크는 전자금융업법에 해당돼 자율적으로 수수료율을 정할 수 있다.

한 카드사 관계자는 “엄연히 핀테크들이 카드사나 은행 등 금융사의 기능을 일부 대체한 지 오래다”라며 “2년 전 금융당국도 동일한 기능을 제공하고 있다면 동일한 규제를 받아야 한다는 원칙을 언급했지만 현실은 달라진 게 없다”고 토로했다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![마지막에 한방이 있다 ‘흑백리뷰’ [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/07/06/isp20250706000027.400.0.jpg)

![장사+먹방+힐링..‘청춘만물트럭’은 낭만을 싣는다 [김지혜의 별튜브]](https://image.isplus.com/data/isp/image/2025/06/22/isp20250622000054.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

이재용 삼성 회장, 10년 사법 족쇄 모두 풀렸다

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

'소시 태연 아냐' 김태연 측 "강한 유감" 왜?

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

제헌절 휴일 지정되나…李대통령 검토 지시

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

"실체는 그게 아닌데"…모회사 뒷배 반영, 투자판단 흐린다

성공 투자의 동반자마켓인

마켓인

마켓인

‘구글 픽’ 멧세라, 디앤디파마텍 통해 경구용 비만약 강자로 도약할까

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리