증권 일반

‘대어 몰이’ KB증권, 케이뱅크 업고 IPO 주관 1위 굳힐까

- [상반기 IPO 지각변동]①

KB증권, HD현대마린솔루션 등 빅딜로 주관 실적 ‘쾌거’

하반기 주관 경쟁 변수 남아…신한·한국·NH투자증권 ‘2위권 각축

[이코노미스트 이승훈 기자] KB증권이 올해 기업공개(IPO) 부문에서 두각을 나타내고 있다. KB증권은 올 상반기 ‘HD현대마린솔루션’의 대표 주관을 맡은 데 이어, 하반기 최대어로 꼽히는 케이뱅크의 상장 주관도 앞두고 있어 ‘IPO 주관 실적 1위’ 탈환이 점쳐진다.

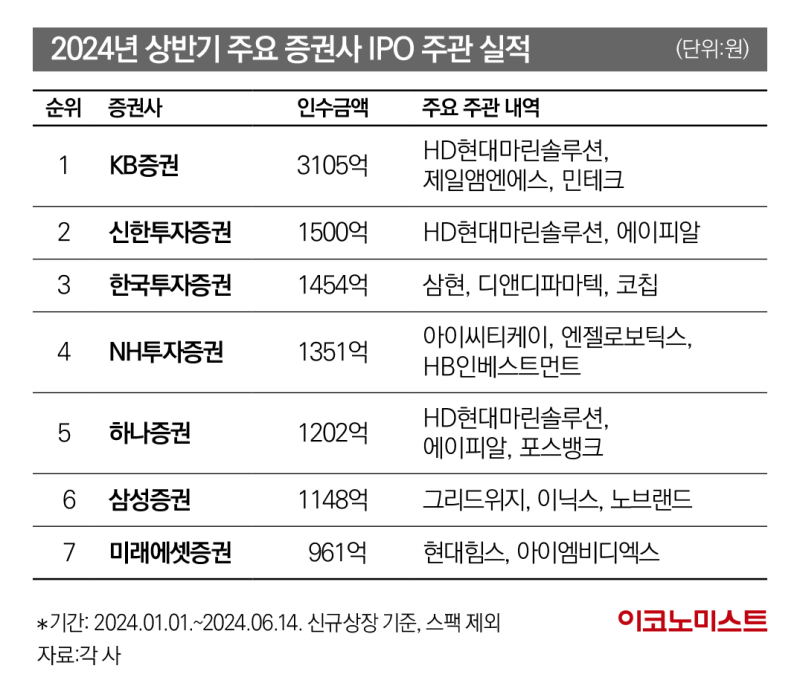

금융투자업계에 따르면 6월 14일 기준 KB증권은 올해 상반기 주식발행시장(ECM) 분야에서 인수금액 3105억원을 기록하며, 국내 증권사 중 IPO 주관 실적 1위(신규상장 기준, 스팩 제외)를 달성했다. 2위 신한투자증권 인수금액 1500억원의 두 배가 넘는 규모다. 그 뒤를 이어 ▲한국투자증권 1454억원 ▲NH투자증권 1351억원 ▲하나증권 1202억원 ▲삼성증권 1148억원 ▲미래에셋증권 961억원 등의 주관 실적을 나타내고 있다.

KB증권은 지난 5월 8일 상장한 HD현대마린솔루션의 주관을 맡으며 실적이 크게 늘었다. KB증권은 USB증권, JP모건증권과 함께 HD현대마린솔루션의 상장 대표 주관사를 맡아 전체 공모물량 890만 주 중 30%에 달하는 258만1000주를 인수했다. 이를 통해 약 2153억원의 실적을 거머쥐었다. 여기에 제일앰엔에스(528억원), 민테크(315억원), 우진엔텍(109억원) 등의 실적이 더해지며 인수금액 1위를 기록했다.

KB증권의 하반기 IPO 주관 전망도 밝다. KB증권은 NH투자‧KB증권, 뱅크오브아메리카(BofA)와 함께 연내 상장을 목표로 하고 있는 케이뱅크 IPO 주관사로 선정됐다. 케이뱅크의 기업가치가 최대 8조원까지 거론되고 있어 IPO 시장 빅딜로 꼽힌다. 케이뱅크는 올해 1분기 역대 최대 당기순이익(507억원)을 달성하며 실적 호조를 보이고 있다.

KB증권 관계자는 “상반기 IPO 추진 과정에서 발행사와 소통하며 기업가치를 시장 친화적으로 산정했고, 투자자들과도 적극적으로 소통함과 동시에 기관투자자들의 여러 우려들에 대해서도 선제적으로 대응해 시장 우려를 불식시키려 노력했다”며 “그 결과 발행사와 투자자 모두를 충족시키며 성공적인 IPO로 연결될 수 있었다”고 말했다.

이어 “하반기에는 빅딜로 주목받는 케이뱅크의 연내 상장을 위해 전담팀을 구성해 대응하고 있고, 이 외에도 다양한 기업의 상장예비심사를 추진해 올해 ECM부문 업계 1위 유지를 목표로 하고 있다”라며 “향후 MNC솔루션, LG CNS 등의 상장을 통해 호실적을 이어갈 계획”이라고 덧붙였다.

아직 하반기 변수가 남았지만 시장에서는 KB증권이 올해 IPO 주관 실적 1위를 기록할 것이란 예상이 나온다. 지난 2022년 IPO 주관 실적 1위였던 KB증권은 지난해 NH투자·미래에셋·한국투자증권에 밀려났다. 증권업계 관계자는 “KB증권이 올해 상반기 대어인 HD현대마린솔루션을 주관한데 이어 하반기 케이뱅크까지 성공적으로 주관하면 올해 IPO 주관 실적 1위가 유력하다”고 예상했다.

주관 실적 2위인 신한투자증권은 올해 첫 코스피 상장기업인 에이피알(758억원)의 대표 주관을 맡았으며, HD현대마린솔루션(742억원)의 공동 주관에 참여했다. 신한투자증권 관계자는 “전년 부채자본시장(DCM) 호실적을 바탕으로 ECM 커버리지를 확대해 좋은 실적을 달성할 것”이라고 말했다.

한국투자증권은 간발의 차이로 주관 실적 3위를 기록했다. 한국투자증권은 상반기 삼현(600억원)을 비롯해 디앤디파마텍(363억원), 코칩(270억원), 씨어스테크놀로지(221억) 등 주로 중소형 혁신기술기업들의 상장을 도맡았다. 6월 이후에도 씨어스테크놀로지·에스오에스랩·하이젠알앤엠·시프트업·넥스트바이오메디컬 등의 IPO가 예정돼 있어 실적 상승 기대감은 여전하다. 한국투자증권 관계자는 “금융시장에 활력을 불어넣을 수 있는 좋은 기업을 투자자에게 소개하고, 기업의 성장발판을 마련해 준다는 사명감을 갖고 책임 있는 IPO 주관 업무를 수행할 것”이라고 말했다.

NH투자증권은 중소형 IPO 주관 실적이 돋보였다. NH투자증권은 올해 국내 대표 1세대 벤처캐피탈(VC)인 HB인베스트먼트(227억원)를 시작으로 아이씨티케이(394억원)‧엔젤로보틱스(320억원)·오상헬스케어(198억원)·케이엔알시스템(142억원)·케이웨더(70억원) 등의 상장을 주관했다. 지난해 얼어붙었던 IPO 시장 상황을 고려해 대형사만 고집하지 않고 중소형사의 상장도 고루 주관하면서 비교적 안정적인 실적을 거뒀다. 여기에는 김중곤 ECM 본부장의 전략이 반영됐다는 평가다.

NH투자증권의 하반기 주관 실적은 상반기보다 좋을 것으로 예상된다. NH투자증권 관계자는 “상반기 빅딜이 없었지만 선방했다”며 “하반기 케이뱅크와 시프트업 등 빅딜이 2개나 예정돼 있다”며 “특히 시프트업 같은 경우 게임사치고 코스피로 직상장하는 경우가 드문 데다, 매출이나 이익도 괜찮아서 기대가 크다”고 말했다.

하나증권의 상반기 주요 주관 실적을 살펴보면 HD현대마린솔루션(742억2600만원), 포스뱅크(270억원), 에이피알(189억5000만원) 등이 있다. 하나증권 관계자는 “상반기 HDC현대마린솔루션·포스뱅크·에이피알 등 양질의 IPO에 참여했다”며 “하반기에도 기업과의 견고한 파트너십을 이어가는 등 전통 IB 강화에 꾸준히 힘쓰겠다”고 설명했다.

삼성증권은 올 상반기 그리드위즈(560억원), 이닉스(420억원), 노브랜드(168억원) 등의 상장을 주관했다. 삼성증권은 상반기에 DN솔루션즈·토스(비바리퍼블리카)·세미파이브·서울로보틱스·포인투테크놀로지 등 빅딜도 수임하면서 30여개의 신규 맨데이트(Mandate, 주관사지위)를 확보하고 있다.

삼성증권 관계자는 “상반기 그리드위즈·이닉스·노브랜드 모두 상단초과 및 상단으로 상장에 성공했고, 공모가 이상의 주가 흐름을 지금까지 이어오고 있다”며 “하스와 아이빔테크놀로지도 증권신고서를 제출, 공모를 진행하고 있어 상반기에만 5건의 상장이 마무리될 것으로 예상된다”고 말했다. 이어 “하반기에는 현재 심사 진행 중인 씨메스·와이즈넛·아이스크림미디어 포함, 10여 곳에 청구를 준비하고 있다”라며 “신규 빅딜 수임을 위해 노력할 것”이라고 말했다.

미래에셋증권은 주관 실적 961억원으로 상반기를 마무리했다. 미래에셋증권은 현대힘스(636억원)와 아이엠비디엑스(325억원) 두 곳의 상장 주관을 맡았다. 미래에셋증권 관계자는 “상반기에는 미래에셋에서 공모 진행 건이 많지 않았지만, 6월 이후에는 이노스페이스·뱅크웨어글로벌·산일전기·전진건설로봇 등의 상장을 진행할 예정”이라고 설명했다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![“이 집에서 개가 제일 얌전”… 유튜브 ‘옥지네’가 보여주는 다정한 소란 [김지혜의 ★ 튜브]](https://image.isplus.com/data/isp/image/2026/02/22/isp20260222000072.400.0.jpg)

![썰풀이 최강자 ‘다인이공’...정주행 안 하면 후회할 걸 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2026/01/24/isp20260124000086.400.0.jpeg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

與, '사법부 수장' 사퇴압박 더 높인다…野 "법치·민주주의 파괴행위"

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

일본, WBC 압도적 전력 자평…"예선은 일본+1팀 구도→'숙적' 한국이 경쟁자"

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

2억까지 무이자라더니 27.5% 세금?…부모대출에 숨은 함정[세상만사]

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

"수익률 82% 잭팟"…국민연금 고갈 2090년까지 늦춘다[마켓인]

성공 투자의 동반자마켓인

마켓인

마켓인

스카이랩스, 높아진 거래소 문턱 넘을까...주목할 포인트는

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리