증권 일반

지난해 상장 첫날 수익률 평균 57.4%, SK바사 등 15개사 따상

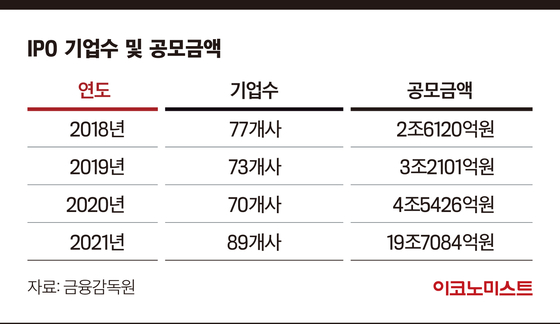

- IPO 공모액 20兆 육박 역대 최대, 일반투자자 평균 경쟁률 1136대 1

7일 금융감독원이 발표한 ‘2021년 IPO 시장동향 분석’에 따르면 지난해 코스피·코스닥 시장의 IPO 공모금액은 전년(4조5000억원) 대비 333.9% 증가한 19조7084억원으로 집계됐다. IPO에 나선 기업은 27.1% 증가한 89개사다. 시장별로 보면 코스피와 코스닥의 IPO 기업은 각각 14개와 75개, 공모액은 각각 16조3658억원과 3조3426억원이다.

경쟁률도 높아졌다. 지난해 기관투자자의 수요예측 평균 경쟁률은 1193:1로, 2020년(871:1)보다 크게 높아졌다. 경쟁률 상승으로 공모가격이 밴드 상단 이상에서 결정된 비중도 2020년 80%에서 지난해에는 86.5%로 늘었다. 일반투자자의 평균 경쟁률도 1136대 1로 2020년(956대 1)보다 경쟁이 더 치열했다. 지난해 일반투자자의 청약증거금은 784조원(평균 8조8000억원)으로 전년(342조원, 평균 4조9000억원) 대비 2배가 넘었다.

지난해 따상에 성공한 기업은 SK바이오사이언스, 일진하이솔루스, 선진뷰티사이언스, 모비릭스, 레인보우로보틱스, 오로스테크놀로지, 자이언트스템, 해성티피씨, 삼영에스앤씨, 에이디엠코리아, 맥스트, 원티드랩, 플래티어, 브레인즈컴퍼니, 지아이텍 등 15개사다.

지니너스(-33.0%) 등을 포함한 15개사는 공모가보다 더 낮은 가격으로 상장일 거래를 마쳤다. 공모가격 대비 연말 수익률은 54.8%로 높았지만, 상장일 종가수익률에 못 미쳤다.

김성희

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![면봉 개수 → 오겜2 참가자 세기.. 최도전, 정직해서 재밌다 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/12/21/isp20251221000019.400.0.jpg)

![갓 잡은 갈치를 입속에... 현대판 ‘나는 자연인이다’ 준아 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/11/21/isp20251121000010.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

LG엔솔, 이달만 13.6조 물거품…유럽·ESS 돌파구 '글쎄'(종합)

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

홍현희♥제이쓴, ‘얼집’ 학부형 모임은 고급 호텔

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

LG엔솔, 이달만 13.6조 물거품…유럽·ESS 돌파구 '글쎄'(종합)

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

[마켓인]韓 상륙한 글로벌 AC들…“사무실 제공부터 해커하우스 운영까지”

성공 투자의 동반자마켓인

마켓인

마켓인

면역항암제 왜 듣지 않았나…지니너스 "지친 T세포 깨우기보다 만들지 말아야 했다"

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리