- CHECK! REPORT

영국 케임브리지대 | 기후변화, 한국 신용등급 3.09단계 끌어내린다

영국 케임브리지대 베넷 공공정책연구소(Bennett Institute for Public Policy)는 지난 3월 18일(현지시간) 기후변화가 국가 신용등급에 미치는 영향을 분석한 보고서를 발표했다. 연구소는 기후변화 시나리오별 108개국 신용등급 변화를 분석했다. 신용등급 추정은 글로벌 신용평가사 S&P의 기준을 바탕으로 했다.

분석에 따르면, 온실가스 배출이 줄지 않고 현 추세를 유지(RCP 8.5)하면 2100년까지 80개국 신용등급이 평균 2.48단계 떨어지는 것으로 나타났다. RCP(대표농도경로)란 온실가스 농도에 따라 예상되는 기후변화 시나리오를 뜻한다. 국가별로 칠레(8.26)와 중국(6.55), 말레이시아(5.80), 멕시코(5.52), 인도(5.39) 등의 신용등급이 2100년까지 5단계 이상 내려앉아 가장 크게 타격받을 것으로 분석됐다.

한국의 신용등급은 3.09단계 떨어질 것으로 분석됐다. S&P 국가 신용등급에서 한국은 2016년 8월 이후 ‘AA’를 유지하고 있다. 20단계 중 세 번째로 높은 수준이다.

연구소는 또 신용등급 하락으로 국가의 자금조달 비용이 많이 늘어날 것으로 내다봤다. RCP 8.5 시나리오를 적용했을 때 신용등급 하락에 따라 각국이 매년 추가로 부담해야 하는 국채 이자의 총액은 최소 1366억8000만 달러(약 154조6260억원)에서 최대 2050억2000만 달러(약231조9391억원)로 추산됐다. 한국의 경우엔 14억6000만~21억9000만 달러였다.

세계은행·퓨리서치센터 | 전 세계 중산층 감소… 90년대 이후 처음

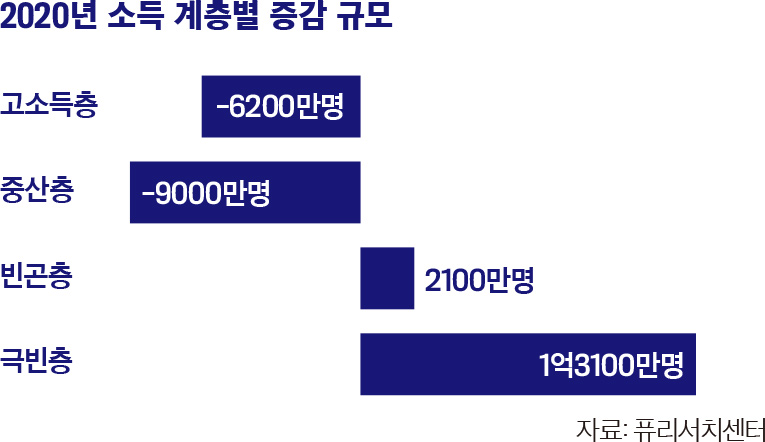

미국의 조사연구기관 퓨리서치센터가 세계은행 자료를 분석한 결과에 따르면, 지난해 하루 수입이 10∼50달러 사이인 전 세계 중산층 인구는 2019년보다 9000만 명 준 것으로 추정됐다. 하루 수입이 50달러 이상인 상류층에서 이탈한 인구도 6200만 명에 달한 것으로 분석됐다.

반면 빈곤층 이하 인구는 1억5000만 명 이상 늘었다. 이 기관은 하루 수입이 2~10달러 사이인 빈곤층은 2100만 명, 2달러에도 못 미치는 극빈층은 1억3100만 명가량 증가했을 것으로 봤다. 전 세계에서 1억5000만 명 이상이 빈곤층 이하로 추락한 셈이다.

세계은행도 지난 3월 15일 앞선 조사와 맥이 같은 결과를 냈다. 세계은행이 34개 개발도상국 4만7000가구를 설문 조사해 분석한 결과를 보면, 응답 가구의 36%가 지난해 실직을 경험했고 약 3분의 2는 수입이 감소했다. 이런 실정은 개발도상국의 부족한 경기부양 능력 때문으로 보인다. 세계은행에 따르면, 지난해 9월 기준 신흥시장 국가는 국내총생산(GDP)의 3.8%, 저소득 국가들은 2.5%만 경기부양과 피해지원에 쓴 것으로 나타났다. GDP의 7.4%를 쏟아부은 선진국과 대조적이다.

세계은행은 결과 보고서에서 “전 세계 빈곤의 증가는 1997∼1998년 아시아 금융위기 이후 처음”이라며 “(하루 수입 2달러 미만) 극빈층은 올해도 최대 1억6300만 명 늘어날 것으로 보인다”고 밝혔다.

금융감독원 | 공모주 열풍에 ‘부실 증권신고서’ 늘어

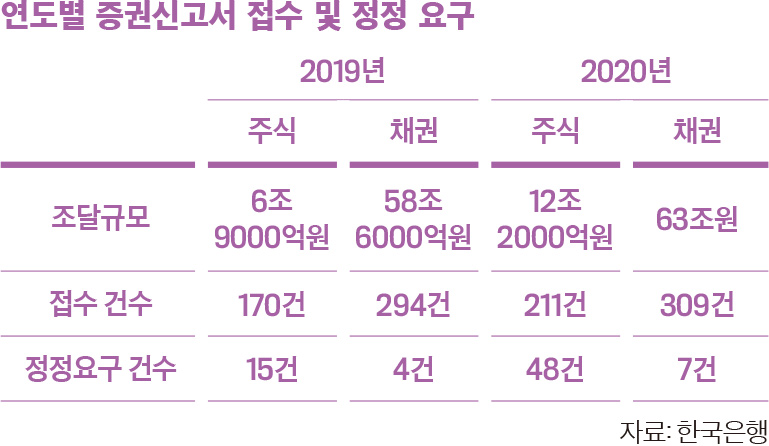

지난 3월 22일 금융감독원이 발표한 ‘2020년 증권신고서 분석 및 투자자 유의사항’에 따르면, 지난해 제출된 주식 증권신고서는 총 211건으로, 2019년보다 24.1% 늘었다. 이는 주식·채권 등을 포함한 전체 증권신고서 접수 건수 증가율(12.1%)보다 크게 높은 수준이다. 증권신고서는 증권을 발행할 때 금융당국에 제출하는 서류로, 발행인(기업)에 관한 사항 등을 기재한다.

신고서 증가세만큼 주식시장의 자금조달 규모도 12조2000억원으로 전년(6조9000억원)보다 크게 늘었다. 빅히트엔터테인먼트·SK바이오팜(각 9000억원), 카카오게임즈(3000억원) 등 대형 IPO 기업의 등장으로 공모주 열풍이 불었기 때문이다.

이런 추세에 따라 IPO 증권신고서 정정요구가 늘었다. 2019년 0건을 기록하는 등 그간 드문 수준이었지만, 작년에는 7건으로 집계됐다. 금감원은 “작년 IPO 시장에 개인 투자자 참여가 크게 확대되면서 투자자 보호를 위해 심사가 강화된 데 따른 것”이라고 설명했다.

금감원은 주요 정정요구 사례로 ▷지속적인 영업 손실로 자체 보유자금이 부족한 데도 차입금을 조달해 신규사업에 진출하거나 ▷경영성과 요건 등이 완화된 기술성장특례 요건으로 상장을 추진하는 경우 등을 꼽았다.

금감원은 “투자자가 신규사업의 이익 창출 가능성, 회사의 기술 수준을 충분히 고려해야 한다”고 설명했다.

삼성증권 | 기업의 주식 매수액 지난해 415.7% 증가

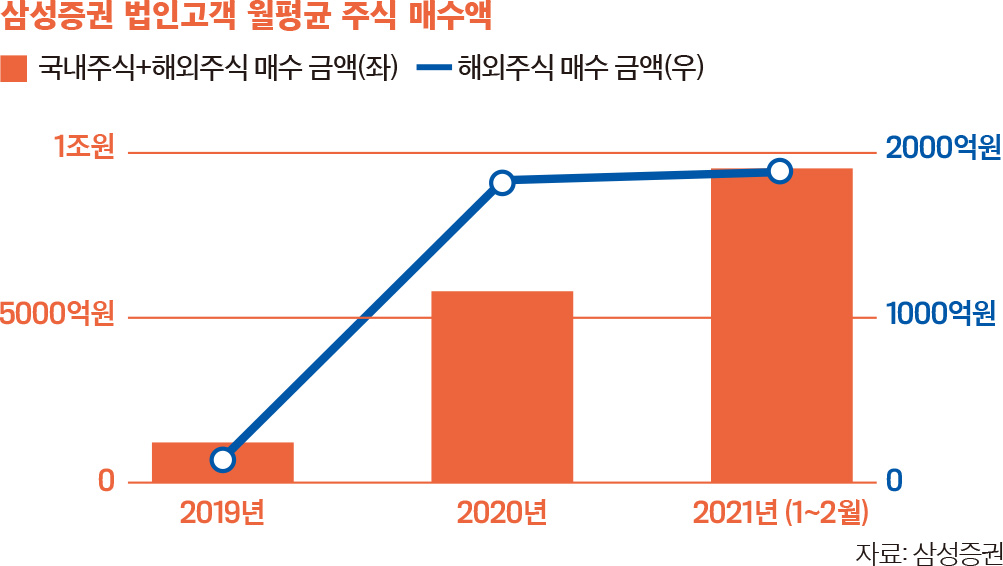

삼성증권은 지난 3월 22일 법인 고객 3500여 개 기업의 투자 현황을 분석한 보고서 ‘삼성증권 법인고객 주식투자 분석 결과’를 공개했다. 보고서에 따르면 지난해 법인의 월평균 주식 매수액은 5783억원으로, 2019년(월평균 1121억원)과 비교할 때 415.7% 증가했다. 전체 매수액으로 봐도 2017년부터 2019년까지 3년간 총액(4조8520억원)을 크게 웃돈다. 주식을 매수한 법인은 2097개로, 2019년(1002개) 대비 2배 이상 늘었다.

이들 법인이 2020년부터 올해 2월까지 매매한 국내 주식 상위 10개 종목은 삼성전자와 LG화학, SK하이닉스, 현대차 등 대형 우량주였다. 상위 10개 종목의 지난해 평균 주가 상승률은 75.7%로, 같은 기간 코스피(KOSPI) 지수 상승률(30.8%)을 크게 상회한다. 또 이 종목들은 코스닥을 포함한 전체 시장에 상장된 종목의 평균 배당 성향(지난해 기준)을 10%p 이상 웃돈다. 법인들은 안정적인 대형 우량주면서 매년 일정한 현금도 들어오는 고배당 성향의 종목을 선호하는 것이다.

해외주식에 대한 관심이 많이 늘어난 점도 눈에 띈다. 이들 법인의 해외주식 매수금액은 2019년 204억원에서 지난해 1822억원으로 9배 급증했다. 같은 기간 국내 주식 매수금액은 4배가량 늘었다.

올해 들어 주식 매수액은 더 가팔라지고 있다. 지난 2월까지 법인의 월평균 주식 매수액은 9455억원을 기록했다. 지난해보다 63.5% 늘어난 규모다.

보고서를 낸 한상훈 삼성증권 영업솔루션담당은 “경제회복이 이뤄지면 매력적인 투자 대상이 늘어나는 만큼, 법인 투자 규모가 더 커질 것으로 보인다”고 내다봤다.

한국경제연구원 | 韓 1인당 소득 2028년 4만 달러 진입 전망

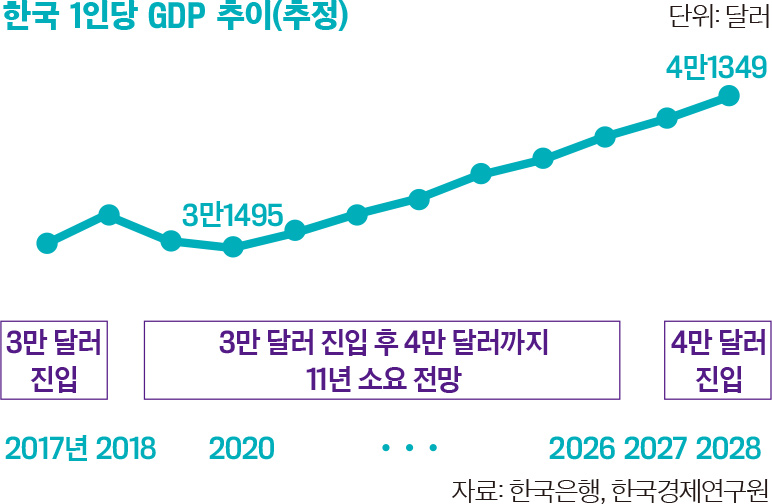

한국경제연구원이 한국의 1인당 GDP 4만 달러 진입 시점을 전망한 연구 결과를 지난 3월 24일 내놨다. 한국과 G5 국가의 1인당 GDP 3만~4만 달러 기간(한국은 2017~2019년 기준) 중 노동·자본 등 경제성장 요인을 비교·분석한 결과도 함께 발표했다.

보고서에서 제시한 2028년 4만 달러 진입은 연 2.2% 성장을 가정하고 추산한 결과다. 국제통화기금(IMF)에서 발표한 한국의 2021~2030년 잠재성장률 전망치, 최근 10년 연평균 물가상승률(1.3%) 등을 바탕으로 했다. 전망이 맞는다면, 한국은 미국·일본·영국·독일·프랑스 등 이른바 G5 선진국이 4만달러에 도달하는데 걸린 시간 보다 평균 5년 늦게 된다.

이런 차이는 대상 기간 중 G5의 노동, 자본, 총요소 생산성 등의 경쟁력이 한국을 앞섰기 때문으로 분석됐다. G5의 시간당 노동생산성은 평균 51.5달러로, 한국의 시간당 노동생산성 39.4달러보다 1.3배 높았다. 또 같은 기간 G5의 고용률은 평균 68.7%로 한국의 고용률 66.7%를 웃돌았다.

G5는 총고정자본형성 증가율, GDP 대비 FDI(외국인직접투자) 등 자본 관련 지표도 한국보다 높은 경쟁력을 보였다. 총고정자본형성은 공장이나 기계설비 등 생산을 위해 구입한 고정자산을 의미한다. 대상 기간 중 G5는 총고정자본형성이 연평균 3.2% 성장했으나 한국은 연평균 0.3% 감소했다.

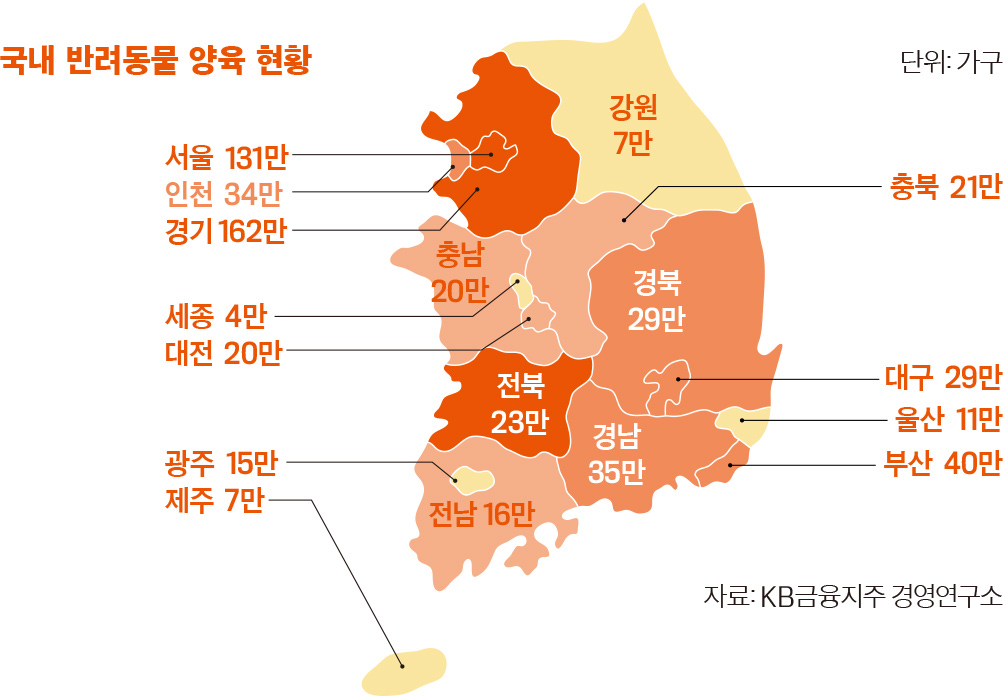

KB금융지주 경영연구소 | 한국인 4명 중 1명 반려동물 키운다

KB금융지주 경영연구소는 지난해 12월 18일부터 3주간 반려동물 양육가구 1000가구와 일반가구 1000가구를 대상으로 실시한 온라인 설문조사를 바탕으로 한 보고서를 지난 3월 22일 냈다.

보고서에 따르면 한국의 반려동물 양육가구는 604만 가구로, 전체 가구의 29.7%를 차지했다. 전체 양육가구 중 개를 키우는 가구 80.7%로 가장 많았다. 고양이 양육가구는 25.7%였다.

매월 고정 지출하는 양육비는 개 11만원, 고양이 7만원으로 조사됐다. 입양 비용은 개 23만4000원, 고양이 20만3000원, 1회 치료비는 개 6만7000원, 고양이 8만7000원이었다.

반려동물이 집에 혼자 있는 시간은 하루 평균 5시간 40분에 달했다. 혼자 남은 반려동물을 관리할 목적으로 반려가구 중 64.1%가 펫테크 기기를 이용하고 있었다. 주로 이용하는 펫테크 기기는 자동 급식기와 자동급수기, 홈 폐쇄회로(CC)TV와 카메라, 자동 장난감 등이었다.

아울러 반려동물 양육에 따른 애로사항(복수 응답)으로는 배설물·털 관리(37.8%), 반려동물 건강 악화(31.6%), 여행시 곤란(30.5%), 비용(26%) 등이 꼽혔다. 특히 반려동물 보유 가구의 절반 이상인 56.9%는 반려동물을 기르면서 소음, 배설물 등 때문에 다른 사람들과 다툰 적이 있었다.

국내 반려동물 보유 가구가 많이 기르는 반려견 종류는 몰티즈(23.7%), 푸들(19%), 포메라니안(11%) 등이었고, 선호 반려묘 종류는 코리안쇼트헤어(45.2%), 러시안블루(19%), 페르시안(18.7%) 등으로 조사됐다.

- 정리=문상덕 기자 mun.sangdeok@joongang.co.kr

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![썰풀이 최강자 ‘다인이공’...정주행 안 하면 후회할 걸 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2026/01/24/isp20260124000086.400.0.jpeg)

![‘중티’ 나는 남자와 ‘팩폭’ 날리는 여자, 시트콤보다 더 시트콤 같은 ‘여단오’ [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2026/01/11/isp20260111000031.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

[2026 밀라노] 아이스댄스 임해나-권예, 리듬댄스 22위…프리댄스 진출 실패

대한민국 스포츠·연예의 살아있는 역사 일간스포츠이데일리

이데일리

일간스포츠

[2026 밀라노] 아이스댄스 임해나-권예, 리듬댄스 22위…프리댄스 진출 실패

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

월러 연준 이사 “트럼프발 가상자산 기대감, 식어가고 있을 수 있다”

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

[마켓인]체질 개선한 하나투어, 이젠 딜 메이커로..."올해 M&A 드라이브"

성공 투자의 동반자마켓인

마켓인

마켓인

'좀비 바이오' 퇴출 빨라진다…'상폐 요주의' 기업은?

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리