증권 일반

무학, 승계작업 본격 가동…3500억 금융자산 ‘눈길’ [지배구조 돋보기]

- 최재호 회장, 장남 최낙준 사장에 증여

245억원 규모 지분 15%…승계 본격화

공격적 ELS 투자…매출보다 투자수익 커

“투자 과도” 美 행동주의펀드 공격받기도

[이코노미스트 마켓in 허지은 기자] 소주 브랜드 ‘좋은데이’로 유명한 부산·울산·경남 지역 기반의 주류기업 무학(033920)의 승계 작업이 탄력받고 있다. 최재호 무학 회장의 장남인 최낙준 총괄사장이 지분 15%를 증여받아 단숨에 무학 2대 주주로 올라서면서다. 무학은 본업인 주류업보다도 금융상품 투자에 적극적인 회사로도 꼽힌다. 이미 무학이 보유한 금융상품 가치는 무학의 연매출을 넘어선 지 오래다.

문제는 무학의 경영권 승계 과정에서 이러한 부분이 공격받을 수도 있다는 점이다. 무학은 이미 4년 전에도 미국 행동주의펀드로부터 ‘과도한 투자가 회사 가치를 훼손하고 있다’며 공격을 받은 바 있다. 이번 증여로 최낙준 총괄사장이 무학 2대 주주로 올라섰지만, 그의 지분이 아직 15%대에 그치고 있어 우려는 여전한 상황이다.

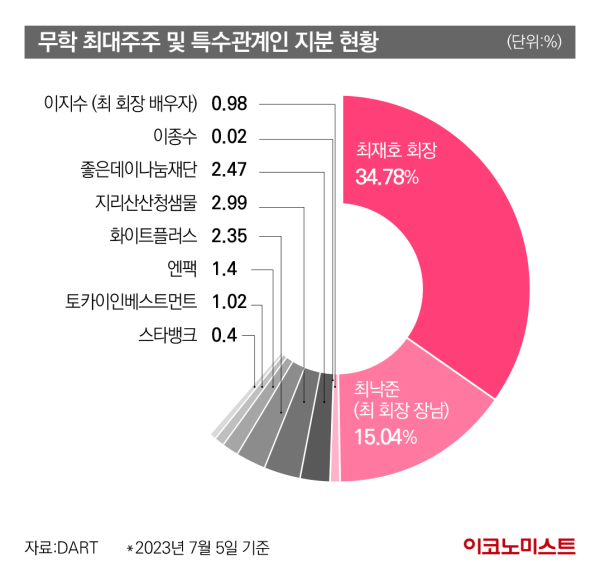

7일 금융감독원 전자공시시스템에 따르면 무학은 최재호 회장이 지난 3일 무학 보통주 1418만8642주(15%)를 최낙준 사장에게 증여했다. 지난 4일 종가 기준 245억원 규모다. 이번 증여로 최 회장의 무학 지분은 기존 49.78%에서 34.78%로 줄었고, 최 총괄사장 지분은 0.98%에서 15.04%로 늘었다. 최 총괄사장은 최 회장에 이어 무학 2대 주주로 올라섰다.

최낙준 총괄사장은 1988년생으로 미국 유학 후 경남은행 재무기획부에서 약 1년간 근무한 뒤 2015년 3월 무학 마케팅사업본부장으로 입사했다. 입사와 동시에 등기임원에 오르면서 상무 직급을 달았다. 이후 글로벌사업부장, 마케팅사업본부장, 수도권전략본부장, 경영지원부문장 등 사내 주요 요직을 역임했다. 2018년 무학 경영지원부문 사장으로 초고속 승진했고, 2020년 4월엔 총괄사장으로 승진하며 단독 대표체제로 전환됐다.

토카이인베스트먼트는 무학의 광고 계열사 화이트플러스 지분 61.68%, 주류 포장업체 엔팩 지분 99.99%를 보유한 최대주주다. 화이트플러스와 엔팩은 다시 무학 지분 2.35%, 1.4%를 각각 보유 하고 있다. ‘최낙준 총괄사장→토카이인베스트먼트→화이트플러스·엔팩→무학’으로 이어지는 연결 고리가 촘촘하게 얽혀 있다.

그밖에 최 총괄사장은 생수업체 지리산산청샘물, 공익재단인 좋은데이나눔재단 등 무학 관계사의 사내이사로도 등재돼 있다. ‘화이트샘물’ 브랜드로 알려진 지리산산청샘물의 경우 최재호 회장이 대표이사를, 최 회장의 아내 이지수 씨가 감사를 맡으면서 등기임원 네 자리 가운데 세 자리를 직계 가족이 장악하고 있다.

실제 오너 일가가 지배력을 가진 관계사가 보유한 무학 지분은 60%에 육박한다. ▲최재호 회장 34.78% ▲최낙준 15.04% ▲이지수 0.98% ▲이종수 사장 0.02% ▲좋은데이나눔재단 2.47% ▲지리산산청샘물 2.99% ▲화이트플러스 2.35% ▲엔팩 1.4% ▲토카이인베스트먼트 1.02% ▲스타뱅크 0.4% 등으로 총 61.44%다.

매출 뛰어넘는 투자…행동주의펀드 표적 되기도

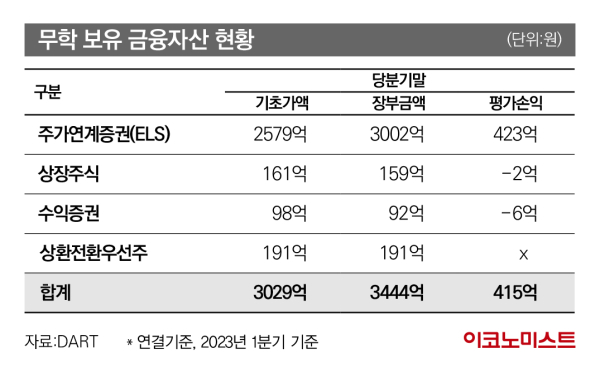

무학이 가장 많이 담은 상품은 ELS다. 사업보고서 상 무학은 지난 2014년 ELS에 2450억원 규모 자금을 처음 투입했고, ELS 투입 금액은 2017년 3012억원까지 늘었다. 올해 1분기 기준 무학이 보유한 ELS 기초가액은 2579억원, 장부금액은 3002억원으로 약 423억원의 수익을 냈다. 무학이 올해 1분기 벌어들인 순이익(384억원) 보다도 많다.

ELS는 개별주식이나 주가지수와 연계해 수익률이 결정되는 파생상품으로, 전형적인 ‘하이리스크-하이리턴’ 상품으로 꼽힌다. 실제 무학도 ELS 평가손실로 2018년 209억원의 손해를 봤지만 2019년 135억원, 2020년 91억원의 수익을 냈다. 하지만 2021년(-228억원), 2022년(-306억원)에는 다시 손실로 전환했다. 시장 변동성에 따라 평가손익이 천당과 지옥을 오가는 셈이다.

이러한 무학의 고위험 투자 행태는 행동주의펀드의 표적이 되기도 했다. 미국계 헤지펀드 SC펀더멘탈은 지난 2019년 ▲과도한 금융자산 운용 ▲인색한 현금 배당 ▲과도한 이사회 의장 보수 등을 문제 삼으며 신규 사외이사·감사 선임 주주제안을 발송했다. 당시 정기 주주총회에선 표 대결에서 우위를 점한 무학 측이 승기를 잡으며 SC펀더멘탈의 패배로 종료됐다.

널뛰는 금융투자 손익과 반대로 무학의 실적은 매년 악화일로를 걷고 있다. 무학 순이익은 2020년 133억원에서 2021년 -160억원으로 적자전환했고 지난해에도 132억원의 손실을 내면서 2년 연속 적자가 지속됐다. 올해 1분기엔 384억원의 순이익을 내며 흑자전환에 성공했지만 낙관하기엔 이르다는 분석도 나온다.

1929년 소화주류공업사로 출발한 무학은 지리산산청샘물(생수), 화이트플러스(광고), 엔팩(주류 포장), 토카이인베스트먼트(금융), 스타뱅크(서비스), 좋은데이나눔재단(재단), 무학주류상사(와인수입) 등 비상장 계열사 7곳을 거느리고 있다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![장사+먹방+힐링..‘청춘만물트럭’은 낭만을 싣는다 [김지혜의 별튜브]](https://image.isplus.com/data/isp/image/2025/06/22/isp20250622000054.400.0.jpg)

![이런 먹방 본 적 있어? 자칭 ‘멸치남’… 이희태의 하루 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/06/01/isp20250601000089.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

티움바이오, 유럽생식의학회서 메리골릭스 자궁내막증 신약 가능성 알려

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

이데일리

일간스포츠

피겨 차준환, 홍석천에 서운함 표출..무슨 사연?

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

'주택시장 위험' 강남 아파트값 연율 30% '껑충'[일문일답]

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

[단독]트럼프 조세폭탄에 韓 연기금 비상…기재부와 대응 회의

성공 투자의 동반자마켓인

마켓인

마켓인

‘3상 실패’ HLB테라 하한가 직행…브릿지바이오·에이비온은 上[바이오맥짚기]

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리