증권 일반

VC 상장 쉽지 않네…캡스톤파트너스, IPO 일정 밀린다

- 금감원, 증권신고서 정정요구

초기 기업 투자 비중 높아 우려

성장성 증명 과제…내달 16일 상장예정

[이코노미스트 마켓in 김윤주 기자] ‘국내 1세대 벤처캐피탈(VC)’인 캡스톤파트너스의 기업공개(IPO) 일정이 연기되고 있다. 한국거래소 예비심사 일정부터 지연되더니, 금융감독원의 증권신고서 제출 정정요구까지 받는 등 상장 완주까지 곳곳에 암초가 있는 상황이다.

초기 투자 리스크에…금감원 신고서 정정요구

16일 금융감독원 전자공시시스템에 따르면 캡스톤파트너스는 지난 5일 금감원의 정정요구를 방영한 ‘1차 정정 증권신고서’를 공시했다. 금감원의 정정요구에 따라 공모일정이 예정보다 늦어질 전망이다. 당초 이날(16일)부터 예정됐던 기관 수요예측은 10월26일로 연기된다. 일반 청약 시작일과 납입기일 역시 기존 10월26일과 10월31일에서 각각 11월6일과 11월9일로 미뤄졌다.

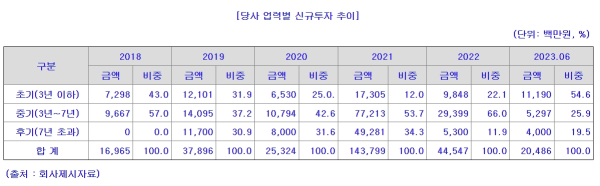

금감원에서는 캡스톤파트너스의 투자위험과 시장 내 경쟁력 등을 구체적으로 밝힐 것을 요구한 것으로 보인다. 이번 정정 증권신고서에서 캡스톤 파트너스는 ▲업력별 신규투자 추이 ▲연도별 신규결성조합 출자자(조합원) 구성 비율 ▲업종별 신규투자 비중 추이 ▲재무안정성 지표 추이 ▲청산 조합 주요 회수 실적 ▲연도별 입사 및 퇴사 현황 ▲공모후 최대주주 지분율 등에 대한 내용을 추가했다.

특히 캡스톤파트너스는 여타 VC과 달리, 상대적으로 리스크가 높은 초기 투자에 집중해왔다. 증권신고서 내용을 보면 올해 6월 기준 캡스톤파트너스의 업력별 신규투자 추이는 ▲초기(3년 이하) 54.6% ▲중기(3년~7년) 25.9% ▲후기(7년 초과) 19.5%다.

VC들의 평균적인 업력별 신규투자 추이는 ▲초기 27.8% ▲중기 38.0% ▲후기 34.2%다. 이와 비교하면 캡스톤파트너스는 초기 기업 투자 비중이 월등히 높은 편이다. 수익성이 보장되지 않은 초기 스타트업에 투자할 경우, 투자 위험이 상대적으로 크기 때문에 당국에서도 정정 신고서를 요구하는 등 엄격한 잣대를 들이댄 것으로 풀이된다.

올해 상장에 나섰던 VC와 액셀러레이터(AC) 또한 당국의 정정요구를 받았던 사례가 있다. 올해 초 상장에 도전한 AC인 블루포인트파트너스는 금감원의 세 번째 정정 요구에 상장을 포기하기도 했다. AC는 창업 후 3년 이내인 초기 단계 스타트업을 발굴하고 투자해 수익을 내는 회사다. VC와 사업 모델이 비슷하지만 신생 기업을 대상으로 한다는 점이 특징이다.

올해 상장한 VC인 LB인베스트먼트 또한 증권신고서 제출 절차에서 상당기간 시간이 소요됐다. LB인베스트먼트는 두 차례 증권신고서 정정요구를 받은 뒤 상장에 성공한 바 있다. 이에 캡스톤파트너스의 상장 완주여부도 주목된다.

캡스톤파트너스 관계자는 “VC는 투자판단이 어려운 섹터로 평가받기 때문에 VC 펀드의 수익률 등을 구체적으로 기재해달라는 요청이 있었다”면서 “추가적인 신고서 정정은 없을 것으로 예상되며, 기존 일정보다 2주가량 밀려 상장예정일은 11월16일 정도로 예상한다”고 설명했다.

수익성·성장성 개선 증명 과제

2008년 설립된 캡스톤파트너스는 기존 VC들이 투자를 꺼렸던 초기기업에 선제적으로 뛰어들어 창업자 친화적인 VC로 성장해왔다. 다만 최근 수익성은 부진해 향후 성장성을 시장에 내보이는 것도 중요한 과제다.

증권신고서에 기재된 캡스톤파트너스의 영업수익 추이를 살펴보면 2021년 144억원, 2022년 122억원 등이다. 올해 상반기 영업수익은 34억원으로, 연간으로 환산하더라도 기존 년도보다 부진한 수준이다.

이에 대해 캡스톤파트너스는 2022년 이후 청산 조합이 없어 2021년 대비 영업수익이 감소했고, 각종 대외변수로 인해 피투자회사 재무실적과 가치평가가 저조해 지분법이익이 줄어들었다고 설명했다. 또한 안정적인 관리보수의 증가 및 꾸준한 조합결성에 따라 향후 조합청산시 성과보수 발생에 따라 영업수익은 지속적으로 증가할 것이라고 전망했다.

캡스톤파트너스는 이번 정정 신고서에서 회사의 경쟁력에 대해서도 추가 기술했다. 캡스톤파트너스는 팁스(TIPS) 프로그램 운영사로, 해당 프로그램을 통해 투자하는 경우 정부지원금을 통한 추가 자금 확보가 가능하고 관련 초기 기업 네트워크를 확보할 수 있다는 내용이다.

캡스톤파트너스는 “초기기업투자의 전문성과 평판 그리고 TIPS, 스케일업(Scale-up) TIPS, 서울형 TIPS 운영사로서의 노하우를 확보하고 있는 점을 고려했을 때 초기기업투자자로서의 경쟁력이 충분하다고 판단된다”고 설명했다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![약 5분 만에 인생꿀팁 알려드립니다 ‘비치키’ [김지혜의 ★ 튜브]](https://image.isplus.com/data/isp/image/2025/04/27/isp20250427000053.400.0.jpg)

![“늘 마지막이라고 생각”… 예예, 미워할 수 없는 ‘킹’ 유발자 [IS인터뷰]](https://image.isplus.com/data/isp/image/2025/03/11/isp20250311000307.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

이노보테라퓨틱스 ‘INV-101’ 美 임상 1상 결과 안전성 확보

바이오 성공 투자, 1%를 위한 길라잡이이데일리

이데일리

일간스포츠

'영원한 뽀빠이' 안녕히…이상용 향년 81세 별세

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

`국힘 단일화` 시계제로…法, 김문수 아닌 당 지도부 손 들었다 (종합)

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

주기적 감사인 지정이 되레 투자자 혼란 가중…“명확한 지침 필요”

성공 투자의 동반자마켓인

마켓인

마켓인

“상반기 기네스는 따놓은 당상” 이수앱지스, 이라크 공급 개시

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리