- [5대 은행 덮친 금융사고 나비효과] ③

감시 시스템 고도화‧내부고발제도 등 운영

줄지 않는 금융사고, ‘솜방망이 처벌’ 지적도

지속되는 금융사고…최근 6년간 횡령액 1500억원

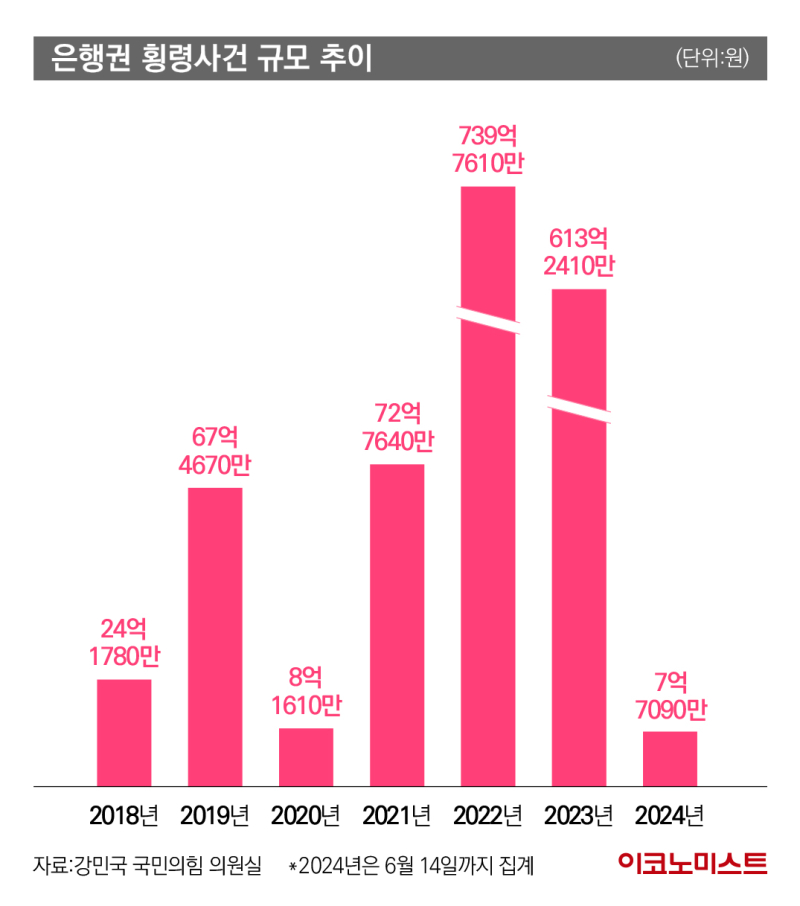

강민국 국민의힘 의원실(경남 진주시을)이 금감원으로부터 제출받은 자료에 따르면 2018년부터 2023년까지 6년간 은행권에서 발생한 횡령사고 규모는 1525억5720만원이다. 연도별로 살펴보면 ▲2018년 24억1780만원 ▲2019년 67억4670만원 ▲2020년 8억1610만원 ▲2021년 72억7640만원 ▲2022년 739억7610만원 ▲2023년 613억2410만원 등이다.

특히 지난 2022년 횡령액이 폭발적으로 증가한 것은 우리은행에서 직원의 700억원대 횡령이 발생했기 때문이다. 은행권에서 횡령사고는 올해도 발생했는데, 6월 14일까지 집계된 금액만 7억7090만원이다.

횡령 외에도 대출 과정에서 금융사고도 발생한다. 농협은행에선 올해 상반기에만 세 차례, 총 174억원대 배임사고가 발생했다. 지난 3월 110억원 규모의 부당대출 배임 혐의를 받은 데 이어 지난 5월 2건의 64억원 규모의 배임 사고가 터졌다. KB국민은행에서도 지난 3월 104억원 규모의 담보 부풀리기 대출이 발생했다.

관련 문제가 지속적으로 발생하자 금융감독원은 지난 4~6월간 은행권이 1만640건의 부동산담보대출 표본점검을 실시했다. 그 결과 담보가액 대비 초과대출(124건)·여신취급 관련 내규 위반(492건) 등 의심 거래 616건을 발견했다.

우리·농협은행, 내부통제 더 조여

이같은 금융사고가 발생할 때마다, 은행들은 한 목소리로 ‘금융사고 예방’과 ‘내부통제 강화’를 다시 한 번 강조한다. 최근 대형 금융사고가 터진 우리은행의 마음가짐은 그 어느 때보다 무겁다. 손태승 전 우리금융 회장의 친인척들이 우리은행에서 수백억원 대의 부당 대출을 받아간 사실이 드러났기 때문이다.

우리은행은 유사한 사례를 방지하기 위해 제도개선에 나선다. 인터넷·모바일 등을 이용해 부당여신에 대한 내부자신고 채널을 확대하고, 반복적으로 여신심사에 소홀한 영업점장에 대해 여신 전결권을 제한한다.

또한 우리은행은 직위에 상관없이 임직원들이 부당한 업무지시에 대해 내부제보를 할 수 있도록 업무처리절차를 대폭 개선한다. 영업점에 대한 불시 검사도 확대 시행한다. 편의를 위해 사실상 사전 통보를 거쳐 검사에 착수해오던 전례를 깨고, 앞으로는 예고 없이 강도 높은 검사에 돌입할 수 있다는 것이다.

우리은행 관계자는 “직원 윤리교육 강화 등 고객의 신뢰를 회복하기 위하여 각고의 노력을 경주하겠다”며 “금감원 수시검사를 통해 추가로 발견된 위법·부당행위 관련 임직원에 대해서는 검사결과에 따라 엄정하게 조치 예정”이라고 설명했다.

농협은행 또한 크고 작은 금융사고가 발생한 터라, 내부통제 강화에 힘을 쏟고 있다. 농협은행은 사무소장·본부장에 대한 금융사고 책임을 강화하고, 윤리인증제도 도입 및 내부통제 교육실질화를 통한 윤리문화를 제고한다. 또한 자점감사 특별점검팀을 신설하고, 상시감시시스템 도입을 통해 내부통제 실효성 확보했다.

국민‧신한‧하나도 시스템 고도화…“엄중한 처벌 필요”

국민은행 또한 금융사고 예방 효과를 높이기 위해 KPMG‧김앤장과 함께 상시감사시스템인 내부통제 이상거래탐지시스템(FDS) 고도화에 나섰다. 국민은행은 지역그룹 내부통제팀도 신설했다. 부점장 및 팀장급 2인 1조를 각 지역그룹으로 파견해 영업 현장의 내부통제 취약부문 점검‧교육에 나서 금융사고를 예방한다는 것이다. 임직원 상호견제 기능 제고를 위한 내부고발제도도 운영 중이다. 내부고발 의무를 준수한 직원에겐 최대 포상금 10억원도 지급한다.

신한은행은 지난 4월 1일부터 기업금융 및 외환파생운용 담당직원 명령휴가를 도입했고, 장기근무 시 담당기업 2년 순환제도를 운영 중이다. 또한 내년말까지 준법감시부 인력을 전체 직원 0.8% 이상 확보하고 준법감시부서 내 전문인력을 20% 이상으로 유지한다는 방침이다. 실제로 내부통제 업무 담당부서 인력은 작년 말 93명에서 올해 6월말 102명으로 늘었다.

하나은행은 금융사고 예방 및 내부통제 강화를 위한 자점감사‧상시감사 시스템을 전면 고도화 했다. 임직원의 법규준수와 내부통제를 강화하고자 2023년 2월부터 내규체계정비에 착수했고, 2024년 7월 완료했다.

일각에선 은행 차원의 제도 개선과 시스템 마련도 중요하지만 직원의 ‘도덕적 해이’ 문제를 바로잡아야 한다는 의견도 나온다. 지점에서 일어나는 은행원 개인의 일탈행위를 시스템으로 100% 막을 수는 없다는 것이다. 이에 경제 사범 처벌 수위를 강화하는 등 사전 예방 대책이 필요하다고 조언한다.

금융정의연대 관계자는 “반복되는 시중은행의 대형 범죄는 금융소비자들의 불안감을 가중하는 심각한 문제”라며 “이 같은 사태가 반복되지 않게 하기 위해서는 관련자에 대한 엄중한 처벌로 범죄의 유인을 낮춰야 한다”고 말했다.

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![버스 타다가 엉엉... 지예은 닮은 꼴 ‘쓰까르’, 매력 넘치네 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/08/26/isp20250826000291.400.0.jpg)

![‘채널주인부재중’으로 본 크리에이터 생존 전략 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/07/27/isp20250727000081.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

LG화학, 수술부위 감염 예방 항균제 ‘유케이 타우로키트’ 출시

바이오 성공 투자, 1%를 위한 길라잡이이데일리

이데일리

이데일리

쯔양, 첫 고정 예능 도전…반가운 이유는

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

트럼프 “폴란드서 美철수 없지만 다른 나라 검토”…韓은?(종합)

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

[마켓인]준오헤어 품은 블랙스톤?…'대규모 투자' 두고 엇갈린 해석

성공 투자의 동반자마켓인

마켓인

마켓인

美 아이오니스 ‘올레자르센’ 적응증 확대 ‘청신호’…에스티팜도 ‘방긋’

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리