- 6월 말, RBC비율 9.4%p 상승…당국 규제완화 효과

금리인상 기조에 자본확충 ‘끝이 없네’ 푸념

규제 완화로 RBC↑…우려는 여전

RBC비율이란 보험사의 가용자본을 요구자본으로 나눈 값으로 보험사의 보험금 지급능력을 측정하는 지표다. 높을수록 재무건전성이 양호한 것으로 평가된다. 보험업법상 100% 이상을 유지해야 하며 금감원 권고치는 150%다.

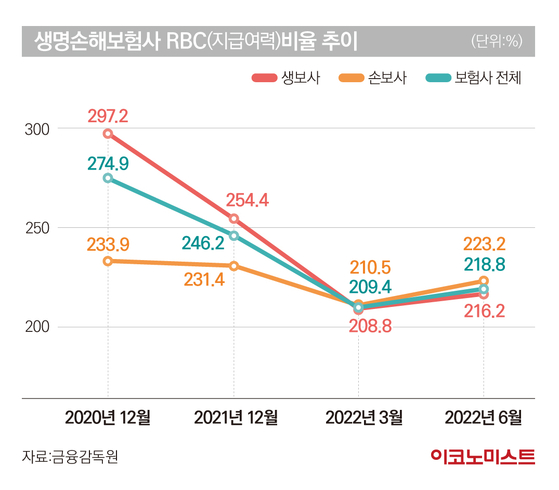

지난 3월 말 기준, 보험사 RBC비율은 210%대가 무너지며 2011년 6월 이후 역대 최저치를 기록했다. 코로나19 이후 저금리 기조와 함께 보험사들의 자본 확충 노력이 더해지며 2020년 말 기준, RBC비율은 300%대에 육박했다.

RBC비율이 꺾이게 된 것은 금리가 오르기 시작하며 보험사가 보유한 매도가능증권의 평가액이 감소했기 때문이다. 6월 말 기준 보험사 채권손실액은 23조4000억원이다. 이는 보험사 자산 감소로 이어졌고 가용자본이 줄자 결국 RBC비율은 꾸준히 하락세를 보여왔다.

다만 최근 금융당국이 재무 관련 규제를 완화해주면서 6월 말 RBC비율이 소폭 상승하는 효과가 나타났다. 금융감독원이 지난 6월부터 RBC비율 완충방안을 시행함에 따라 LAT잉여액(원가평가 보험부채-시가평가 보험부채)의 40%를 매도가능채권평가손실 한도 내에서 가용자본에 가산할 수 있게 됐다. 결국 보험사의 6월 말 기준, 가용자본은 144조1000억원으로 전분기 말(136조4000억원) 대비 7조7000억원 증가했다.

6월 말 기준으로도 RBC비율이 당국 권고치인 150% 전후로 하락한 보험사들도 있다. 이들 보험사는 최근 신종자본증권, 후순위채 발행 등에 나서며 재무건전성 확보를 위한 다양한 노력을 기울이고 있다.

무려 100%포인트 이상 RBC비율이 하락한 캐롯손보(149.1%)는 올해 3000억원의 유상증자를 실시한다고 발표했다. 상반기 500억원의 후순위채를 발행했던 푸본현대생명(173.9%)은 올 하반기에도 최대 2500억원 규모의 후순위채 발행을 예고한 상태다. 롯데손보(168.6%)도 최근 1400억원 규모의 후순위채를 발행했다.

이밖에 다른 보험사들도 내년 도입될 IFRS17 대비해 자본 확충에 여념이 없다. NH농협생명(184.6%)은 이달 중 2500억원 규모의 신종자본증권 발행이 예정됐고 하나손보(190.3%)는 하나금융지주로부터 1500억원 규모의 자금을 수혈받았다.

ABL생명(210.3%)은 이달 1200억원 규모 후순위채를 발행했고 한화손보(135.9%)와 흥국생명(157.8%), 흥국화재(154.0%) 등도 신종자본증권 발행을 실시했다.

당국도 리스크 걱정…보험사는 피로도 호소

최근 미국 연방준비제도(Fed)가 3회 연속 자이언트 스텝(한번에 0.75%포인트 인상)을 단행했고 여전히 ‘추가 긴축이 필요하다’는 입장이어서 앞으로도 금리 인상이 계속될 전망이다. 한국은행도 미국과 금리 보폭을 맞추고 있어 국내 기준금리도 인상기조를 이어갈 것으로 예상된다. 앞으로도 보험사들의 채권손실이 이어질 수밖에 없는 상황이다.

금융감독당국도 내년 회계기준 변경을 앞두고 보험사 재무건전성에 우려가 큰 눈치다. 이복현 금융감독원장도 올 상반기 보험사들에게 IFRS17 도입 대비 재무리스크를 다시 한번 점검해달라고 주문한 바 있다.

또 금감원은 9월 27일과 29일에 IFRS17과 새 건전성제도인 신 지급여력제도(K-ICS) 시행을 대비해 보험업권 간담회도 연다. 이날 간담회에는 생손보사 52곳이 참여할 예정이다.

보험사 관계자는 “지난 몇년간 회계제도 변경에 따른 대비를 해왔고 대부분의 보험사가 내부적으로 마무리 단계에 돌입한 것으로 알고 있다”며 “이번 간담회는 당국이 제도시행에 따른 보험업권의 애로사항을 듣고 진행상황 등을 공유하는 자리로 알고 있다”고 밝혔다.

보험사들은 계속된 자본확충에 피로도를 호소하고 있다. 당초 IFRS17은 2021년 도입이 예정됐었지만 보험업계가 ‘준비시간이 부족하다’고 호소하며 시행연도가 2022년, 2023년으로 1년씩 연기돼왔다. 업계 일각에서는 추가 연기가 필요하다는 의견도 나왔지만 금융당국은 2023년으로 시행 시기를 못 박았다.

이 기간 보험사들은 나중에 돌려줘야 할 보험료가 모두 부채로 인식되는 IFRS17의 특성을 감안해 저축보험 판매를 대폭 줄였다. 또 신종자본증권과 후순위채 발생을 꾸준히 실시하며 자본을 늘려왔다. 하지만 금리리스크 속 RBC비율 변동폭이 커졌고 자본확충 부담은 줄어들 기미가 보이지 않고 있다.

한 보험사 관계자는 회계기준 변경 준비로 많은 시간과 비용을 소모한 것이 사실”이라며 “자본확충이 필요하지만 최근 시장환경이 녹록치 않아 고충이 많다”고 토로했다.

김정훈 기자 jhoons@edaily.co.kr

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![마지막에 한방이 있다 ‘흑백리뷰’ [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/07/06/isp20250706000027.400.0.jpg)

![장사+먹방+힐링..‘청춘만물트럭’은 낭만을 싣는다 [김지혜의 별튜브]](https://image.isplus.com/data/isp/image/2025/06/22/isp20250622000054.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

"180배 폭등" 아이유가 불렀더니 일어난 놀라운 일

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

팜이데일리

"키움, 프로야구 발전 저해 행위 중단하라"

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

“영끌 후폭풍 무서워”…고가 아파트 포기하는 계약자들

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

미분양에 발목 잡힌 대방이엔씨, 불어난 미수금에 차입 부담 과중

성공 투자의 동반자마켓인

마켓인

마켓인

비보존, 비마약성 진통제 본격 판매…5년 내 매출 1000억 정조준

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리