- 국민연금 등 5000억원 투자받고 2023년 상장 약속

보장 수익률 3.5%, 기업가치 최소 5조원대 맞춰야

실적 부진에 6분기 연속 영업손실, 상장 어려울 수도

18일 투자은행(IB) 업계에 따르면 11번가는 이달 중 주관사 선정을 마친 뒤 상장 절차에 돌입한다. 11번가는 대신·미래에셋·삼성·한국투자·KB·NH투자증권 등 국내 증권사 6곳과 뱅크오브아메리카(BofA), 크레디트스위스(CS), JP모건 등 외국계 증권사를 주관사 후보로 조율 중인 것으로 알려졌다. 상장 예정 시기는 내년이다.

11번가의 상장을 두고 시장에선 우려섞인 목소리가 나온다. 최근 국내외 증시 불안감이 커지면서 IPO 시장에 찬바람이 불고 있어서다. 올 들어 현대엔지니어링, 보로노이, 대명에너지, SK쉴더스, 원스토어, 태림페이퍼 등 6곳이 수요예측 단계에서 상장을 철회했다. 특히 같은 SK스퀘어 계열인 SK쉴더스와 원스토어가 연이어 상장을 포기하면서 11번가 역시 예정대로 상장할 수 있을지 미지수다.

IPO 기한은 내년 9월 30일까지

시장은 냉기가 돌지만 11번가 입장에선 상장을 미룰 수도 없다. 지난 2018년 9월 11번가는 SK텔레콤 자회사 SK플래닛에서 분사하면서 국민연금, 새마을금고, 사모펀드(PEF) H&Q코리아 등에서 5000억원의 투자를 유치하면서 5년 내 IPO를 약속했다.

11번가가 투자자와 맺은 계약을 보면 예정된 IPO 기한은 2023년 9월 30일까지다. 통상 주관사 선정에서 최종 상장까지 1~2년이 소요된다. ‘주관사 선정→실사·내부 정비→상장 예비심사 신청→증권신고서 제출→수요예측·일반청약→최종 상장’으로 진행되는 일정을 고려하면 11번가의 IPO는 이제야 걸음마를 뗐다.

투자유치 당시 11번가는 ▲상장 전까지 매년 주식 발행 금액의 6% 배당 ▲상장 시 최소수익률(IRR) 3.5% 보장 ▲상장 실패 시 드래그얼롱(동반매도청구권) 조항을 통해 투자자가 대주주인 SK 지분을 끌어와 함께 제3자에게 팔 수 있도록 안전장치를 마련했다. 국민연금은 11번가의 성장성을 믿고 단일 기업 투자금으로는 당시 최대 액수였던 3500억원을 베팅했다.

문제는 4년 전에 한 약속을 지키기가 어려울 수 있다는 점이다. 투자자들은 당시 11번가 기업가치를 2조7000억원으로 평가했다. 당시 약속한 최소수익률 3.5%를 충족하려면 IPO에서 적어도 3조2000억원의 기업가치를 입증해야 한다. IPO 시 일반적으로 적용되는 20~40% 할인율을 감안하면 11번가는 적어도 4조~5조3000억원의 할인전 기업가치를 인정받아야 한다.

2년째 적자행진, 성장성 입증이 관건

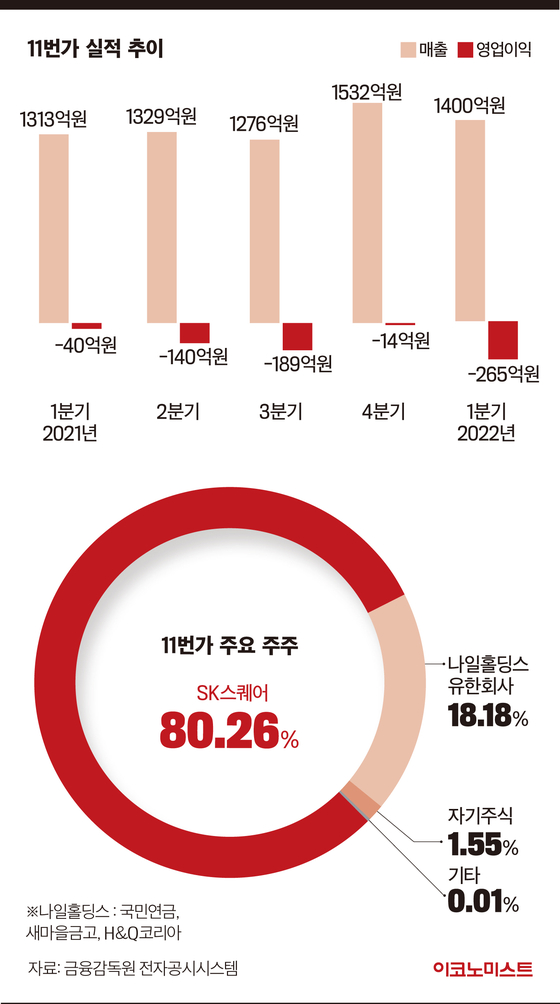

그러나 투자자의 예상과 달리 기업가치가 떨어지고 있다. 11번가의 국내 시장 점유율은 6%로 네이버 쇼핑(17%), 쓱닷컴·이베이(15%), 쿠팡(13%)보다 낮다. 올해 1분기 연결기준 265억원의 영업손실을 기록해 2020년 4분기 이후 6개 분기 연속 적자를 기록했다. 연간 기준으로도 2020년과 2021년 연속 영업손실을 냈다. 매출 역시 매 분기 1300억~1500억원 수준에 그치고 있다.

11번가의 지난해 결제액은 약 11조원으로 추정된다. 11번가는 지난해 아마존 해외 직구 서비스를 유치하며 ‘아마존 효과’를 노렸지만, 실적 기여는 미미했다. 박종대 하나금융투자 연구원은 “11번가의 시장점유율은 하락하고 있다”며 “아마존과 전략적 제휴로 해외 직구 사업을 본격화했지만, 전체 온라인 유통 시장 판도에 영향을 미칠 수준은 아니다”라고 말했다.

같은 이커머스 업체인 이베이코리아(지마켓·옥션 등)의 경우 지난해 신세계그룹에 약 4조5000억원에 매각됐다. 매각 당시 이베이 연간 거래액은 약 20조원으로 11번가의 두 배 수준이었다. 업계 중위권 수준인 시장 점유율, 낮은 성장성 등을 고려하면 11번가가 2018년 약속한 최소수익률은 물론 상장을 최종 성공할지도 확신하기 어려운 상황이다.

한편 시장의 우려에 대해 11번가 관계자는 “시장 상황을 예의주시하면서 11번가의 가치를 제대로 인정받을 수 있도록 노력하겠다”라고 말했다.

허지은 기자 hur.jieun@joongang.co.kr

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![썰풀이 최강자 ‘다인이공’...정주행 안 하면 후회할 걸 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2026/01/24/isp20260124000086.400.0.jpeg)

![‘중티’ 나는 남자와 ‘팩폭’ 날리는 여자, 시트콤보다 더 시트콤 같은 ‘여단오’ [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2026/01/11/isp20260111000031.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

'헌법재판관 미임명' 한덕수, 공소기각 주장…"수사대상 아냐"

세상을 올바르게,세상을 따뜻하게일간스포츠

일간스포츠

일간스포츠

[단독] 박나래·전 매니저, 쌍방 고소전 속 경찰 조사…대질 이뤄질까 [종합]

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

정부 “쿠팡, 관리 실패 확인…개선 없으면 ISMS-P 인증 취소”[일문일답]

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

[마켓인]체질 개선한 하나투어, 이젠 딜 메이커로..."올해 M&A 드라이브"

성공 투자의 동반자마켓인

마켓인

마켓인

알테오젠 SC기술, 블록버스터 항암제 임핀지에도 적용…'임상 1상 본격 개시'

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리