은행

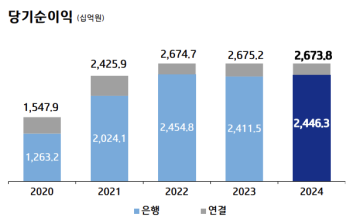

케이뱅크가 올해 3분기 실적 성장을 이어가며 역대 최대 실적을 거뒀다.케이뱅크는 2024년 3분기에 370억원의 당기순이익을 기록했다고 13일 밝혔다. 전 분기보다 이익 규모가 커지며 3분기 기준으로 역대 최대 실적을 기록했다. 3분기까지 연간 누적으로는 1224억원의 당기순이익을 기록하며 사상 최대 실적을 새로 썼다. 당기순이익이 분기 기준으로는 전년 동기보다 180.6%, 3분기 누적 기준으로는 220.2% 늘며 가파른 성장세를 이어갔다.케이뱅크는 3분기에도 외형 성장에 성공했다. 3분기말 케이뱅크의 고객수는 1205만명을 기록했다. 금리 혜택을 확대해 업계 최고 수준의 금리를 제공하는 파킹통장 ‘플러스박스’와 입출금만 하면 리워드 카드를 통해 현금 혜택을 받는 ‘입출금 리워드 서비스’를 적용한 입출금통장이 인기를 끌며 고객이 몰렸다.3분기말 수신 잔액은 22조원, 여신 잔액은 16조 2000억원을 기록하며 지난 해 같은 기간과 비교해 각각 27.4%, 26.4% 늘었다.케이뱅크의 3분기 수신은 고객 혜택을 확대한 플러스박스가 성장을 이끌었다. 케이뱅크는 9월초 플러스박스의 고객의 고액 예치(5000만원 초과) 잔액에 대해 연 3% 금리를 적용하고, 기존 한도(10억원)를 폐지했다. 주력 고객인 대중부유층(Mass Affluent) 공략 강화를 위한 조치로, 이후 두 달 만에 고액 예치 고객이 25% 늘어날 정도로 금융자산가들이 많이 몰리고 있다.여신은 담보대출의 호조가 성장을 이끌었다. 3분기 케이뱅크의 아파트담보대출과 전세대출 잔액은 각각 4700억원, 2000억원 늘었다. 아파트담보대출의 경우, 잔액 증가분의 70%가 대환대출로 기존에 주택담보대출을 보유한 고객의 이자 부담을 줄이는 데 기여한 것으로 나타났다.이에 따라 3분기말 케이뱅크의 전체 대출 중 담보대출(보증 대출 포함) 비중은 51.8%로 출범 후 처음으로 50%를 넘어섰다.케이뱅크의 3분기 이자이익은 1074억원을 기록했다. 비이자이익은 120억원을 기록했다.케이뱅크는 비이자이익과 관련해 올 3분기에 국내 채권과 미국 국채 투자 서비스, ‘주식 모으기 서비스’를 출시하고 주식·가상자산·채권·금·미술품 조각 투자·비상장주식·공모주 투자 등을 한데 모은 ‘투자탭’을 신설해 투자서비스를 강화했다.또한 해외에서 앱 내 QR코드를 스캔해 결제하는 서비스로 ‘GLN 해외결제’ 서비스를 내놓고, 매달 3가지 혜택 중 내가 원하는 혜택을 골라 쓰는 ‘원체크카드’를 새로 출시하며 이익 기반 마련에 힘썼다.꾸준한 안전자산 비중 확대와 고객 심사 강화로 3분기 건전성은 개선세를 이어갔다. 케이뱅크의 3분기 연체율은 0.88%로 세 분기 연속 하락했다. 국제결제은행(BIS) 총자본비율은 14.42%로 이익 성장, 안전자산 비중 증가 등을 통해 전분기보다 0.56%포인트 올랐다. 순이자마진(NIM)은 2.07%를 기록했다.케이뱅크는 개인사업자 대출 시장을 선점해 지속 성장을 이어갈 계획이다. 이를 위해 8월초 인터넷은행 최초로 최대한도 10억원의 개인사업자 부동산담보대출인 ‘사장님 부동산담보대출’을 출시했으며, 9월말 후순위 대출로 확대했다. 케이뱅크는 대환대출 고도화와 취급 담보 종류 확대에 나설 계획이다.케이뱅크는 3분기 건전성 제고를 바탕으로 상생 금융 실천에도 속도를 냈다. 올해 3분기 케이뱅크의 신용대출 중 중∙저신용대출 비중은 직전 분기(33.3%)보다 1.2%포인트 증가하며 34.5%를 기록했다. 케이뱅크는 심사 전략 고도화, 고객군별 맞춤상품 제공으로 중∙저신용대출 공급을 지속 확대할 예정이다.다양한 사회공헌 활동에도 힘썼다. 케이뱅크는 지난 7월 장애를 가진 예술인의 작품 활동을 지원하는 장애인 표준사업장 ‘올모’에 대한 투자지원을 진행했다. 8월에는 최우형 은행장이 직접 ‘올모’ 현장을 방문해 장애 예술인을 격려하고, 직접 작품을 구매하며 응원의 마음을 전하기도 했다. 7월엔 서울 송파구에 위치한 문현중학교를 찾아 청소년 금융 진로 뮤지컬 공연을 진행했다.최우형 케이뱅크 은행장은 “3분기에는 분기, 연 누적으로 모두 최대 실적을 기록하며 성장을 이어가면서도 건전성 개선, 상생 금융 실천이라는 여러 성과를 냈다”며 "내년에는 상장을 통해 영업 저변을 확대하고 이를 바탕으로 다양한 리테일 상품 개발과 중소기업대출(SME) 시장 확대, 테크 역량 강화 등을 추진할 계획”이라고 말했다.

![“늘 마지막이라고 생각”… 예예, 미워할 수 없는 ‘킹’ 유발자 [IS인터뷰]](https://image.isplus.com/data/isp/image/2025/03/11/isp20250311000307.400.0.jpg)

![인터스텔라 한 편 뚝딱... 집에서 보는 ‘실감나는 우주’ [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/03/16/isp20250316000120.400.0.jpg)