증권 일반

월급처럼 받는 월배당 ETF… ‘한국판’ QYLD·DIVO 뭘 살까?

- 삼성·미래에셋, 커버드콜 월배당 ETF 신규 상장

콜옵션 매도로 하락장 방어…年 3~8% 수익률 예상

비싼 수수료는 단점, 수익률·배당 안정성 따져봐야

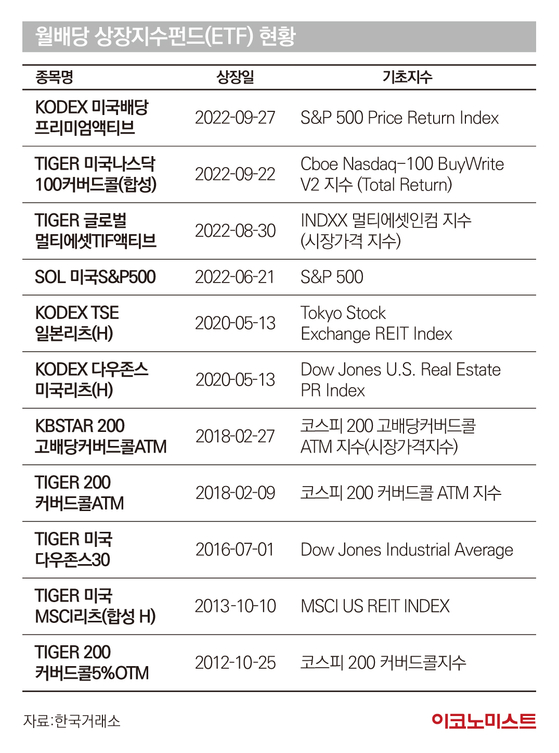

27일 한국거래소에 따르면 이날 기준 국내 증시에 상장된 월배당·월지급식 ETF는 총 11개 종목이다. 지난 6월 신한자산운용이 국내 최초로 출시한 월배당 ETF ‘SOL 미국S&P500’를 시작으로, 8월 미래에셋운용의 ‘TIGER 미국나스닥100커버드콜(합성)’, 9월 ‘TIGER 글로벌 멀티에셋TIF액티브’, 삼성자산운용의 ‘KODEX 미국배당프리미엄액티브’ 등이 연달아 증시에 상장했다.

이미 상장된 ETF의 배당을 월배당 상품으로 전환하는 경우도 늘고 있다. 삼성자산운용은 일본리츠와 미국리츠 등 해외리츠 ETF 2종의 분배금 지급 방식을 지난 22일부터 월지급으로 변경했다. KB자산운용도 2018년 상장한 ‘KBSTAR200 고배당커버드콜ATM’을 월배당으로 바꿨고, 지난달 미래에셋운용은 기존 운용 중인 4개 상품을 월 지급식으로 전환했다. 4개월 만에 국내 상장 월배당 ETF가 1개에서 11개로 급증한 것이다.

월배당 ETF는 ETF 선진국인 미국에선 익숙한 상품이다. 한국예탁결제원에 따르면 미국 증시에 상장한 2100여개 주식형 ETF 중 5%에 해당하는 100여개 상품이 월배당 ETF다. 편입 자산에서 나오는 이자와 배당을 매달 지급하는 게 특징이다. 매달 현금 창출이 가능해 ‘인출기(ATM)’ 상품으로 불리기도 한다. ETF에 투자하면서도 현금 비중을 늘리고 싶거나, 은퇴 후 안정적인 현금 창출을 원하는 이들에게 적합한 상품으로 분류된다.

국내 상장 월배당 ETF, 4개월 새 1개→11개 ‘쑥’

미래에셋자산운용의 ‘한국판 QYLD’는 지난 22일 코스피에 상장한 ‘TIGER 미국나스닥100커버드콜(합성)’이다. 나스닥100 지수를 기반으로 나스닥 종목들로 포트폴리오를 구성한 뒤, 기초자산의 콜옵션을 매도해 얻는 이익을 투자자들에게 매월 지급한다. 커버드콜 전략은 기초자산 매수와 동시에 해당 자산 콜옵션을 매도하는 전략으로, 증시 하락장에서 옵션 매도 프리미엄만큼 손실이 완충돼 하락률 방어 효과가 있다.

이에 맞서 삼성자산운용은 ‘한국판 DIVO’인 ‘KODEX 미국배당프리미엄액티브’를 이날 국내 증시에 상장했다. 미국 S&P500 프라이스리턴 지수를 추종하며 콜옵션 판매로 초과 수익을 내는 커버드콜 ETF인 점은 같다. 다만 시장 상황에 따라 옵션 매도 여부를 탄력적으로 결정한다는 점에서 ETF명에 ‘액티브’가 붙었다. 보유 종목별로 커버드콜 전략을 구사하기 때문에 단순히 옵션 프리미엄만 수취하는 상품과 차별화했다.

이 상품은 미국 배당 특화 자문사인 CWP의 1차 자문, 미국 현지 운용사인 앰플리파이의 2차 자문을 받아 삼성자산운용이 최종 포트폴리오를 결정하게 된다. 최창규 ETF컨설팅본부장은 “배당만 뱓는게 아니라 주가 차익도 노리고자 고배당주가 아닌 배당성장주로 포트폴리오를 구성했다”고 말했다.

원조 격인 QYLD, DIVO와 한국판 상품의 차이점은 뭘까. 우선 거래가 용이하다. 미국 증시 개장을 기다릴 필요 없이 한국 증시 개장 시간에 실시간 매매가 가능하며, 복잡한 환전도 거치지 않아도 된다. 연금계좌에서 편입도 가능하다. 해외주식에 부과되는 양도소득세 감면 효과도 있다. 전날 종가 기준 QYLD(15.89달러), DIVO(32.90달러) 대비 저렴한 가격도 장점이다.

월배당 ETF의 단점도 있다. 월배당 ETF는 분기 배당을 하는 ETF에 비해 수수료(총 보수)가 비싼 경우가 많다. 발생하는 초과 수익으로 재투자하는 대신 월분배를 하기 때문에 전체 수익률이 상대적으로 낮아질 가능성도 있다. 출시 1년이 채 되지 않은 만큼 수익률 데이터가 부족하다는 점도 한계로 꼽힌다.

허지은 기자 hurji@edaily.co.kr

ⓒ이코노미스트(https://economist.co.kr) '내일을 위한 경제뉴스 이코노미스트' 무단 전재 및 재배포 금지

![썰풀이 최강자 ‘다인이공’...정주행 안 하면 후회할 걸 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2026/01/24/isp20260124000086.400.0.jpeg)

![‘중티’ 나는 남자와 ‘팩폭’ 날리는 여자, 시트콤보다 더 시트콤 같은 ‘여단오’ [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2026/01/11/isp20260111000031.400.0.jpg)

당신이 좋아할 만한 기사

브랜드 미디어

브랜드 미디어

서인영, 보형물 제거 후 리즈 찍었다... 쥬얼리 시절 소환 [IS하이컷]

대한민국 스포츠·연예의 살아있는 역사 일간스포츠이데일리

일간스포츠

이데일리

머라이어 캐리, 올림픽 개막식서 립싱크... “어설프게 흉내만” 비난 [왓IS]

대한민국 스포츠·연예의 살아있는 역사 일간스포츠일간스포츠

일간스포츠

일간스포츠

‘8년 전 유령주식과 판박이’ 빗썸 사태…중앙화금융의 취약성

세상을 올바르게,세상을 따뜻하게이데일리

이데일리

이데일리

[Only 이데일리]"가치만 700억 이상"…팜한농, 울산 산단 3만평 부지 매각

성공 투자의 동반자마켓인

마켓인

마켓인

"AI영상진단·수술 로봇 모두 갖춘 의료AI계 다크호스"[코넥티브 대해부①]

바이오 성공 투자, 1%를 위한 길라잡이팜이데일리

팜이데일리

팜이데일리